Kinh Doanh

Hedging là gì? Ứng dụng của Hedging trong chứng khoán

04/03/2022

5988 Lượt xem

Sideway là gì? Cách nhận diện thị trường Sideway

03/03/2022

3710 Lượt xem

Lưu ký chứng khoán là gì? Nguyên tắc lưu ký chứng khoán

03/03/2022

3040 Lượt xem

Sàn Hose là gì? Tất tần tật thông tin cần biết về sàn Hose

03/03/2022

3392 Lượt xem

Ngày giao dịch không hưởng quyền là gì? Có nên mua không?

02/03/2022

3488 Lượt xem

Hướng dẫn cách mở tài khoản chứng khoán ngay tại nhà

02/03/2022

2904 Lượt xem

Nến Heikin Ashi là gì? Ứng dụng trong giao dịch chứng khoán

02/03/2022

3378 Lượt xem

Vốn lưu động là gì? Các loại vốn lưu động và ý nghĩa

01/03/2022

3831 Lượt xem

Quỹ mở là gì? Có nên đầu tư vào quỹ mở hay không?

01/03/2022

2932 Lượt xem

Chứng quyền là gì? Những kiến thức cơ bản về chứng quyền

01/03/2022

3957 Lượt xem

Cổ phiếu là gì? Những điều cần biết khi đầu tư cổ phiếu

28/02/2022

4664 Lượt xem

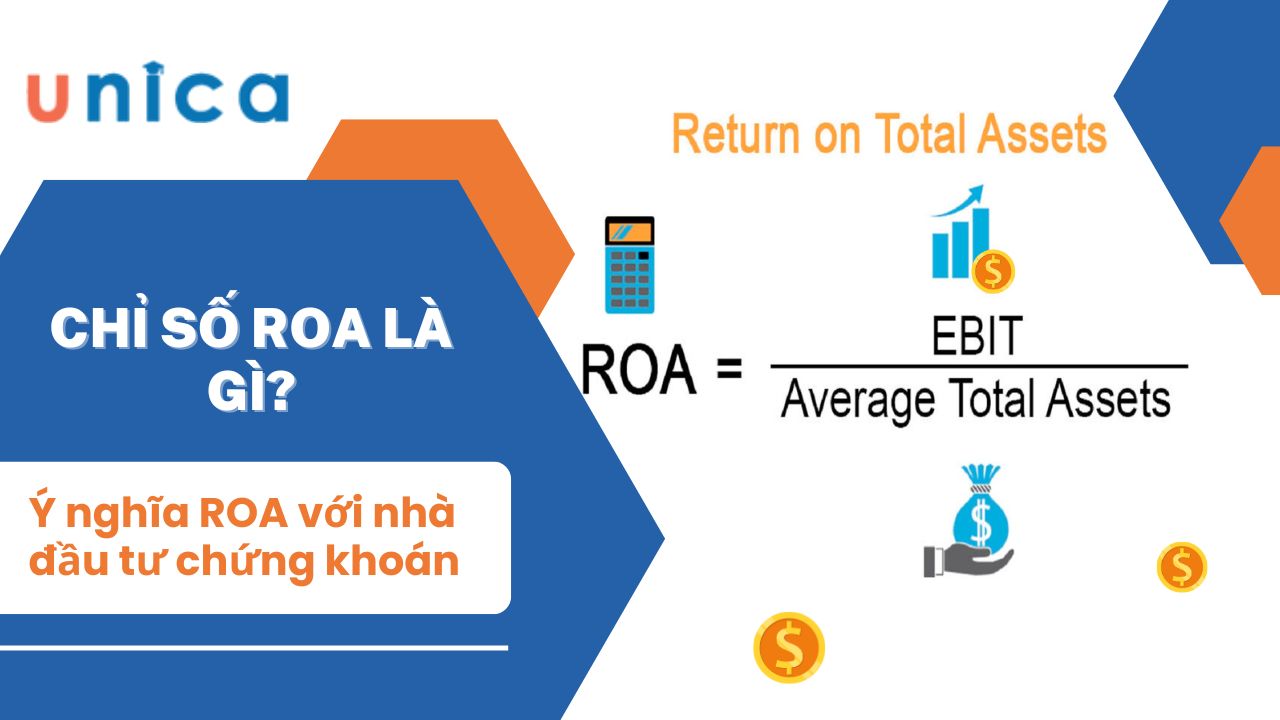

Chỉ số ROA là gì? Ý nghĩa ROA với nhà đầu tư chứng khoán

28/02/2022

3762 Lượt xem