Blog Unica

Đọc nhiều trong tuần

Ngứa tai trái là điềm báo gì? Lý giải hiện tượng chi tiết

Ngứa tai trái là điềm báo gì? Lý giải hiện tượng chi tiết

Cách nhắn tin làm quen bạn gái lần đầu khiến nàng đổ gục

Cách nhắn tin làm quen bạn gái lần đầu khiến nàng đổ gục

Cách lọc dữ liệu trùng nhau trong 2 cột excel chính xác

Cách lọc dữ liệu trùng nhau trong 2 cột excel chính xác

Cách quan tâm người yêu qua tin nhắn giúp gắn kết tình cảm

Cách quan tâm người yêu qua tin nhắn giúp gắn kết tình cảm

Cách nhắn tin làm quen bạn gái trên Facebook thành công

Cách nhắn tin làm quen bạn gái trên Facebook thành công

Mắt trái giật ở nữ là điềm báo gì? Hên hay xui

Mắt trái giật ở nữ là điềm báo gì? Hên hay xui

Đọc ngay cho nóng

ĐẦU TƯ DÀI HẠN VÀ TÍCH SẢN BẤT ĐỘNG SẢN - CHIẾN LƯỢC XÂY DỰNG TÀI SẢN BỀN VỮNG THEO THỜI GIAN

ĐẦU TƯ DÀI HẠN VÀ TÍCH SẢN BẤT ĐỘNG SẢN - CHIẾN LƯỢC XÂY DỰNG TÀI SẢN BỀN VỮNG THEO THỜI GIAN

27/02/2026

111

GIỚI THIỆU VỀ CUỐN SÁCH "250+ PHÍM TẮT VÀ THỦ THUẬT TIN HỌC VĂN PHÒNG"

GIỚI THIỆU VỀ CUỐN SÁCH "250+ PHÍM TẮT VÀ THỦ THUẬT TIN HỌC VĂN PHÒNG"

27/02/2026

211

ĐẦU TƯ LƯỚT SÓNG TRÊN THỊ TRƯỜNG BẤT ĐỘNG SẢN

XÂY - SỬA - BÁN BẤT ĐỘNG SẢN: CHIẾN LƯỢC TẠO GIÁ TRỊ TỪ TÀI SẢN CŨ

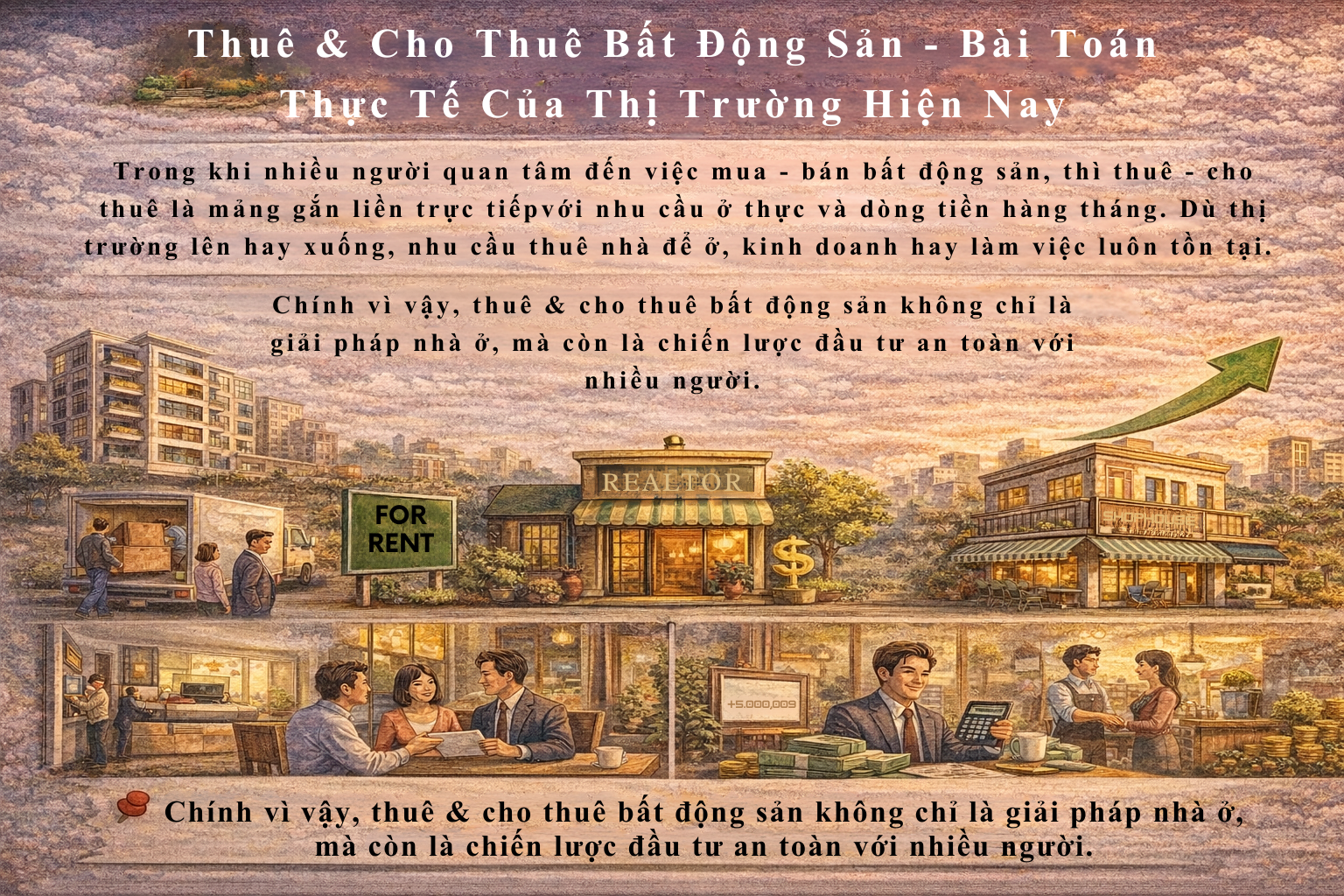

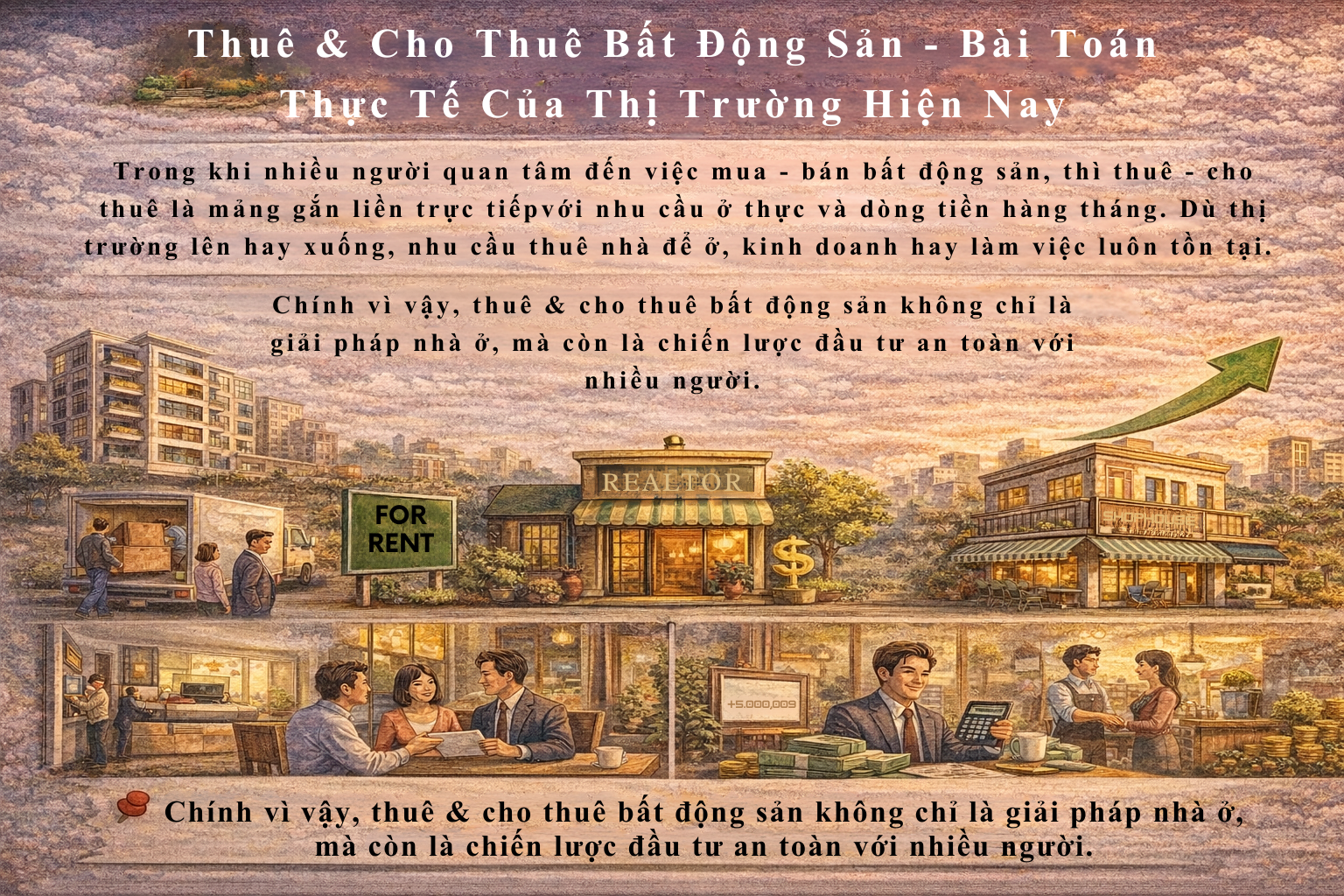

THUÊ VÀ CHO THUÊ BẤT ĐỘNG SẢN - BÀI TOÁN THỰC TẾ CỦA THỊ TRƯỜNG HIỆN NAY

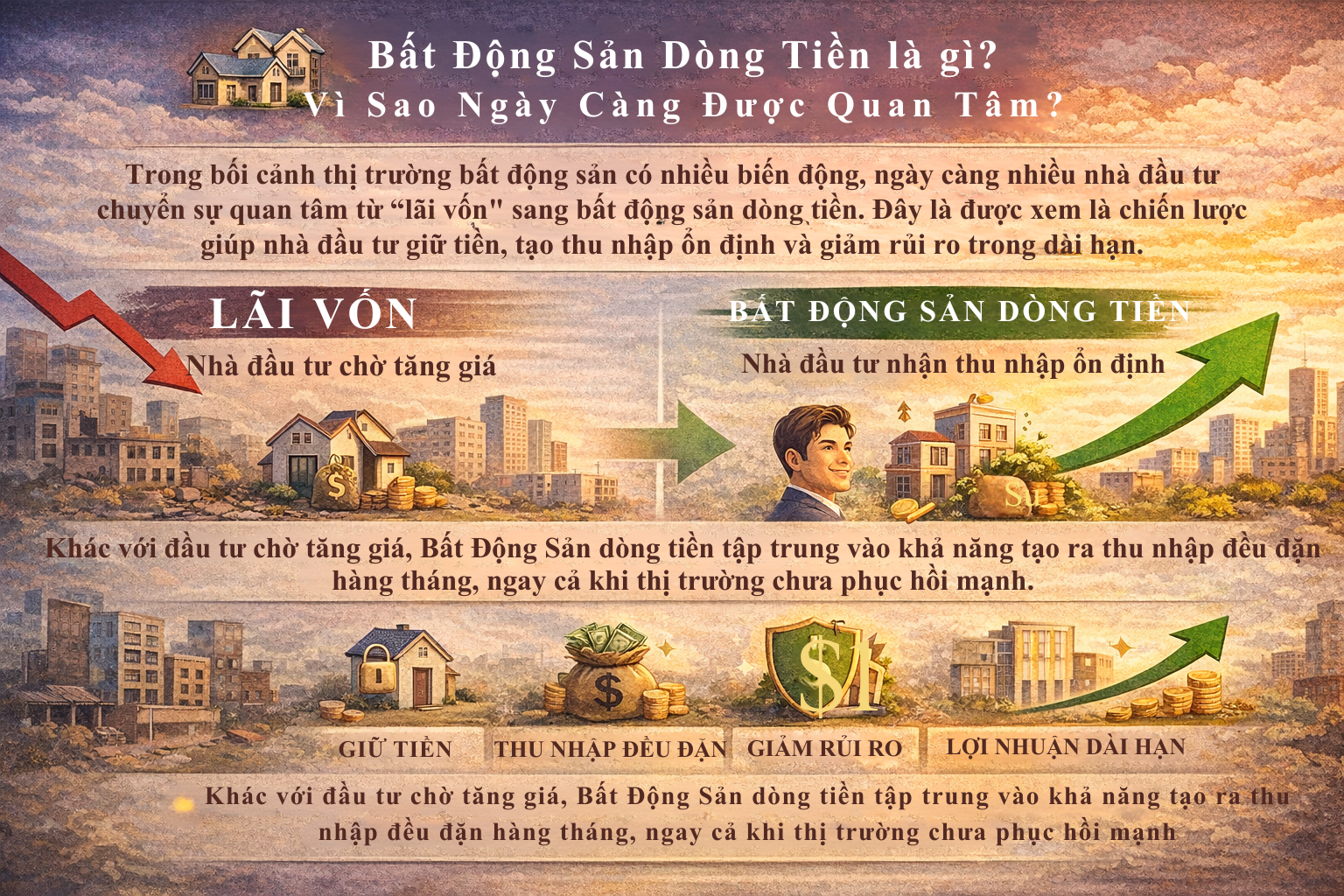

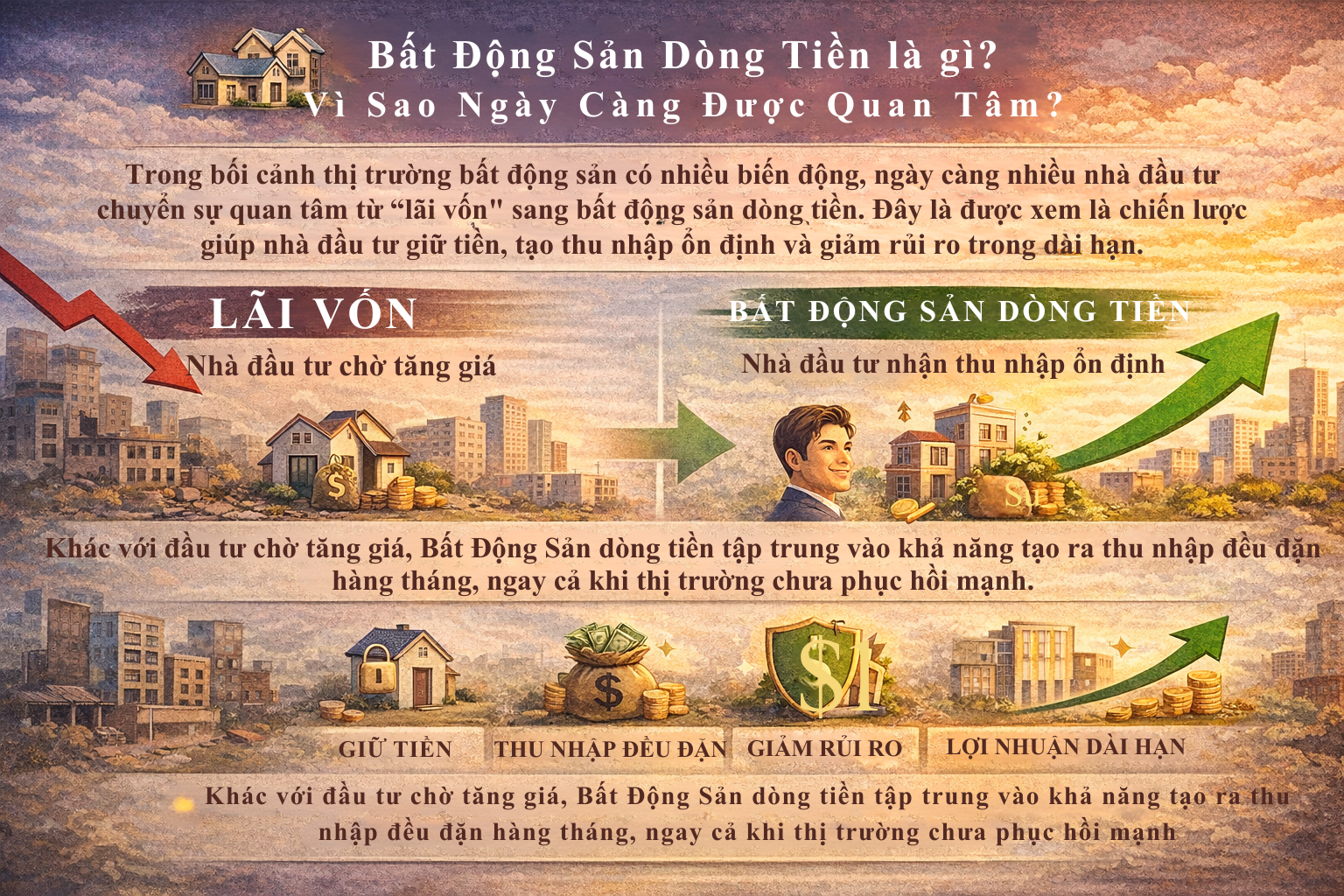

BẤT ĐỘNG SẢN DÒNG TIỀN LÀ GÌ? VÌ SAO NGÀY CÀNG ĐƯỢC QUAN TÂM?

ĐẦU TƯ DÀI HẠN VÀ TÍCH SẢN BẤT ĐỘNG SẢN - CHIẾN LƯỢC XÂY DỰNG TÀI SẢN BỀN VỮNG THEO THỜI GIAN

Đầu tư dài hạn và tích sản bất động sản – Chiến lược xây dựng tài sản bền vững theo thời gian

Trong thế giới đầu tư, có hai trường phái rõ rệt: một bên tìm kiếm lợi nhuận nhanh trong thời gian ngắn, bên còn lại kiên nhẫn xây dựng tài sản theo thời gian. Nếu lướt sóng là cuộc chơi của tốc độ và khả năng “đọc sóng”, thì đầu tư dài hạn và tích sản bất động sản lại là hành trình của kỷ luật, tầm nhìn và sự bền bỉ.

Không phải ai cũng phù hợp với chiến lược này, nhưng với những người muốn xây dựng nền tảng tài chính vững chắc, bất động sản dài hạn là một trong những con đường ổn định và thực tế nhất.

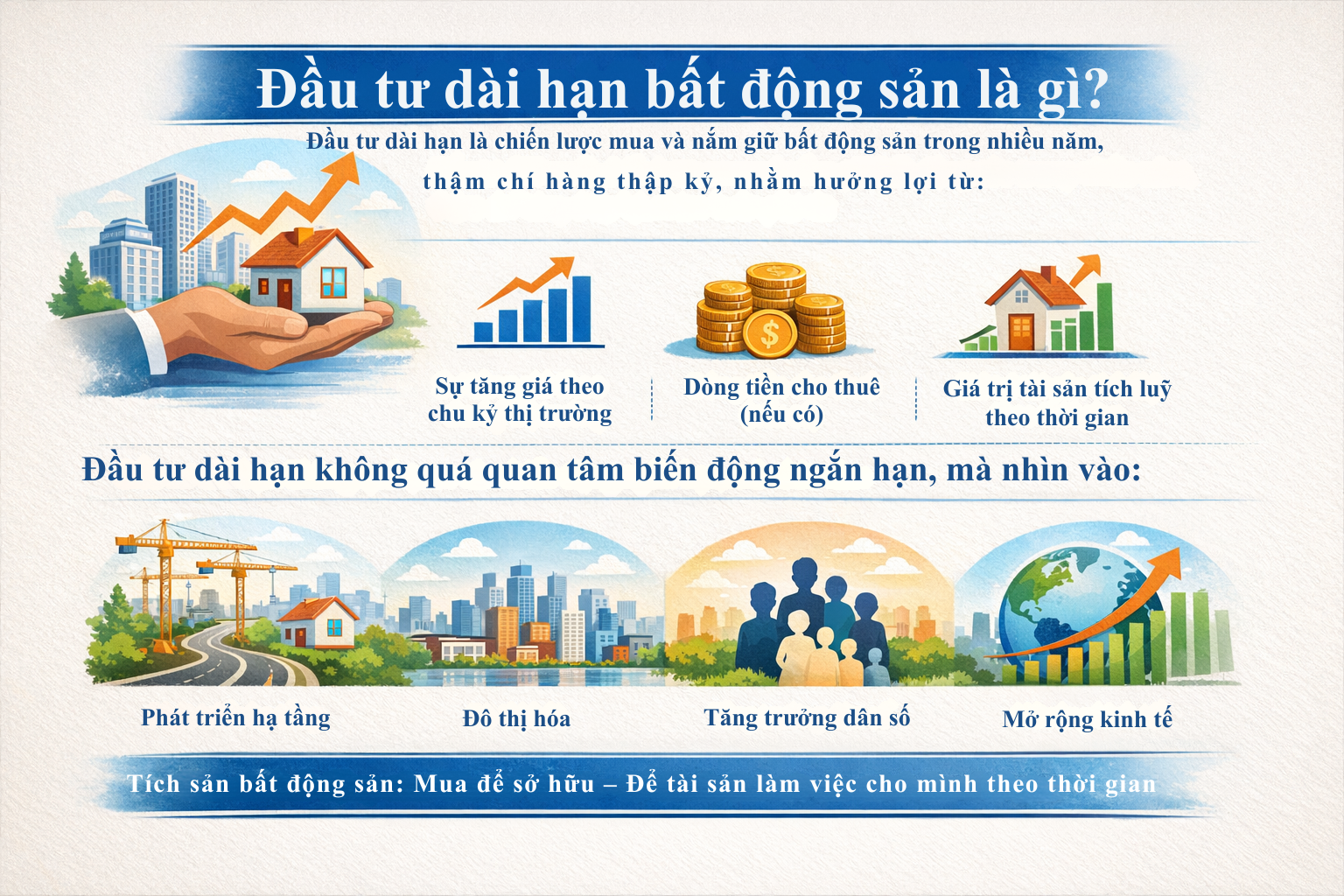

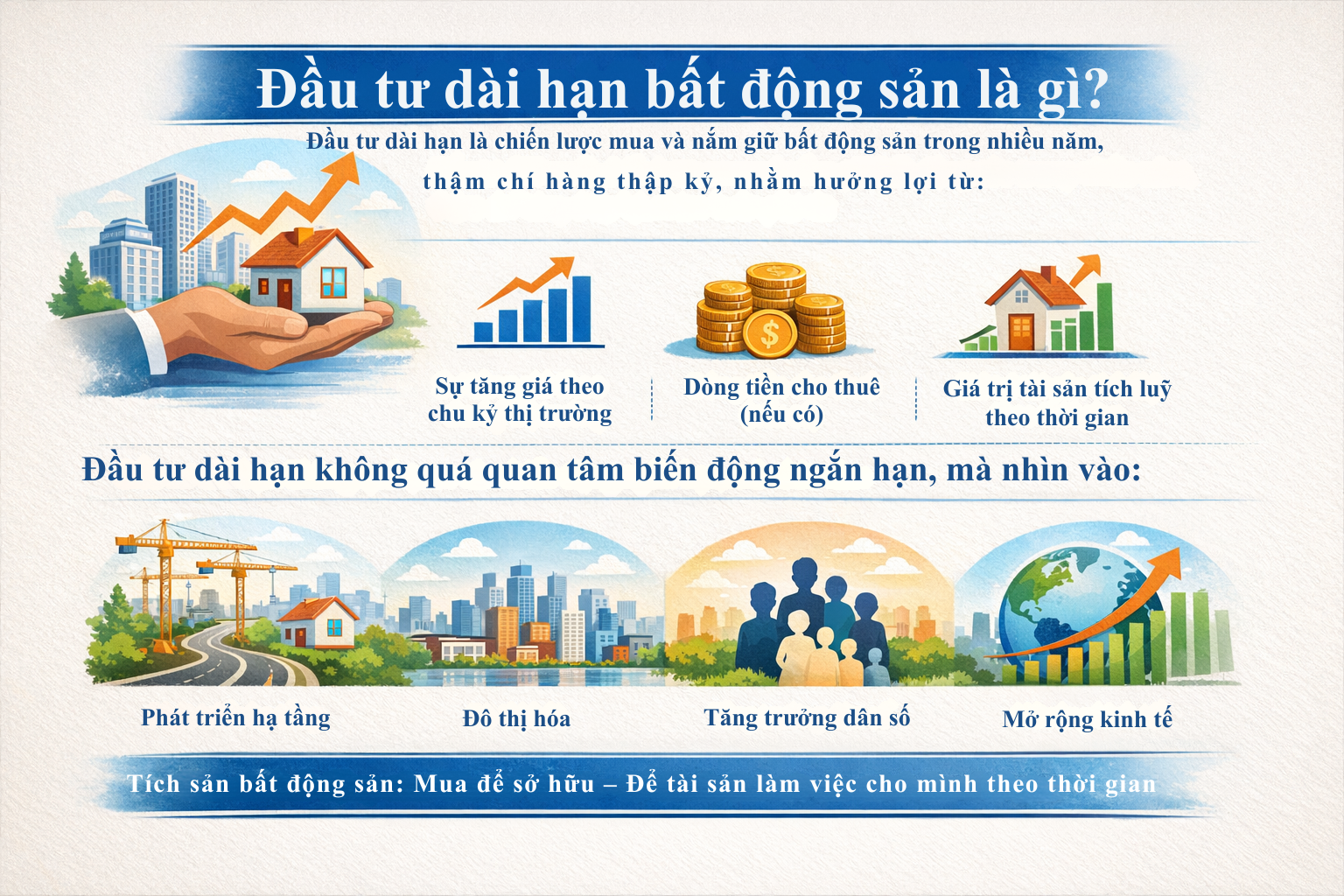

1. Đầu tư dài hạn bất động sản là gì?

Đầu tư dài hạn trong bất động sản là chiến lược mua và nắm giữ tài sản trong nhiều năm, thậm chí hàng thập kỷ, nhằm tận dụng sự tăng trưởng giá trị theo chu kỳ kinh tế và quá trình phát triển đô thị. Khác với đầu tư ngắn hạn – nơi nhà đầu tư tìm kiếm lợi nhuận từ biến động giá trong thời gian ngắn – đầu tư dài hạn tập trung vào giá trị nội tại của tài sản và xu hướng tăng trưởng bền vững trong tương lai. Đây không phải cuộc chơi của tốc độ, mà là cuộc chơi của tầm nhìn và sự kiên định.

Về bản chất, khi lựa chọn đầu tư dài hạn, nhà đầu tư đặt cược vào sự phát triển của khu vực, sự gia tăng dân số, quá trình đô thị hóa và nhu cầu ở thực trong tương lai. Họ không bị chi phối quá nhiều bởi những biến động ngắn hạn như giá tăng – giảm trong vài tháng hoặc một năm. Thay vào đó, họ phân tích xu hướng hạ tầng, quy hoạch đô thị, tốc độ tăng trưởng kinh tế địa phương và khả năng hình thành cộng đồng dân cư ổn định trong 5–10 năm tới.

Một điểm quan trọng của đầu tư dài hạn là sự kết hợp giữa ba yếu tố: tăng giá tài sản, dòng tiền khai thác và tích lũy giá trị ròng theo thời gian. Khi bất động sản được giữ đủ lâu, giá trị thường tăng lên nhờ lạm phát, sự phát triển hạ tầng và nhu cầu thị trường. Nếu tài sản có thể cho thuê, dòng tiền tạo ra sẽ hỗ trợ chi phí vận hành hoặc trả lãi vay, giúp nhà đầu tư duy trì tài sản trong suốt chu kỳ.

Tích sản bất động sản không phải là mua để bán nhanh, mà là mua để sở hữu lâu dài. Mỗi tài sản giống như một “cỗ máy” tạo ra giá trị theo thời gian. Giá trị này không chỉ đến từ chênh lệch giá bán, mà còn từ sự gia tăng tài sản ròng khi khoản vay giảm dần và giá trị thị trường tăng lên. Sau 10–15 năm, một bất động sản có thể mang lại mức tăng trưởng đáng kể nếu được lựa chọn đúng.

Tuy nhiên, đầu tư dài hạn không có nghĩa là mua bất kỳ tài sản nào rồi chờ đợi. Nó đòi hỏi sự nghiên cứu kỹ lưỡng về vị trí, pháp lý, khả năng thanh khoản và tiềm năng phát triển khu vực. Một tài sản tốt trong dài hạn phải có nhu cầu ở thực ổn định, hạ tầng phát triển và khả năng thích ứng với biến động thị trường.

Nói cách khác, đầu tư dài hạn là chiến lược biến thời gian thành đồng minh. Khi được thực hiện đúng cách, thời gian sẽ làm việc cho nhà đầu tư, giúp tài sản tăng trưởng bền vững và tạo nền tảng tài chính ổn định cho tương lai.

2. Vì sao bất động sản phù hợp để tích sản dài hạn?

Bất động sản từ lâu đã được xem là một trong những kênh tích sản hiệu quả nhất bởi tính hữu hình, giá trị sử dụng thực tế và khả năng tăng trưởng theo thời gian. Khác với nhiều loại tài sản tài chính mang tính biến động cao, bất động sản có nền tảng giá trị gắn liền với nhu cầu thiết yếu của con người: nhu cầu về chỗ ở, kinh doanh và sinh hoạt.

Trước hết, bất động sản là tài sản hữu hình. Bạn có thể nhìn thấy, sử dụng và khai thác nó. Đất đai là nguồn tài nguyên có giới hạn, trong khi dân số và nhu cầu nhà ở ngày càng tăng. Chính sự khan hiếm tự nhiên này tạo ra động lực tăng giá dài hạn. Ở các khu vực có tốc độ đô thị hóa nhanh, khi hạ tầng phát triển và dân cư gia tăng, giá trị bất động sản thường có xu hướng tăng theo.

Thứ hai, thị trường bất động sản vận động theo chu kỳ. Dù có những giai đoạn chững lại hoặc điều chỉnh, nhưng xét trong dài hạn, xu hướng chung vẫn là tăng trưởng cùng với sự phát triển kinh tế. Nhà đầu tư dài hạn không cố gắng dự đoán chính xác đỉnh – đáy, mà tập trung vào việc nắm giữ đủ lâu để đi trọn một chu kỳ tăng trưởng. Lợi nhuận vì thế đến từ sự kiên nhẫn, không phải từ việc “đánh cược” ngắn hạn.

Thứ ba, bất động sản có thể tạo ra dòng tiền nếu được khai thác cho thuê. Đây là lợi thế lớn so với nhiều kênh đầu tư khác. Khi tài sản vừa tăng giá theo thời gian, vừa tạo ra thu nhập định kỳ, nhà đầu tư có thể hưởng lợi kép: tăng trưởng vốn và dòng tiền thụ động. Dòng tiền này giúp giảm áp lực tài chính và có thể tái đầu tư để mở rộng danh mục.

Ngoài ra, bất động sản còn có khả năng chống lạm phát. Khi giá cả hàng hóa tăng, giá trị tài sản hữu hình thường tăng theo. Điều này giúp bảo toàn sức mua của nhà đầu tư trong dài hạn. Đối với những người muốn bảo vệ tài sản gia đình và xây dựng nền tảng tài chính bền vững, đây là yếu tố đặc biệt quan trọng.

Tuy nhiên, không phải mọi bất động sản đều phù hợp để tích sản. Nhà đầu tư cần lựa chọn tài sản có vị trí tốt, pháp lý minh bạch và tiềm năng phát triển thực sự. Khi được lựa chọn đúng, bất động sản không chỉ là nơi lưu giữ giá trị mà còn là công cụ tạo ra tự do tài chính trong tương lai.

3. Tư duy cốt lõi của nhà đầu tư dài hạn

Đầu tư dài hạn không chỉ là chiến lược tài chính mà còn là chiến lược tư duy. Thành công không đến từ việc mua đúng thời điểm duy nhất, mà đến từ sự kiên định với nguyên tắc và khả năng kiểm soát cảm xúc trước biến động thị trường.

Trước hết, nhà đầu tư dài hạn không bị dao động bởi biến động ngắn hạn. Giá có thể giảm trong một năm do thị trường điều chỉnh, chính sách thay đổi hoặc tâm lý chung. Nhưng nếu tài sản có vị trí tốt, phục vụ nhu cầu ở thực và nằm trong khu vực phát triển, giá trị dài hạn vẫn có cơ sở tăng trưởng. Sự bình tĩnh và tầm nhìn dài hạn giúp nhà đầu tư tránh bán tháo trong giai đoạn khó khăn.

Thứ hai, họ ưu tiên chất lượng hơn tin đồn. Thị trường bất động sản thường xuất hiện các “cơn sốt” theo thông tin quy hoạch hoặc tin tức chưa kiểm chứng. Nhà đầu tư tích sản không chạy theo phong trào. Họ tập trung vào các yếu tố cốt lõi như vị trí, hạ tầng hiện hữu, pháp lý rõ ràng và nhu cầu thực tế. Những yếu tố này mới là nền tảng bền vững cho tăng trưởng dài hạn.

Thứ ba, quản trị tài chính chặt chẽ là nguyên tắc bắt buộc. Đòn bẩy tài chính có thể được sử dụng để gia tăng quy mô tài sản, nhưng phải ở mức an toàn. Mục tiêu của đầu tư dài hạn không phải tối đa hóa lợi nhuận trong 1–2 năm, mà là tồn tại và tăng trưởng trong 10 năm hoặc lâu hơn. Việc duy trì quỹ dự phòng và kiểm soát dòng tiền giúp nhà đầu tư vượt qua các giai đoạn thị trường khó khăn.

Ngoài ra, nhà đầu tư dài hạn luôn có kế hoạch rõ ràng: mục tiêu tài chính, thời gian nắm giữ, chiến lược khai thác và phương án thoát hàng khi cần. Họ không đầu tư theo cảm xúc, mà dựa trên phân tích và kỷ luật.

Tóm lại, tư duy dài hạn biến bất động sản thành một công cụ xây dựng tài sản bền vững. Khi kết hợp giữa kiến thức, kỷ luật và tầm nhìn, nhà đầu tư có thể tận dụng sức mạnh của thời gian để gia tăng giá trị tài sản một cách ổn định và an toàn.

4. Những sai lầm thường gặp khi đầu tư dài hạn

Mặc dù đầu tư dài hạn và tích sản bất động sản được xem là chiến lược tương đối an toàn so với lướt sóng, nhưng điều đó không có nghĩa là không tồn tại rủi ro. Trên thực tế, nhiều nhà đầu tư thất bại không phải vì chiến lược sai, mà vì thực hiện sai cách hoặc thiếu sự chuẩn bị kỹ lưỡng. Đầu tư dài hạn đòi hỏi kiến thức, kỷ luật và sự tính toán cẩn trọng. Nếu chủ quan, nhà đầu tư vẫn có thể rơi vào những “bẫy” phổ biến.

Sai lầm đầu tiên là mua theo phong trào thay vì phân tích kỹ lưỡng. Khi thị trường xuất hiện thông tin về quy hoạch, hạ tầng hoặc “cơn sốt” cục bộ, nhiều người vội vàng xuống tiền mà chưa đánh giá đầy đủ tiềm năng thực tế. Đầu tư dài hạn không đồng nghĩa với việc mua đại một tài sản rồi chờ đợi. Nếu tài sản nằm ở khu vực phát triển chậm, thiếu nhu cầu ở thực hoặc pháp lý không rõ ràng, việc nắm giữ lâu dài có thể khiến vốn bị chôn và hiệu quả thấp.

Sai lầm thứ hai là sử dụng đòn bẩy tài chính quá cao. Một số nhà đầu tư cho rằng vì chiến lược là dài hạn nên có thể “ôm” tài sản và chờ đợi. Tuy nhiên, nếu vay quá nhiều, áp lực lãi vay có thể trở thành gánh nặng trong giai đoạn thị trường điều chỉnh hoặc khi dòng tiền cho thuê không ổn định. Đòn bẩy chỉ thực sự hiệu quả khi được kiểm soát trong ngưỡng an toàn và có phương án dự phòng.

Sai lầm tiếp theo là không tính đến chi phí cơ hội. Khi bỏ một khoản vốn lớn vào bất động sản, nhà đầu tư cần cân nhắc liệu nguồn tiền đó có thể tạo ra lợi nhuận tốt hơn ở kênh khác hay không. Việc nắm giữ một tài sản tăng trưởng chậm trong thời gian dài có thể làm giảm hiệu quả tổng thể của danh mục đầu tư nếu không được đánh giá định kỳ.

Một vấn đề khác là mua tài sản kém thanh khoản. Không phải bất động sản nào cũng dễ bán khi cần thiết. Những tài sản quá đặc thù, giá quá cao so với mặt bằng khu vực hoặc không phù hợp với nhu cầu số đông có thể rất khó chuyển nhượng trong giai đoạn thị trường chững lại. Đầu tư dài hạn vẫn cần đảm bảo khả năng thoát hàng khi có nhu cầu tái cơ cấu tài chính.

Cuối cùng là thiếu kế hoạch tài chính dự phòng. Cuộc sống luôn có những biến cố bất ngờ như thay đổi công việc, chi phí gia đình tăng lên hoặc thị trường suy giảm kéo dài. Nếu không có quỹ dự phòng từ 6–12 tháng chi phí tài chính, nhà đầu tư dễ rơi vào trạng thái bị động và buộc phải bán tài sản trong thời điểm không thuận lợi.

Tích sản không phải là mua rồi “để đó”. Tài sản cần được theo dõi, đánh giá định kỳ và quản lý hợp lý. Khi tránh được những sai lầm trên, chiến lược dài hạn mới thực sự phát huy hiệu quả.

5. Ai phù hợp với chiến lược tích sản bất động sản?

Chiến lược tích sản bất động sản không dành cho tất cả mọi người. Đây là con đường phù hợp với những ai có sự ổn định nhất định về tài chính và có tầm nhìn đủ dài để chấp nhận sự tăng trưởng chậm nhưng bền vững.

Trước hết, chiến lược này phù hợp với người có thu nhập ổn định. Bởi đầu tư dài hạn thường yêu cầu nguồn tiền duy trì tài sản trong nhiều năm, đặc biệt nếu có sử dụng đòn bẩy tài chính. Thu nhập ổn định giúp nhà đầu tư tự tin hơn trong việc trả lãi vay, chi phí bảo trì và vận hành tài sản.

Thứ hai, tích sản phù hợp với người muốn xây dựng tài sản lâu dài thay vì tìm kiếm lợi nhuận ngắn hạn. Những ai ưu tiên sự an toàn, mong muốn tích lũy tài sản cho tương lai gia đình hoặc chuẩn bị cho giai đoạn nghỉ hưu sẽ thấy chiến lược này phù hợp hơn so với đầu tư lướt sóng nhiều biến động.

Thứ ba, đây là lựa chọn hợp lý cho người ưu tiên sự ổn định hơn tăng trưởng nhanh. Đầu tư dài hạn giúp giảm thiểu rủi ro do biến động ngắn hạn, đồng thời tạo nền tảng tài chính vững chắc. Lợi nhuận có thể không đột biến, nhưng bù lại là tính bền vững và khả năng bảo toàn vốn cao hơn.

Ngoài ra, chiến lược này đặc biệt phù hợp với người có tầm nhìn từ 5–10 năm trở lên. Thời gian là yếu tố cốt lõi của tích sản. Nếu mục tiêu tài chính chỉ trong 1–2 năm, nhà đầu tư có thể cảm thấy chiến lược này “quá chậm”. Nhưng nếu mục tiêu là xây dựng tài sản bền vững, thời gian dài sẽ trở thành lợi thế lớn nhất.

Cuối cùng, tích sản rất phù hợp với người muốn chuẩn bị nền tảng tài chính cho gia đình và thế hệ sau. Bất động sản không chỉ là tài sản đầu tư, mà còn có thể trở thành tài sản kế thừa. Khi được lựa chọn và quản lý tốt, nó là công cụ bảo vệ giá trị tài sản trước lạm phát và biến động kinh tế.

Nếu bạn tìm kiếm lợi nhuận đột biến trong vài tháng, chiến lược này có thể khiến bạn thiếu kiên nhẫn. Nhưng nếu mục tiêu là tự do tài chính và sự an tâm dài hạn, tích sản là con đường đáng cân nhắc.

6. Tích sản bất động sản – Không phải để giàu nhanh, mà để giàu chắc

Trong thực tế, nhiều người thành công trong lĩnh vực bất động sản không phải vì họ mua đúng “đỉnh sóng” hay dự đoán chính xác thị trường, mà vì họ lựa chọn đúng tài sản và giữ đủ lâu. Sức mạnh của tích sản nằm ở sự cộng dồn theo thời gian. Khi giá trị tăng trưởng qua nhiều năm và dòng tiền được tái đầu tư, tài sản có thể gia tăng theo cấp số nhân.

Tích sản là quá trình xây dựng nền móng tài chính từng bước. Mỗi bất động sản giống như một viên gạch trong hệ thống tài chính cá nhân. Ban đầu có thể chỉ là một căn hộ nhỏ hoặc một mảnh đất ngoại ô. Theo thời gian, khi giá trị tăng lên và vốn tích lũy đủ lớn, nhà đầu tư có thể mở rộng sang tài sản thứ hai, thứ ba. Quá trình này tạo ra hiệu ứng lãi kép – không chỉ từ giá trị tăng lên mà còn từ dòng tiền tái đầu tư.

Khác với lướt sóng, nơi lợi nhuận phụ thuộc nhiều vào thời điểm, tích sản dựa vào nguyên tắc kiên trì và quản trị rủi ro. Nhà đầu tư không cần thắng lớn trong một thương vụ, mà cần duy trì tăng trưởng ổn định qua nhiều năm. Sau một thập kỷ, sự khác biệt giữa người tích sản và người chỉ gửi tiết kiệm có thể rất rõ ràng về quy mô tài sản.

Tích sản còn mang lại lợi ích về mặt tâm lý. Khi có tài sản tạo dòng tiền thụ động, nhà đầu tư giảm bớt sự phụ thuộc hoàn toàn vào công việc chính. Điều này tạo ra cảm giác an tâm và chủ động hơn trong các quyết định tài chính và nghề nghiệp.

Giàu nhanh có thể hấp dẫn, nhưng thường đi kèm rủi ro cao. Giàu chắc là kết quả của sự bền bỉ, kỷ luật và tầm nhìn dài hạn. Tích sản bất động sản không phải là con đường ngắn nhất, nhưng là con đường vững vàng để xây dựng sự thịnh vượng lâu dài.

7. Kết luận

Đầu tư dài hạn và tích sản bất động sản không phải chiến lược dành cho người thiếu kiên nhẫn hay mong muốn thành công tức thì. Nó đòi hỏi tầm nhìn đủ xa để vượt qua những biến động ngắn hạn, kỷ luật đủ mạnh để không bị cuốn theo tâm lý thị trường và khả năng quản trị tài chính chặt chẽ để duy trì tài sản qua nhiều năm.

Thị trường có thể thay đổi từng năm. Chu kỳ tăng – giảm là điều tất yếu. Có những giai đoạn tăng trưởng mạnh mẽ, nhưng cũng có những thời điểm chững lại hoặc điều chỉnh. Tuy nhiên, lịch sử cho thấy bất động sản tại các khu vực phát triển vẫn có xu hướng tăng giá trong dài hạn khi nền kinh tế mở rộng và dân số gia tăng.

Những nhà đầu tư kiên trì với chiến lược dài hạn, lựa chọn tài sản có nền tảng tốt và quản lý dòng tiền hiệu quả thường là những người hưởng lợi lớn nhất khi chu kỳ tăng trưởng quay trở lại. Họ không bị cuốn theo sự hưng phấn nhất thời, cũng không hoảng loạn khi thị trường điều chỉnh.

Cuối cùng, tích sản bất động sản là hành trình xây dựng nền móng tài chính cho tương lai. Đó không chỉ là câu chuyện lợi nhuận, mà còn là câu chuyện về sự an tâm, ổn định và tự do tài chính. Khi thời gian trở thành đồng minh, tài sản sẽ âm thầm gia tăng giá trị – và phần thưởng sẽ đến với những ai đủ kiên trì để đi hết chặng đường dài đó.

ĐẦU TƯ DÀI HẠN VÀ TÍCH SẢN BẤT ĐỘNG SẢN - CHIẾN LƯỢC XÂY DỰNG TÀI SẢN BỀN VỮNG THEO THỜI GIAN

Đầu tư dài hạn và tích sản bất động sản – Chiến lược xây dựng tài sản bền vững theo thời gian

Trong thế giới đầu tư, có hai trường phái rõ rệt: một bên tìm kiếm lợi nhuận nhanh trong thời gian ngắn, bên còn lại kiên nhẫn xây dựng tài sản theo thời gian. Nếu lướt sóng là cuộc chơi của tốc độ và khả năng “đọc sóng”, thì đầu tư dài hạn và tích sản bất động sản lại là hành trình của kỷ luật, tầm nhìn và sự bền bỉ.

Không phải ai cũng phù hợp với chiến lược này, nhưng với những người muốn xây dựng nền tảng tài chính vững chắc, bất động sản dài hạn là một trong những con đường ổn định và thực tế nhất.

1. Đầu tư dài hạn bất động sản là gì?

Đầu tư dài hạn trong bất động sản là chiến lược mua và nắm giữ tài sản trong nhiều năm, thậm chí hàng thập kỷ, nhằm tận dụng sự tăng trưởng giá trị theo chu kỳ kinh tế và quá trình phát triển đô thị. Khác với đầu tư ngắn hạn – nơi nhà đầu tư tìm kiếm lợi nhuận từ biến động giá trong thời gian ngắn – đầu tư dài hạn tập trung vào giá trị nội tại của tài sản và xu hướng tăng trưởng bền vững trong tương lai. Đây không phải cuộc chơi của tốc độ, mà là cuộc chơi của tầm nhìn và sự kiên định.

Về bản chất, khi lựa chọn đầu tư dài hạn, nhà đầu tư đặt cược vào sự phát triển của khu vực, sự gia tăng dân số, quá trình đô thị hóa và nhu cầu ở thực trong tương lai. Họ không bị chi phối quá nhiều bởi những biến động ngắn hạn như giá tăng – giảm trong vài tháng hoặc một năm. Thay vào đó, họ phân tích xu hướng hạ tầng, quy hoạch đô thị, tốc độ tăng trưởng kinh tế địa phương và khả năng hình thành cộng đồng dân cư ổn định trong 5–10 năm tới.

Một điểm quan trọng của đầu tư dài hạn là sự kết hợp giữa ba yếu tố: tăng giá tài sản, dòng tiền khai thác và tích lũy giá trị ròng theo thời gian. Khi bất động sản được giữ đủ lâu, giá trị thường tăng lên nhờ lạm phát, sự phát triển hạ tầng và nhu cầu thị trường. Nếu tài sản có thể cho thuê, dòng tiền tạo ra sẽ hỗ trợ chi phí vận hành hoặc trả lãi vay, giúp nhà đầu tư duy trì tài sản trong suốt chu kỳ.

Tích sản bất động sản không phải là mua để bán nhanh, mà là mua để sở hữu lâu dài. Mỗi tài sản giống như một “cỗ máy” tạo ra giá trị theo thời gian. Giá trị này không chỉ đến từ chênh lệch giá bán, mà còn từ sự gia tăng tài sản ròng khi khoản vay giảm dần và giá trị thị trường tăng lên. Sau 10–15 năm, một bất động sản có thể mang lại mức tăng trưởng đáng kể nếu được lựa chọn đúng.

Tuy nhiên, đầu tư dài hạn không có nghĩa là mua bất kỳ tài sản nào rồi chờ đợi. Nó đòi hỏi sự nghiên cứu kỹ lưỡng về vị trí, pháp lý, khả năng thanh khoản và tiềm năng phát triển khu vực. Một tài sản tốt trong dài hạn phải có nhu cầu ở thực ổn định, hạ tầng phát triển và khả năng thích ứng với biến động thị trường.

Nói cách khác, đầu tư dài hạn là chiến lược biến thời gian thành đồng minh. Khi được thực hiện đúng cách, thời gian sẽ làm việc cho nhà đầu tư, giúp tài sản tăng trưởng bền vững và tạo nền tảng tài chính ổn định cho tương lai.

2. Vì sao bất động sản phù hợp để tích sản dài hạn?

Bất động sản từ lâu đã được xem là một trong những kênh tích sản hiệu quả nhất bởi tính hữu hình, giá trị sử dụng thực tế và khả năng tăng trưởng theo thời gian. Khác với nhiều loại tài sản tài chính mang tính biến động cao, bất động sản có nền tảng giá trị gắn liền với nhu cầu thiết yếu của con người: nhu cầu về chỗ ở, kinh doanh và sinh hoạt.

Trước hết, bất động sản là tài sản hữu hình. Bạn có thể nhìn thấy, sử dụng và khai thác nó. Đất đai là nguồn tài nguyên có giới hạn, trong khi dân số và nhu cầu nhà ở ngày càng tăng. Chính sự khan hiếm tự nhiên này tạo ra động lực tăng giá dài hạn. Ở các khu vực có tốc độ đô thị hóa nhanh, khi hạ tầng phát triển và dân cư gia tăng, giá trị bất động sản thường có xu hướng tăng theo.

Thứ hai, thị trường bất động sản vận động theo chu kỳ. Dù có những giai đoạn chững lại hoặc điều chỉnh, nhưng xét trong dài hạn, xu hướng chung vẫn là tăng trưởng cùng với sự phát triển kinh tế. Nhà đầu tư dài hạn không cố gắng dự đoán chính xác đỉnh – đáy, mà tập trung vào việc nắm giữ đủ lâu để đi trọn một chu kỳ tăng trưởng. Lợi nhuận vì thế đến từ sự kiên nhẫn, không phải từ việc “đánh cược” ngắn hạn.

Thứ ba, bất động sản có thể tạo ra dòng tiền nếu được khai thác cho thuê. Đây là lợi thế lớn so với nhiều kênh đầu tư khác. Khi tài sản vừa tăng giá theo thời gian, vừa tạo ra thu nhập định kỳ, nhà đầu tư có thể hưởng lợi kép: tăng trưởng vốn và dòng tiền thụ động. Dòng tiền này giúp giảm áp lực tài chính và có thể tái đầu tư để mở rộng danh mục.

Ngoài ra, bất động sản còn có khả năng chống lạm phát. Khi giá cả hàng hóa tăng, giá trị tài sản hữu hình thường tăng theo. Điều này giúp bảo toàn sức mua của nhà đầu tư trong dài hạn. Đối với những người muốn bảo vệ tài sản gia đình và xây dựng nền tảng tài chính bền vững, đây là yếu tố đặc biệt quan trọng.

Tuy nhiên, không phải mọi bất động sản đều phù hợp để tích sản. Nhà đầu tư cần lựa chọn tài sản có vị trí tốt, pháp lý minh bạch và tiềm năng phát triển thực sự. Khi được lựa chọn đúng, bất động sản không chỉ là nơi lưu giữ giá trị mà còn là công cụ tạo ra tự do tài chính trong tương lai.

3. Tư duy cốt lõi của nhà đầu tư dài hạn

Đầu tư dài hạn không chỉ là chiến lược tài chính mà còn là chiến lược tư duy. Thành công không đến từ việc mua đúng thời điểm duy nhất, mà đến từ sự kiên định với nguyên tắc và khả năng kiểm soát cảm xúc trước biến động thị trường.

Trước hết, nhà đầu tư dài hạn không bị dao động bởi biến động ngắn hạn. Giá có thể giảm trong một năm do thị trường điều chỉnh, chính sách thay đổi hoặc tâm lý chung. Nhưng nếu tài sản có vị trí tốt, phục vụ nhu cầu ở thực và nằm trong khu vực phát triển, giá trị dài hạn vẫn có cơ sở tăng trưởng. Sự bình tĩnh và tầm nhìn dài hạn giúp nhà đầu tư tránh bán tháo trong giai đoạn khó khăn.

Thứ hai, họ ưu tiên chất lượng hơn tin đồn. Thị trường bất động sản thường xuất hiện các “cơn sốt” theo thông tin quy hoạch hoặc tin tức chưa kiểm chứng. Nhà đầu tư tích sản không chạy theo phong trào. Họ tập trung vào các yếu tố cốt lõi như vị trí, hạ tầng hiện hữu, pháp lý rõ ràng và nhu cầu thực tế. Những yếu tố này mới là nền tảng bền vững cho tăng trưởng dài hạn.

Thứ ba, quản trị tài chính chặt chẽ là nguyên tắc bắt buộc. Đòn bẩy tài chính có thể được sử dụng để gia tăng quy mô tài sản, nhưng phải ở mức an toàn. Mục tiêu của đầu tư dài hạn không phải tối đa hóa lợi nhuận trong 1–2 năm, mà là tồn tại và tăng trưởng trong 10 năm hoặc lâu hơn. Việc duy trì quỹ dự phòng và kiểm soát dòng tiền giúp nhà đầu tư vượt qua các giai đoạn thị trường khó khăn.

Ngoài ra, nhà đầu tư dài hạn luôn có kế hoạch rõ ràng: mục tiêu tài chính, thời gian nắm giữ, chiến lược khai thác và phương án thoát hàng khi cần. Họ không đầu tư theo cảm xúc, mà dựa trên phân tích và kỷ luật.

Tóm lại, tư duy dài hạn biến bất động sản thành một công cụ xây dựng tài sản bền vững. Khi kết hợp giữa kiến thức, kỷ luật và tầm nhìn, nhà đầu tư có thể tận dụng sức mạnh của thời gian để gia tăng giá trị tài sản một cách ổn định và an toàn.

4. Những sai lầm thường gặp khi đầu tư dài hạn

Mặc dù đầu tư dài hạn và tích sản bất động sản được xem là chiến lược tương đối an toàn so với lướt sóng, nhưng điều đó không có nghĩa là không tồn tại rủi ro. Trên thực tế, nhiều nhà đầu tư thất bại không phải vì chiến lược sai, mà vì thực hiện sai cách hoặc thiếu sự chuẩn bị kỹ lưỡng. Đầu tư dài hạn đòi hỏi kiến thức, kỷ luật và sự tính toán cẩn trọng. Nếu chủ quan, nhà đầu tư vẫn có thể rơi vào những “bẫy” phổ biến.

Sai lầm đầu tiên là mua theo phong trào thay vì phân tích kỹ lưỡng. Khi thị trường xuất hiện thông tin về quy hoạch, hạ tầng hoặc “cơn sốt” cục bộ, nhiều người vội vàng xuống tiền mà chưa đánh giá đầy đủ tiềm năng thực tế. Đầu tư dài hạn không đồng nghĩa với việc mua đại một tài sản rồi chờ đợi. Nếu tài sản nằm ở khu vực phát triển chậm, thiếu nhu cầu ở thực hoặc pháp lý không rõ ràng, việc nắm giữ lâu dài có thể khiến vốn bị chôn và hiệu quả thấp.

Sai lầm thứ hai là sử dụng đòn bẩy tài chính quá cao. Một số nhà đầu tư cho rằng vì chiến lược là dài hạn nên có thể “ôm” tài sản và chờ đợi. Tuy nhiên, nếu vay quá nhiều, áp lực lãi vay có thể trở thành gánh nặng trong giai đoạn thị trường điều chỉnh hoặc khi dòng tiền cho thuê không ổn định. Đòn bẩy chỉ thực sự hiệu quả khi được kiểm soát trong ngưỡng an toàn và có phương án dự phòng.

Sai lầm tiếp theo là không tính đến chi phí cơ hội. Khi bỏ một khoản vốn lớn vào bất động sản, nhà đầu tư cần cân nhắc liệu nguồn tiền đó có thể tạo ra lợi nhuận tốt hơn ở kênh khác hay không. Việc nắm giữ một tài sản tăng trưởng chậm trong thời gian dài có thể làm giảm hiệu quả tổng thể của danh mục đầu tư nếu không được đánh giá định kỳ.

Một vấn đề khác là mua tài sản kém thanh khoản. Không phải bất động sản nào cũng dễ bán khi cần thiết. Những tài sản quá đặc thù, giá quá cao so với mặt bằng khu vực hoặc không phù hợp với nhu cầu số đông có thể rất khó chuyển nhượng trong giai đoạn thị trường chững lại. Đầu tư dài hạn vẫn cần đảm bảo khả năng thoát hàng khi có nhu cầu tái cơ cấu tài chính.

Cuối cùng là thiếu kế hoạch tài chính dự phòng. Cuộc sống luôn có những biến cố bất ngờ như thay đổi công việc, chi phí gia đình tăng lên hoặc thị trường suy giảm kéo dài. Nếu không có quỹ dự phòng từ 6–12 tháng chi phí tài chính, nhà đầu tư dễ rơi vào trạng thái bị động và buộc phải bán tài sản trong thời điểm không thuận lợi.

Tích sản không phải là mua rồi “để đó”. Tài sản cần được theo dõi, đánh giá định kỳ và quản lý hợp lý. Khi tránh được những sai lầm trên, chiến lược dài hạn mới thực sự phát huy hiệu quả.

5. Ai phù hợp với chiến lược tích sản bất động sản?

Chiến lược tích sản bất động sản không dành cho tất cả mọi người. Đây là con đường phù hợp với những ai có sự ổn định nhất định về tài chính và có tầm nhìn đủ dài để chấp nhận sự tăng trưởng chậm nhưng bền vững.

Trước hết, chiến lược này phù hợp với người có thu nhập ổn định. Bởi đầu tư dài hạn thường yêu cầu nguồn tiền duy trì tài sản trong nhiều năm, đặc biệt nếu có sử dụng đòn bẩy tài chính. Thu nhập ổn định giúp nhà đầu tư tự tin hơn trong việc trả lãi vay, chi phí bảo trì và vận hành tài sản.

Thứ hai, tích sản phù hợp với người muốn xây dựng tài sản lâu dài thay vì tìm kiếm lợi nhuận ngắn hạn. Những ai ưu tiên sự an toàn, mong muốn tích lũy tài sản cho tương lai gia đình hoặc chuẩn bị cho giai đoạn nghỉ hưu sẽ thấy chiến lược này phù hợp hơn so với đầu tư lướt sóng nhiều biến động.

Thứ ba, đây là lựa chọn hợp lý cho người ưu tiên sự ổn định hơn tăng trưởng nhanh. Đầu tư dài hạn giúp giảm thiểu rủi ro do biến động ngắn hạn, đồng thời tạo nền tảng tài chính vững chắc. Lợi nhuận có thể không đột biến, nhưng bù lại là tính bền vững và khả năng bảo toàn vốn cao hơn.

Ngoài ra, chiến lược này đặc biệt phù hợp với người có tầm nhìn từ 5–10 năm trở lên. Thời gian là yếu tố cốt lõi của tích sản. Nếu mục tiêu tài chính chỉ trong 1–2 năm, nhà đầu tư có thể cảm thấy chiến lược này “quá chậm”. Nhưng nếu mục tiêu là xây dựng tài sản bền vững, thời gian dài sẽ trở thành lợi thế lớn nhất.

Cuối cùng, tích sản rất phù hợp với người muốn chuẩn bị nền tảng tài chính cho gia đình và thế hệ sau. Bất động sản không chỉ là tài sản đầu tư, mà còn có thể trở thành tài sản kế thừa. Khi được lựa chọn và quản lý tốt, nó là công cụ bảo vệ giá trị tài sản trước lạm phát và biến động kinh tế.

Nếu bạn tìm kiếm lợi nhuận đột biến trong vài tháng, chiến lược này có thể khiến bạn thiếu kiên nhẫn. Nhưng nếu mục tiêu là tự do tài chính và sự an tâm dài hạn, tích sản là con đường đáng cân nhắc.

6. Tích sản bất động sản – Không phải để giàu nhanh, mà để giàu chắc

Trong thực tế, nhiều người thành công trong lĩnh vực bất động sản không phải vì họ mua đúng “đỉnh sóng” hay dự đoán chính xác thị trường, mà vì họ lựa chọn đúng tài sản và giữ đủ lâu. Sức mạnh của tích sản nằm ở sự cộng dồn theo thời gian. Khi giá trị tăng trưởng qua nhiều năm và dòng tiền được tái đầu tư, tài sản có thể gia tăng theo cấp số nhân.

Tích sản là quá trình xây dựng nền móng tài chính từng bước. Mỗi bất động sản giống như một viên gạch trong hệ thống tài chính cá nhân. Ban đầu có thể chỉ là một căn hộ nhỏ hoặc một mảnh đất ngoại ô. Theo thời gian, khi giá trị tăng lên và vốn tích lũy đủ lớn, nhà đầu tư có thể mở rộng sang tài sản thứ hai, thứ ba. Quá trình này tạo ra hiệu ứng lãi kép – không chỉ từ giá trị tăng lên mà còn từ dòng tiền tái đầu tư.

Khác với lướt sóng, nơi lợi nhuận phụ thuộc nhiều vào thời điểm, tích sản dựa vào nguyên tắc kiên trì và quản trị rủi ro. Nhà đầu tư không cần thắng lớn trong một thương vụ, mà cần duy trì tăng trưởng ổn định qua nhiều năm. Sau một thập kỷ, sự khác biệt giữa người tích sản và người chỉ gửi tiết kiệm có thể rất rõ ràng về quy mô tài sản.

Tích sản còn mang lại lợi ích về mặt tâm lý. Khi có tài sản tạo dòng tiền thụ động, nhà đầu tư giảm bớt sự phụ thuộc hoàn toàn vào công việc chính. Điều này tạo ra cảm giác an tâm và chủ động hơn trong các quyết định tài chính và nghề nghiệp.

Giàu nhanh có thể hấp dẫn, nhưng thường đi kèm rủi ro cao. Giàu chắc là kết quả của sự bền bỉ, kỷ luật và tầm nhìn dài hạn. Tích sản bất động sản không phải là con đường ngắn nhất, nhưng là con đường vững vàng để xây dựng sự thịnh vượng lâu dài.

7. Kết luận

Đầu tư dài hạn và tích sản bất động sản không phải chiến lược dành cho người thiếu kiên nhẫn hay mong muốn thành công tức thì. Nó đòi hỏi tầm nhìn đủ xa để vượt qua những biến động ngắn hạn, kỷ luật đủ mạnh để không bị cuốn theo tâm lý thị trường và khả năng quản trị tài chính chặt chẽ để duy trì tài sản qua nhiều năm.

Thị trường có thể thay đổi từng năm. Chu kỳ tăng – giảm là điều tất yếu. Có những giai đoạn tăng trưởng mạnh mẽ, nhưng cũng có những thời điểm chững lại hoặc điều chỉnh. Tuy nhiên, lịch sử cho thấy bất động sản tại các khu vực phát triển vẫn có xu hướng tăng giá trong dài hạn khi nền kinh tế mở rộng và dân số gia tăng.

Những nhà đầu tư kiên trì với chiến lược dài hạn, lựa chọn tài sản có nền tảng tốt và quản lý dòng tiền hiệu quả thường là những người hưởng lợi lớn nhất khi chu kỳ tăng trưởng quay trở lại. Họ không bị cuốn theo sự hưng phấn nhất thời, cũng không hoảng loạn khi thị trường điều chỉnh.

Cuối cùng, tích sản bất động sản là hành trình xây dựng nền móng tài chính cho tương lai. Đó không chỉ là câu chuyện lợi nhuận, mà còn là câu chuyện về sự an tâm, ổn định và tự do tài chính. Khi thời gian trở thành đồng minh, tài sản sẽ âm thầm gia tăng giá trị – và phần thưởng sẽ đến với những ai đủ kiên trì để đi hết chặng đường dài đó.

GIỚI THIỆU VỀ CUỐN SÁCH "250+ PHÍM TẮT VÀ THỦ THUẬT TIN HỌC VĂN PHÒNG"

Giới thiệu về cuốn sách “250+ Phím tắt và Thủ thuật Tin học Văn phòng”

Sổ tay 250+ Phím tắt & Thủ thuật Tin học Văn phòng – Bí quyết tăng 3 lần hiệu suất làm việc

Trong thời đại số hóa mạnh mẽ, khi mọi hoạt động học tập và làm việc đều gắn liền với máy tính, kỹ năng tin học văn phòng không còn là lợi thế mà đã trở thành tiêu chuẩn bắt buộc. Tuy nhiên, thực tế cho thấy phần lớn sinh viên và người đi làm chỉ sử dụng các công cụ như Excel, Word, PowerPoint hay Google Sheets ở mức cơ bản. Họ thao tác theo thói quen “dùng chuột là chính”, mất nhiều thời gian cho những bước lặp đi lặp lại như định dạng văn bản, chỉnh sửa dữ liệu, sao chép công thức, căn chỉnh bảng biểu hoặc trình chiếu slide. Điều này khiến hiệu suất làm việc bị giảm sút đáng kể, trong khi áp lực deadline ngày càng lớn.

Chính vì vậy, cuốn sách “Sổ tay 250+ Phím tắt & Thủ thuật Tin học Văn phòng” do UNICA biên soạn ra đời như một giải pháp thực tế và ứng dụng cao dành cho tất cả những ai mong muốn nâng cao năng suất làm việc một cách thông minh. Thay vì học theo cách truyền thống dài dòng và nặng lý thuyết, cuốn sách tập trung trực tiếp vào những thao tác cốt lõi, những phím tắt quan trọng và những thủ thuật xử lý nhanh giúp rút ngắn thời gian làm việc xuống còn một nửa, thậm chí chỉ còn một phần ba.

Điểm đặc biệt của cuốn sách không nằm ở số lượng hơn 250 phím tắt, mà ở cách hệ thống hóa nội dung khoa học, dễ tra cứu và dễ áp dụng ngay. Người đọc không cần phải học thuộc lòng tất cả cùng lúc, mà có thể sử dụng như một cuốn sổ tay thực hành, mở ra là có thể áp dụng ngay vào công việc hàng ngày. Đây chính là yếu tố tạo nên giá trị khác biệt: học đi đôi với hành, thao tác nhanh – hiệu quả rõ rệt – kết quả tức thì.

Giới thiệu tổng quan về cuốn sách

Tên sách: Sổ tay 250+ Phím tắt & Thủ thuật Tin học Văn phòng

Đơn vị biên soạn: UNICA

Nội dung chính: Hệ thống phím tắt và thủ thuật thực hành trong Excel, Word, PowerPoint, Google Sheets

Đối tượng: Sinh viên, nhân viên văn phòng, người đi làm

Cuốn sách được thiết kế theo định dạng sổ tay tra cứu nhanh – một phong cách trình bày tối ưu cho người bận rộn. Không giống các giáo trình dài hàng trăm trang với nội dung học thuật phức tạp, tài liệu này đi thẳng vào trọng tâm: những thao tác thực tế nhất, hữu ích nhất và thường xuyên được sử dụng nhất trong môi trường làm việc.

Mỗi nhóm công cụ được phân chia rõ ràng theo từng phần mềm, giúp người đọc dễ dàng tìm kiếm nội dung mình cần. Bố cục trình bày logic, ngắn gọn nhưng đầy đủ, đi kèm mô tả chức năng cụ thể của từng phím tắt và tình huống áp dụng. Điều này giúp người đọc không chỉ biết “bấm phím gì” mà còn hiểu “khi nào nên dùng” để đạt hiệu quả cao nhất.

Một ưu điểm lớn khác là tính cập nhật theo xu hướng làm việc hiện đại, đặc biệt khi Google Sheets và làm việc online ngày càng phổ biến. Cuốn sách không chỉ dừng lại ở kỹ năng truyền thống mà còn mở rộng sang môi trường làm việc số, giúp người dùng thích nghi nhanh chóng với sự thay đổi của thị trường lao động.

Nội dung nổi bật của “Sổ tay 250+ Phím tắt & Thủ thuật Tin học Văn phòng”

1. Phím tắt trong Excel

Excel là công cụ gần như không thể thiếu trong mọi lĩnh vực từ kế toán, tài chính, marketing đến quản trị nhân sự. Tuy nhiên, nhiều người chỉ sử dụng Excel ở mức nhập liệu cơ bản mà chưa khai thác hết sức mạnh của phần mềm này. Phần phím tắt Excel trong sách tập trung vào bốn nhóm kỹ năng chính: quản lý Workbook và Worksheet, chỉnh sửa và xử lý dữ liệu nhanh, làm việc hiệu quả với công thức và hàm, điều hướng và chọn vùng dữ liệu chính xác.

Người đọc sẽ được hướng dẫn cách di chuyển giữa các sheet chỉ trong tích tắc, sao chép và dán dữ liệu theo định dạng mong muốn, tự động điền dữ liệu thông minh, ẩn/hiện cột dòng nhanh chóng, cũng như các phím tắt giúp xử lý bảng tính lớn mà không bị rối. Đặc biệt, những thao tác liên quan đến công thức – như sao chép công thức, cố định tham chiếu, kiểm tra lỗi – được trình bày rất thực tế, giúp giảm thiểu sai sót trong quá trình làm báo cáo.

Khi thành thạo các phím tắt này, người dùng có thể tiết kiệm hàng giờ đồng hồ mỗi tuần. Quan trọng hơn, họ sẽ hình thành phong cách làm việc chuyên nghiệp, linh hoạt và tự tin hơn khi xử lý dữ liệu phức tạp.

2. Phím tắt trong Word

Word là công cụ quen thuộc nhưng lại bị xem nhẹ về khả năng tối ưu thao tác. Phần nội dung về Word trong sách tập trung vào việc nâng cao tốc độ soạn thảo, chỉnh sửa và định dạng văn bản. Người đọc sẽ học cách căn lề, giãn dòng, định dạng tiêu đề, tạo mục lục tự động, chèn bảng biểu, đánh số trang, thiết lập header và footer chỉ trong vài thao tác bàn phím.

Ngoài ra, sách còn hướng dẫn các phím tắt giúp chỉnh sửa văn bản nhanh chóng như chọn đoạn, di chuyển con trỏ theo từ hoặc theo đoạn, sao chép định dạng, tìm và thay thế nâng cao. Những thao tác này đặc biệt hữu ích khi làm luận văn, báo cáo dài hoặc hợp đồng nhiều trang.

Việc sử dụng phím tắt trong Word không chỉ giúp tăng tốc độ làm việc mà còn giảm sự phụ thuộc vào chuột, hạn chế mỏi tay và giữ được sự tập trung cao hơn. Đây là yếu tố quan trọng giúp nâng cao chất lượng công việc và hình ảnh chuyên nghiệp trong môi trường công sở.

3. Phím tắt trong PowerPoint

PowerPoint không chỉ đơn thuần là công cụ tạo slide mà còn là phương tiện truyền tải ý tưởng và thuyết phục người nghe. Cuốn sách cung cấp các phím tắt giúp thiết kế slide nhanh hơn, sao chép bố cục, căn chỉnh đối tượng chính xác, nhóm và tách đối tượng, cũng như thao tác nhanh khi trình chiếu.

Đặc biệt, phần hướng dẫn về trình chiếu giúp người dùng điều khiển slide linh hoạt hơn khi thuyết trình: chuyển slide, bật bút vẽ, ẩn màn hình, nhảy đến slide bất kỳ. Điều này tạo nên sự chuyên nghiệp và tự tin khi đứng trước khán giả.

4. Phím tắt trong Google Sheets

Trong bối cảnh làm việc từ xa và cộng tác online ngày càng phổ biến, Google Sheets trở thành công cụ quan trọng. Phần này hướng dẫn các phím tắt xử lý dữ liệu trên nền tảng đám mây, giúp thao tác nhanh, chia sẻ và cộng tác hiệu quả hơn mà không phụ thuộc quá nhiều vào chuột.

5. 50 thủ thuật tin học văn phòng thực chiến

Bên cạnh hệ thống phím tắt, cuốn sách còn cung cấp 50 thủ thuật thực chiến dựa trên những tình huống công việc thường gặp như xử lý file dung lượng lớn, khắc phục lỗi định dạng, bảo vệ dữ liệu, tối ưu hóa báo cáo hay trình bày tài liệu chuyên nghiệp hơn. Đây chính là phần “đắt giá” vì giúp người đọc giải quyết vấn đề thực tế mỗi ngày thay vì chỉ học thao tác rời rạc.

Lợi ích khi sở hữu cuốn sách

- Tiết kiệm thời gian làm việc

- Tăng độ chính xác khi xử lý dữ liệu

- Nâng cao tác phong và sự chuyên nghiệp

- Tăng gấp 3 hiệu suất công việc chỉ bằng việc thay đổi thói quen thao tác

--> Cuốn sách không mang tính lý thuyết nặng nề mà tập trung vào tính ứng dụng cao, phù hợp với mọi đối tượng.

Cuốn sách phù hợp với ai?

Sinh viên các khối ngành kinh tế, quản trị, marketing, kế toán

Nhân viên văn phòng, hành chính, nhân sự

Người thường xuyên làm báo cáo, nhập liệu, thuyết trình

Người muốn nâng cao kỹ năng tin học văn phòng trong thời gian ngắn

Kết luận

“Sổ tay 250+ Phím tắt & Thủ thuật Tin học Văn phòng” là cuốn cẩm nang thiết thực dành cho bất kỳ ai muốn cải thiện hiệu suất làm việc trong môi trường công sở hiện đại. Với nội dung cô đọng, dễ tra cứu và dễ áp dụng, đây là lựa chọn lý tưởng để nâng cao kỹ năng tin học văn phòng một cách bền vững.

Nếu bạn đang tìm kiếm một giải pháp giúp làm việc thông minh hơn thay vì làm việc nhiều hơn, thì cuốn sách này chính là lựa chọn không nên bỏ qua.

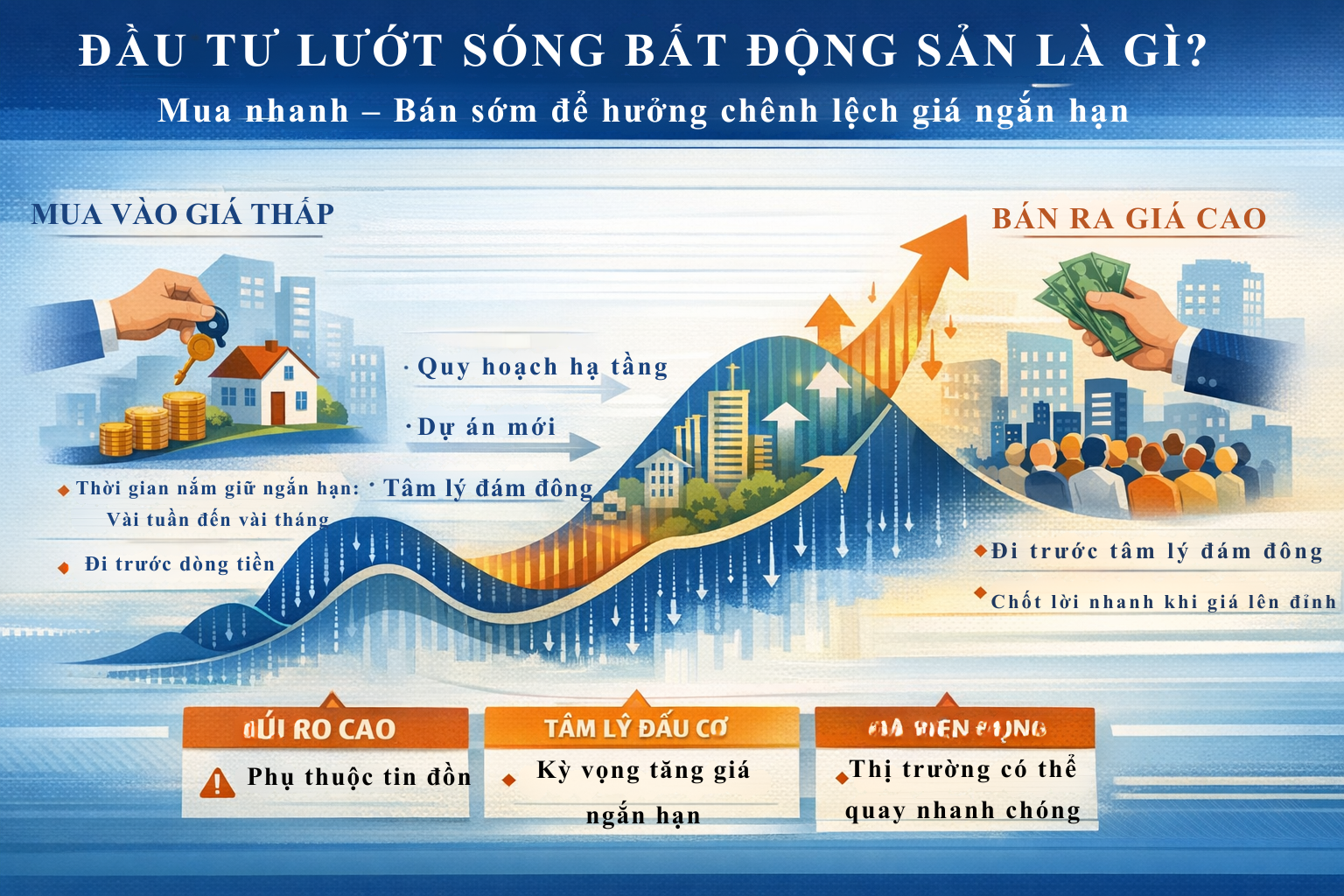

ĐẦU TƯ LƯỚT SÓNG TRÊN THỊ TRƯỜNG BẤT ĐỘNG SẢN

Đầu tư lướt sóng trên thị trường bất động sản

Đầu tư lướt sóng bất động sản – Cuộc chơi của tốc độ, tâm lý và sự tỉnh táo

Trong lịch sử phát triển của thị trường bất động sản Việt Nam, đầu tư lướt sóng từng là chiến lược mang lại “giấc mơ đổi đời” cho không ít nhà đầu tư. Chỉ trong một thời gian ngắn, nhiều người có thể nhân đôi, thậm chí nhân ba số vốn ban đầu nhờ mua đúng thời điểm và bán ra khi thị trường đạt đỉnh. Tuy nhiên, song hành với những câu chuyện thành công luôn là vô số trường hợp thất bại, kẹt vốn, thua lỗ kéo dài vì đánh giá sai bản chất thị trường.

Điều này cho thấy, đầu tư lướt sóng bất động sản không đơn thuần là việc “mua rẻ – bán đắt”, mà là một cuộc chơi của thông tin, tâm lý, dòng tiền và khả năng kiểm soát rủi ro. Khi thị trường thuận lợi, lướt sóng có thể giúp nhà đầu tư tạo ra lợi nhuận nhanh chóng. Nhưng khi thị trường đảo chiều, chính chiến lược này lại trở thành con dao hai lưỡi, gây ra những tổn thất nặng nề nếu thiếu sự chuẩn bị và kỷ luật.

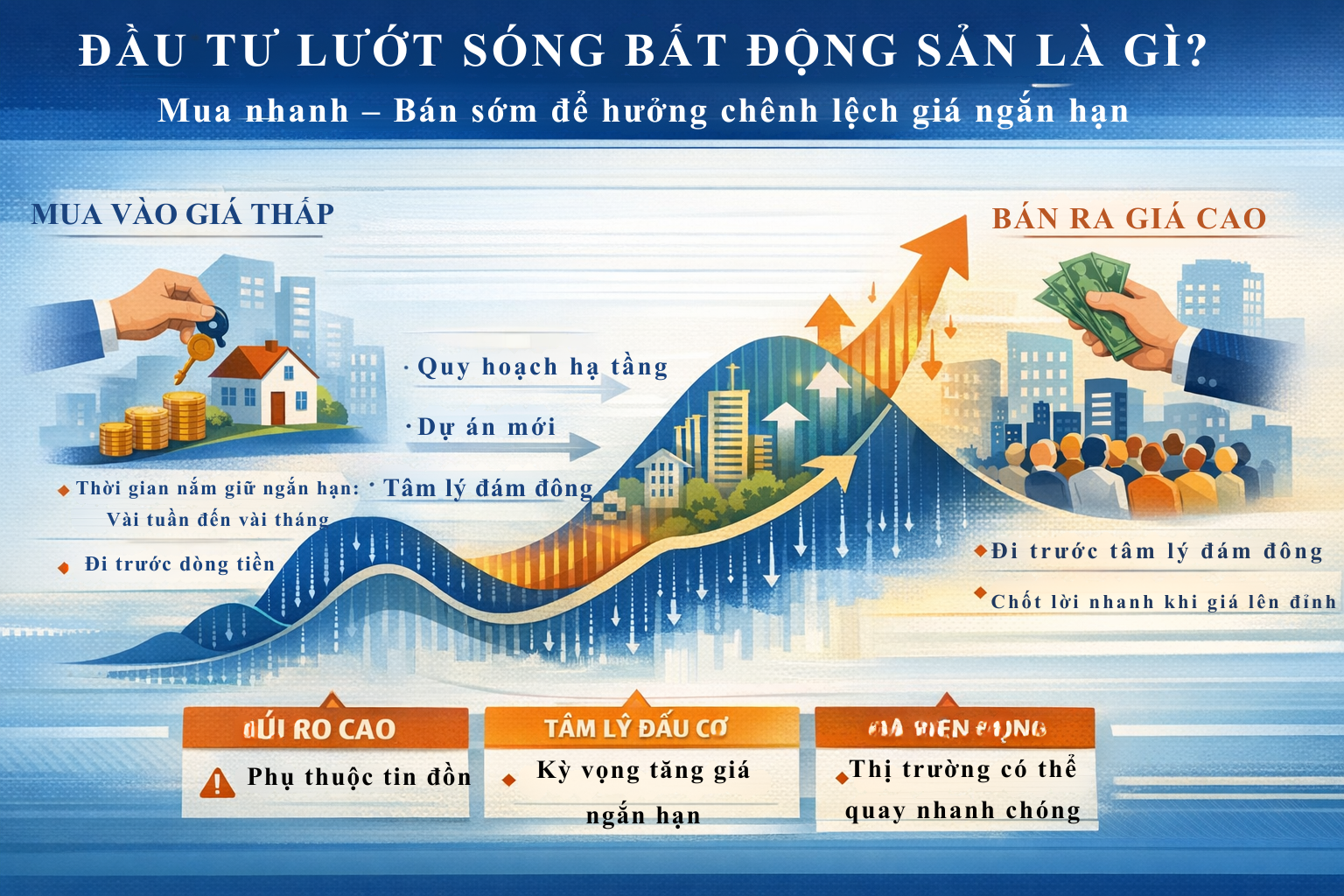

1. Đầu tư lướt sóng bất động sản là gì? – Hiểu đúng bản chất để tránh ngộ nhận

Đầu tư lướt sóng bất động sản là hình thức mua tài sản với mục tiêu bán lại trong thời gian ngắn để hưởng phần chênh lệch giá. Thời gian nắm giữ thường kéo dài từ vài tuần đến vài tháng, thậm chí có những trường hợp chỉ tính bằng ngày nếu thị trường xuất hiện thông tin đột biến như quy hoạch mới, hạ tầng sắp triển khai hoặc dòng tiền đầu cơ đổ vào mạnh mẽ. Khác với đầu tư dài hạn – nơi giá trị bất động sản được đánh giá dựa trên khả năng tạo ra dòng tiền cho thuê ổn định, tiềm năng khai thác kinh doanh hoặc giá trị sử dụng thực tế – lướt sóng tập trung gần như hoàn toàn vào biên độ tăng giá trong ngắn hạn. Nhà đầu tư không quá quan tâm đến việc tài sản đó có tạo ra dòng tiền đều đặn hay không, mà quan trọng là liệu có người sẵn sàng mua lại với mức giá cao hơn trong thời gian sớm nhất.

Điểm cốt lõi của lướt sóng không nằm ở bản thân bất động sản, mà nằm ở thời điểm tham gia và thoát ra khỏi thị trường. Một sản phẩm có thể không quá nổi bật về vị trí, tiện ích hay pháp lý hoàn thiện, nhưng nếu nó nằm đúng chu kỳ “sóng lên” – khi tâm lý thị trường hưng phấn, thông tin tích cực lan rộng và lượng người mua tăng nhanh – giá vẫn có thể bị đẩy lên cao trong thời gian ngắn. Khi đó, yếu tố tâm lý và kỳ vọng đóng vai trò chi phối mạnh mẽ hơn giá trị nội tại. Ngược lại, một bất động sản có nền tảng tốt, vị trí đẹp, pháp lý rõ ràng nhưng rơi vào giai đoạn thị trường trầm lắng, thanh khoản thấp thì rất khó để thực hiện chiến lược lướt sóng thành công. Điều này cho thấy lướt sóng là cuộc chơi của chu kỳ, của dòng tiền và của sự nhạy bén với biến động thị trường hơn là câu chuyện chất lượng tài sản đơn thuần.

Nhiều người mới tham gia thị trường thường nhầm lẫn giữa đầu tư lướt sóng và đầu tư ngắn hạn. Tuy nhiên, đầu tư ngắn hạn có thể vẫn dựa trên nền tảng phân tích giá trị thực và kế hoạch tài chính rõ ràng, trong khi lướt sóng mang tính đầu cơ cao hơn rất nhiều. Nhà đầu tư lướt sóng phải liên tục theo dõi thông tin quy hoạch, chính sách tín dụng, biến động lãi suất, tâm lý đám đông và cả chiến lược của các nhóm đầu cơ lớn. Họ cần khả năng ra quyết định nhanh, chấp nhận rủi ro cao và có phương án thoát hàng rõ ràng ngay từ khi xuống tiền. Chỉ cần chậm một nhịp trong việc nắm bắt thông tin hoặc do dự khi thị trường đảo chiều, lợi nhuận kỳ vọng có thể nhanh chóng biến thành rủi ro hiện hữu, thậm chí khiến dòng vốn bị “chôn” trong thời gian dài. Vì vậy, lướt sóng không chỉ là câu chuyện kiếm tiền nhanh, mà còn là bài toán về tốc độ, kỷ luật và khả năng kiểm soát tâm lý trong môi trường biến động liên tục.

2. Vì sao đầu tư lướt sóng từng được xem là “con đường làm giàu nhanh”?

Trong các giai đoạn thị trường bất động sản tăng trưởng nóng, đầu tư lướt sóng thường trở thành chiến lược được nhiều người lựa chọn nhờ khả năng tạo ra mức sinh lời cao trong thời gian ngắn. Khi thị trường bước vào chu kỳ hưng phấn, dòng tiền đổ vào mạnh mẽ, tâm lý nhà đầu tư tích cực và kỳ vọng tăng giá lan rộng, chỉ cần một thông tin quy hoạch mới, một dự án hạ tầng trọng điểm được phê duyệt hay một chính sách vĩ mô mang tính kích thích kinh tế được công bố, giá bất động sản tại khu vực liên quan có thể bật tăng nhanh chóng. Hiệu ứng lan tỏa thông tin khiến nhu cầu mua vào tăng đột biến, tạo ra những “con sóng” giá nối tiếp nhau. Trong bối cảnh đó, những người tham gia thị trường sớm và quyết đoán thường có cơ hội chốt lời với biên độ hấp dẫn chỉ sau vài tuần hoặc vài tháng.

So với hình thức gửi tiết kiệm ngân hàng với lãi suất ổn định nhưng thấp, hoặc đầu tư dài hạn cần thời gian tích lũy giá trị qua nhiều năm, lướt sóng mang lại ưu điểm nổi bật là tốc độ quay vòng vốn nhanh. Một nhà đầu tư có kinh nghiệm có thể thực hiện nhiều thương vụ trong cùng một năm, liên tục xoay vòng dòng tiền từ dự án này sang dự án khác. Khi thành công, lợi nhuận không chỉ đến từ một giao dịch đơn lẻ mà là tổng hòa của nhiều vòng đầu tư nối tiếp nhau. Việc tái đầu tư liên tục giúp tối ưu hóa hiệu suất sử dụng vốn, đặc biệt trong giai đoạn thị trường thuận lợi. Thay vì chờ đợi tài sản tăng giá trong dài hạn, nhà đầu tư lướt sóng chủ động tìm kiếm các điểm vào – ra hợp lý để tận dụng từng nhịp tăng ngắn hạn của thị trường.

Bên cạnh đó, việc không phải nắm giữ tài sản trong thời gian dài cũng giúp giảm thiểu một số chi phí phát sinh. Nhà đầu tư lướt sóng thường không tập trung vào khai thác cho thuê hay vận hành tài sản, do đó có thể hạn chế các khoản chi cho bảo trì, sửa chữa, quản lý hoặc chi phí cơ hội khi dòng vốn bị “giam” quá lâu. Với các sản phẩm đất nền hoặc tài sản chưa cần khai thác ngay, chiến lược lướt sóng càng phát huy lợi thế vì cấu trúc chi phí duy trì tương đối thấp trong ngắn hạn. Điều này giúp biên lợi nhuận thực tế được giữ ở mức hấp dẫn nếu giao dịch diễn ra đúng thời điểm.

Trong bối cảnh thị trường những năm trước đây còn thiếu tính minh bạch, hệ thống dữ liệu giao dịch chưa đầy đủ và thông tin chưa được phổ biến rộng rãi như hiện nay, những người nắm bắt được thông tin sớm thường có lợi thế cạnh tranh rất lớn. Chỉ cần tiếp cận quy hoạch trước khi được công bố rộng rãi hoặc biết trước kế hoạch triển khai một tuyến đường, cây cầu, khu công nghiệp… nhà đầu tư có thể mua vào ở mức giá thấp và chờ đợi làn sóng quan tâm của thị trường để bán ra. Điều này khiến lướt sóng trở thành “cuộc chơi của người nhanh tay”, nơi tốc độ tiếp cận thông tin và khả năng ra quyết định gần như quyết định toàn bộ kết quả. Lợi nhuận trong những giai đoạn đó không chỉ đến từ phân tích giá trị tài sản, mà còn đến từ khả năng đi trước đám đông một bước.

Tuy nhiên, chính sức hấp dẫn về lợi nhuận cao và tốc độ sinh lời nhanh đã khiến chiến lược này thu hút đông đảo người tham gia, làm cho mức độ cạnh tranh ngày càng lớn. Khi nhiều người cùng tìm cách “đón sóng”, biên độ lợi nhuận có thể bị thu hẹp và rủi ro gia tăng nếu thị trường đảo chiều bất ngờ. Vì vậy, dù lướt sóng có thể mang lại lợi nhuận vượt trội trong giai đoạn tăng trưởng nóng, nó vẫn đòi hỏi sự tỉnh táo, khả năng phân tích chu kỳ và đặc biệt là kỷ luật trong việc quản trị rủi ro để không bị cuốn theo tâm lý đám đông.

3. Rủi ro của đầu tư lướt sóng – Khi lợi nhuận chưa kịp chốt, thị trường đã quay đầu

Bên cạnh cơ hội sinh lời cao và khả năng tạo ra lợi nhuận nhanh trong thời gian ngắn, đầu tư lướt sóng bất động sản cũng tiềm ẩn rất nhiều rủi ro mà không phải ai tham gia thị trường cũng lường trước được. Rủi ro lớn nhất và thường gặp nhất chính là vấn đề thanh khoản. Khi thị trường đang trong giai đoạn tăng trưởng nóng, dòng tiền dồi dào, tâm lý đám đông hưng phấn và kỳ vọng lợi nhuận lan rộng, việc mua – bán diễn ra tương đối dễ dàng. Nhà đầu tư có thể nhanh chóng tìm được người mua lại với mức giá cao hơn chỉ trong thời gian ngắn. Tuy nhiên, khi thị trường bắt đầu chững lại, dòng tiền suy giảm, chính sách tín dụng bị siết chặt hoặc tâm lý nhà đầu tư chuyển sang trạng thái thận trọng, thanh khoản có thể giảm mạnh. Lúc này, việc bán ra không còn đơn giản. Tài sản có thể bị “kẹt hàng” trong nhiều tháng, thậm chí nhiều năm, khiến chiến lược lướt sóng mất đi ý nghĩa ban đầu.

Thanh khoản suy giảm không chỉ làm chậm vòng quay vốn mà còn tạo áp lực tâm lý rất lớn. Trong bối cảnh thị trường đi xuống, người mua ngày càng ít, người bán ngày càng nhiều, giá có xu hướng bị điều chỉnh giảm để thu hút giao dịch. Nếu nhà đầu tư buộc phải bán ra trong giai đoạn này, họ có thể phải chấp nhận mức giá thấp hơn kỳ vọng, thậm chí thấp hơn giá mua ban đầu. Điều này đặc biệt nguy hiểm đối với những người sử dụng phần lớn vốn vay để đầu tư, bởi họ không có nhiều dư địa để chờ đợi thị trường hồi phục.

Việc sử dụng đòn bẩy tài chính cao là một trong những yếu tố làm gia tăng rủi ro đáng kể trong đầu tư lướt sóng. Nhiều nhà đầu tư kỳ vọng rằng giá bất động sản sẽ tăng nhanh trong thời gian ngắn, đủ để họ bán ra và thanh toán khoản vay ngân hàng, đồng thời vẫn giữ lại phần lợi nhuận hấp dẫn. Tuy nhiên, thị trường không phải lúc nào cũng diễn biến theo đúng kỳ vọng. Khi giá không tăng hoặc tăng chậm hơn dự tính, áp lực lãi vay, chi phí tài chính và các khoản phí liên quan bắt đầu tích tụ. Lãi suất có thể biến động, thời gian vay có hạn, trong khi tài sản chưa thể bán được. Trong tình huống này, nhà đầu tư có thể rơi vào trạng thái căng thẳng tài chính, buộc phải bán tháo tài sản để cắt lỗ hoặc giảm áp lực nợ. Việc bán tháo trong giai đoạn thị trường yếu thường khiến giá bị kéo xuống thấp hơn nữa, tạo ra hiệu ứng tiêu cực dây chuyền.

Một rủi ro khác không kém phần nguy hiểm đến từ thông tin sai lệch hoặc bị thổi phồng quá mức. Thị trường bất động sản vốn nhạy cảm với các thông tin liên quan đến quy hoạch, hạ tầng, dự án lớn hay thay đổi chính sách. Không ít trường hợp nhà đầu tư mua vào chỉ dựa trên tin đồn về việc sắp có sân bay, khu công nghiệp, trung tâm thương mại hay tuyến đường mới được triển khai, trong khi các thông tin này chưa được xác thực rõ ràng hoặc còn phụ thuộc vào nhiều yếu tố pháp lý phức tạp. Khi kỳ vọng không trở thành hiện thực, hoặc dự án bị trì hoãn, điều chỉnh quy mô, thậm chí hủy bỏ, “cơn sốt” nhanh chóng hạ nhiệt. Giá bất động sản có thể giảm mạnh do lực cầu suy yếu, khiến những người mua vào ở giai đoạn cao trào chịu thiệt hại nặng nề.

Ngoài ra, rủi ro pháp lý cũng là yếu tố cần được cân nhắc kỹ lưỡng. Một số nhà đầu tư vì muốn “đi trước đón đầu” đã xuống tiền vào những sản phẩm chưa hoàn thiện pháp lý, đất chưa chuyển đổi mục đích sử dụng hoặc dự án chưa đủ điều kiện mở bán. Khi phát sinh tranh chấp, vướng mắc thủ tục hoặc bị cơ quan chức năng kiểm tra, quá trình chuyển nhượng có thể bị đình trệ, ảnh hưởng trực tiếp đến kế hoạch lướt sóng. Trong khi đó, chi phí cơ hội vẫn tiếp tục gia tăng do dòng vốn không thể xoay vòng như dự tính.

Tất cả những yếu tố trên cho thấy đầu tư lướt sóng không chỉ là cuộc chơi của lợi nhuận nhanh mà còn là bài toán quản trị rủi ro phức tạp. Nếu thiếu kinh nghiệm, thiếu thông tin chính xác và không có phương án tài chính dự phòng, nhà đầu tư rất dễ rơi vào thế bị động khi thị trường đảo chiều. Vì vậy, trước khi lựa chọn chiến lược này, mỗi người cần đánh giá kỹ khả năng chịu rủi ro, mức độ phụ thuộc vào vốn vay và kịch bản xấu nhất có thể xảy ra, thay vì chỉ nhìn vào viễn cảnh lợi nhuận hấp dẫn trong ngắn hạn.

4. Ai phù hợp với đầu tư lướt sóng bất động sản?

Đầu tư lướt sóng không dành cho tất cả mọi người, bởi đây là chiến lược mang tính đầu cơ cao, đòi hỏi sự nhạy bén, kỷ luật và khả năng chịu áp lực lớn. Khác với đầu tư dài hạn – nơi nhà đầu tư có thể kiên nhẫn chờ đợi giá trị tài sản tăng dần theo thời gian, hưởng dòng tiền cho thuê hoặc tận dụng giá trị sử dụng thực tế – lướt sóng yêu cầu sự chính xác trong từng quyết định mua vào và bán ra. Chỉ một sai lệch nhỏ về thời điểm cũng có thể khiến kế hoạch lợi nhuận bị đảo lộn. Vì vậy, chiến lược này thường phù hợp hơn với những nhà đầu tư đã có kinh nghiệm thực chiến trên thị trường, hiểu rõ cách vận hành của chu kỳ bất động sản và có khả năng đánh giá rủi ro một cách thực tế thay vì dựa trên kỳ vọng cảm tính.

Những nhà đầu tư lướt sóng thành công thường là người có kiến thức vững về thị trường, theo dõi sát sao các yếu tố vĩ mô như chính sách tín dụng, lãi suất, quy hoạch hạ tầng, tốc độ giải ngân đầu tư công và tâm lý dòng tiền. Họ hiểu rằng thị trường bất động sản vận động theo chu kỳ: tăng trưởng – đạt đỉnh – điều chỉnh – tích lũy – và phục hồi. Việc tham gia ở giai đoạn nào của chu kỳ sẽ quyết định phần lớn khả năng sinh lời. Nếu “đu đỉnh” trong giai đoạn hưng phấn cuối chu kỳ, rủi ro thua lỗ là rất lớn. Do đó, người lướt sóng cần có khả năng nhận diện tín hiệu thị trường, phân biệt đâu là tăng trưởng bền vững và đâu chỉ là hiệu ứng tâm lý ngắn hạn.

Một yếu tố quan trọng khác là nguồn vốn chủ động. Nhà đầu tư lướt sóng chuyên nghiệp thường không phụ thuộc hoàn toàn vào vốn vay ngân hàng. Họ có tỷ lệ vốn tự có cao hoặc đã chuẩn bị sẵn phương án tài chính dự phòng trong trường hợp thị trường diễn biến không như kỳ vọng. Việc sử dụng đòn bẩy tài chính có thể giúp gia tăng lợi nhuận khi thị trường thuận lợi, nhưng đồng thời cũng khuếch đại rủi ro khi giá đi ngược lại dự đoán. Vì vậy, những người có kinh nghiệm thường tính toán kỹ dòng tiền, lãi vay, thời gian nắm giữ tối đa và luôn đặt ra giới hạn an toàn trước khi xuống tiền. Quan trọng hơn, họ đã chuẩn bị sẵn phương án thoát hàng ngay từ thời điểm mua vào, thay vì đợi đến khi thị trường biến động mới tìm cách xử lý.

Bên cạnh yếu tố tài chính và kiến thức thị trường, tâm lý là một trong những điều kiện tiên quyết đối với nhà đầu tư lướt sóng. Thị trường bất động sản chịu ảnh hưởng mạnh bởi tâm lý đám đông. Khi giá tăng liên tục, nhiều người dễ rơi vào trạng thái hưng phấn, sợ bỏ lỡ cơ hội (FOMO) và mua vào ở mức giá cao mà không cân nhắc kỹ rủi ro. Ngược lại, khi thị trường điều chỉnh, tâm lý hoảng loạn có thể khiến nhà đầu tư bán tháo ở mức giá thấp. Một nhà đầu tư lướt sóng hiệu quả cần giữ được sự tỉnh táo trước những biến động đó, không bị cuốn theo tin đồn hay hiệu ứng lan truyền trên thị trường. Họ phải dựa vào phân tích và kế hoạch đã đề ra, thay vì hành động theo cảm xúc nhất thời.

Việc chấp nhận cắt lỗ khi cần thiết cũng là một kỹ năng quan trọng. Trong lướt sóng, không phải thương vụ nào cũng mang lại lợi nhuận như kỳ vọng. Nếu thị trường đi ngược lại dự đoán ban đầu, việc cố gắng “gồng lỗ” với hy vọng giá sẽ quay lại điểm hòa vốn có thể khiến rủi ro ngày càng lớn. Những nhà đầu tư có kinh nghiệm hiểu rằng bảo toàn vốn luôn là ưu tiên hàng đầu. Khi còn vốn, họ còn cơ hội tham gia vào những chu kỳ mới thuận lợi hơn. Ngược lại, nếu để thua lỗ quá sâu, khả năng quay lại thị trường sẽ bị hạn chế đáng kể. Vì vậy, trong nhiều trường hợp, việc chấp nhận một khoản lỗ nhỏ để bảo vệ tổng thể danh mục đầu tư lại là quyết định khôn ngoan.

Tóm lại, đầu tư lướt sóng là chiến lược đòi hỏi sự chuẩn bị kỹ lưỡng cả về kiến thức, tài chính lẫn tâm lý. Nó không phù hợp với những người thiếu kinh nghiệm, phụ thuộc quá nhiều vào vốn vay hoặc dễ bị tác động bởi cảm xúc thị trường. Chỉ khi có đủ nền tảng và kỷ luật, nhà đầu tư mới có thể tận dụng được cơ hội sinh lời mà vẫn kiểm soát tốt rủi ro trong môi trường biến động nhanh của bất động sản.

5. Những nguyên tắc sống còn khi tham gia lướt sóng bất động sản

Đầu tư lướt sóng bất động sản có thể mang lại lợi nhuận hấp dẫn trong thời gian ngắn, nhưng đồng thời cũng tiềm ẩn mức độ rủi ro cao. Vì vậy, để hạn chế sai lầm và bảo vệ dòng vốn, nhà đầu tư cần tuân thủ những nguyên tắc mang tính “sống còn”. Đây không chỉ là những lời khuyên mang tính lý thuyết, mà là những quy tắc đã được đúc kết từ thực tế thị trường qua nhiều chu kỳ tăng – giảm khác nhau.

Thứ nhất, luôn xác định rõ điểm mua – điểm bán ngay từ đầu.

Trước khi xuống tiền, nhà đầu tư cần trả lời được hai câu hỏi quan trọng: mua vì lý do gì và sẽ bán khi nào. Việc xác định trước mức giá kỳ vọng chốt lời và ngưỡng chấp nhận cắt lỗ giúp tránh tình trạng ra quyết định theo cảm xúc. Trong lướt sóng, yếu tố thời điểm đóng vai trò then chốt. Nếu không có kế hoạch cụ thể, nhà đầu tư rất dễ rơi vào trạng thái “tham thì thâm” – khi giá tăng lại muốn chờ cao hơn nữa, còn khi giá giảm lại hy vọng thị trường hồi phục. Kỷ luật với điểm bán đã đặt ra giúp bảo toàn thành quả và hạn chế rủi ro bị đảo chiều bất ngờ.

Thứ hai, không chạy theo tin đồn, chỉ dựa vào thông tin có kiểm chứng.

Thị trường bất động sản thường bị chi phối mạnh bởi các thông tin liên quan đến quy hoạch, hạ tầng, chính sách. Tuy nhiên, không phải thông tin nào lan truyền trên thị trường cũng chính xác. Nhiều “cơn sốt” được tạo ra bởi tin đồn chưa được xác thực, khiến giá bị đẩy lên cao trong thời gian ngắn rồi nhanh chóng hạ nhiệt. Nhà đầu tư lướt sóng cần kiểm tra kỹ nguồn tin, đối chiếu với thông báo chính thức từ cơ quan chức năng và đánh giá tính khả thi của dự án. Việc dựa vào dữ liệu rõ ràng thay vì tin truyền miệng giúp giảm thiểu nguy cơ mua vào ở đỉnh của một “con sóng ảo”.

Thứ ba, hạn chế sử dụng đòn bẩy tài chính quá cao.

Đòn bẩy tài chính có thể khuếch đại lợi nhuận khi thị trường tăng đúng kỳ vọng, nhưng cũng làm rủi ro nhân lên khi giá đi ngược lại. Lãi vay ngân hàng, áp lực trả nợ định kỳ và biến động lãi suất có thể nhanh chóng bào mòn lợi nhuận. Trong bối cảnh thanh khoản suy giảm, việc phụ thuộc quá nhiều vào vốn vay dễ khiến nhà đầu tư rơi vào thế bị động, buộc phải bán tháo để cắt lỗ. Do đó, một nguyên tắc an toàn là chỉ sử dụng đòn bẩy ở mức hợp lý, đảm bảo vẫn có thể kiểm soát dòng tiền nếu thị trường chững lại trong vài tháng.

Thứ tư, ưu tiên các sản phẩm có pháp lý rõ ràng và thanh khoản tốt.

Trong chiến lược lướt sóng, khả năng bán ra nhanh chóng quan trọng không kém khả năng mua vào giá tốt. Những sản phẩm có sổ đỏ đầy đủ, hồ sơ minh bạch, không vướng tranh chấp và nằm ở khu vực có nhu cầu thực thường dễ giao dịch hơn khi thị trường biến động. Thanh khoản cao giúp nhà đầu tư linh hoạt trong việc thoát hàng khi đạt mục tiêu lợi nhuận hoặc khi cần cắt lỗ. Ngược lại, những tài sản pháp lý chưa hoàn chỉnh hoặc ở khu vực quá xa trung tâm, ít nhu cầu thực có thể khiến kế hoạch lướt sóng bị “mắc kẹt”.

Quan trọng hơn hết, nhà đầu tư cần hiểu rằng lợi nhuận chỉ thực sự tồn tại khi giao dịch đã hoàn tất. Giá tăng trên giấy tờ, hay mức chào bán cao hơn giá mua, không đồng nghĩa với việc đã có lãi. Chỉ khi tìm được người mua chấp nhận mức giá đó và hoàn tất thủ tục chuyển nhượng, lợi nhuận mới trở thành dòng tiền thực tế. Vì vậy, thay vì chỉ tập trung vào mức giá kỳ vọng, nhà đầu tư nên chú trọng đến tính khả thi của giao dịch và khả năng chốt lời trong điều kiện thị trường thực tế.

Tóm lại, lướt sóng bất động sản là chiến lược yêu cầu sự kỷ luật, tỉnh táo và quản trị rủi ro chặt chẽ. Tuân thủ những nguyên tắc trên không đảm bảo chắc chắn thành công, nhưng sẽ giúp nhà đầu tư giảm thiểu sai lầm và tăng khả năng tồn tại lâu dài trong thị trường đầy biến động.

6. Kết luận: Lướt sóng – chiến lược của người hiểu cuộc chơi

Đầu tư lướt sóng bất động sản có thể mang lại lợi nhuận lớn, nhưng cũng chứa đựng rủi ro cao. Trong bối cảnh thị trường ngày càng minh bạch và cạnh tranh, lướt sóng không còn là “cuộc chơi dễ dàng” như trước. Chỉ những nhà đầu tư hiểu rõ bản chất thị trường, có kỷ luật và chiến lược rõ ràng mới có thể tồn tại lâu dài.

--> Với phần lớn nhà đầu tư, đặc biệt là người mới, đầu tư bền vững và an toàn vẫn luôn là lựa chọn khôn ngoan hơn.

Tìm hiểu thêm về khoá học Bất động sản dòng tiền của thầy Tuấn Tổng trên Unica tại: https://unica.vn/i/30a96c

XÂY - SỬA - BÁN BẤT ĐỘNG SẢN: CHIẾN LƯỢC TẠO GIÁ TRỊ TỪ TÀI SẢN CŨ

Xây - Sửa - Bán Bất Động Sản: Chiến lược tạo giá trị từ tài sản cũ

Trong lĩnh vực bất động sản, không phải lúc nào con đường tạo ra lợi nhuận cũng gắn liền với việc “mua rẻ – chờ giá tăng – bán ra” theo chu kỳ thị trường. Trên thực tế, có rất nhiều giai đoạn thị trường trầm lắng, giá không tăng hoặc tăng rất chậm, khiến những nhà đầu tư chỉ biết chờ đợi rơi vào thế bị động, dòng tiền bị chôn trong tài sản suốt nhiều năm. Chính trong bối cảnh đó, mô hình xây – sửa – bán bất động sản ngày càng được nhiều nhà đầu tư lựa chọn như một hướng đi chủ động và linh hoạt hơn.

Khác với chiến lược đầu tư truyền thống phụ thuộc phần lớn vào biến động thị trường, mô hình xây – sửa – bán tập trung vào việc tạo ra giá trị thực cho tài sản. Nhà đầu tư không ngồi chờ thị trường “nóng lên”, mà trực tiếp can thiệp vào bất động sản thông qua xây dựng mới hoặc cải tạo, nâng cấp để biến một tài sản cũ, xuống cấp hoặc kém hấp dẫn thành sản phẩm hoàn chỉnh, có công năng tốt và phù hợp với nhu cầu ở thực. Lợi nhuận trong mô hình này đến từ phần giá trị gia tăng mà nhà đầu tư tạo ra, chứ không chỉ dựa vào sự tăng giá chung của thị trường.

Thông thường, đối tượng của mô hình xây – sửa – bán là những căn nhà cũ trong khu dân cư hiện hữu, những mảnh đất chưa được khai thác hiệu quả hoặc các bất động sản có tiềm năng nhưng bị “định giá thấp” do tình trạng xuống cấp. Khi được cải tạo hợp lý về thiết kế, công năng, ánh sáng và không gian sống, những tài sản này có thể trở nên hấp dẫn hơn rất nhiều đối với người mua ở thực – nhóm khách hàng luôn tồn tại ngay cả khi thị trường trầm lắng.

Một điểm mạnh lớn của mô hình xây – sửa – bán là khả năng chủ động kiểm soát lợi nhuận. Thay vì phụ thuộc vào yếu tố bên ngoài như chính sách, lãi suất hay tâm lý đám đông, nhà đầu tư có thể tính toán trước bài toán chi phí và biên lợi nhuận ngay từ khi quyết định mua vào. Nếu kiểm soát tốt giá mua, chi phí xây dựng và thời gian hoàn thiện, nhà đầu tư hoàn toàn có thể rút ngắn vòng quay vốn và thu hồi tiền nhanh hơn so với việc chờ bất động sản tăng giá tự nhiên.

Ngoài ra, trong bối cảnh người mua ngày càng ưu tiên những sản phẩm “ở được ngay”, nhà được xây mới hoặc cải tạo bài bản thường dễ bán hơn so với nhà cũ nguyên trạng. Người mua sẵn sàng trả giá cao hơn cho một bất động sản đã hoàn thiện, pháp lý rõ ràng, thiết kế phù hợp và không phải mất thêm thời gian, công sức sửa chữa. Điều này càng khẳng định vai trò của mô hình xây – sửa – bán như một chiến lược tạo giá trị thực, đáp ứng đúng nhu cầu của thị trường.

Tóm lại, xây – sửa – bán bất động sản không phải là con đường làm giàu nhanh dựa trên may mắn, mà là chiến lược đầu tư dựa trên tư duy chủ động, khả năng nhìn ra tiềm năng của tài sản và năng lực quản lý chi phí. Khi được triển khai đúng cách, mô hình này cho phép nhà đầu tư tạo ra lợi nhuận ngay cả trong những giai đoạn thị trường chưa thực sự sôi động, đồng thời giảm sự phụ thuộc vào yếu tố tăng giá thuần túy của bất động sản.

Xây – sửa – bán bất động sản là gì?

Xây – sửa – bán là một hình thức đầu tư bất động sản mang tính chủ động cao, trong đó nhà đầu tư không chờ đợi sự tăng giá tự nhiên của thị trường mà trực tiếp tạo ra giá trị mới cho tài sản. Cốt lõi của mô hình này nằm ở việc nhìn ra tiềm năng ẩn giấu trong những bất động sản chưa được khai thác hiệu quả, từ đó thông qua xây dựng hoặc cải tạo để nâng tầm giá trị và bán lại với mức giá cao hơn.

Cụ thể, bước đầu tiên trong mô hình xây – sửa – bán là mua đất trống hoặc nhà cũ. Đây thường là những bất động sản có giá mua ban đầu thấp hơn mặt bằng chung do nhiều yếu tố như vị trí chưa được khai thác tốt, thiết kế lỗi thời, công trình xuống cấp hoặc chủ cũ không có nhu cầu đầu tư thêm. Với nhà đầu tư có kinh nghiệm, đây lại chính là “điểm vào” lý tưởng, bởi giá mua hợp lý sẽ quyết định phần lớn biên lợi nhuận sau này. Việc khảo sát khu vực, pháp lý, nhu cầu ở thực và tiềm năng khai thác của bất động sản đóng vai trò rất quan trọng ở giai đoạn này.

Sau khi sở hữu bất động sản, nhà đầu tư tiến hành xây mới hoặc cải tạo lại công trình. Đây là bước then chốt tạo nên sự khác biệt của mô hình xây – sửa – bán so với các hình thức đầu tư khác. Việc cải tạo không chỉ đơn thuần là sửa chữa hình thức bên ngoài, mà còn bao gồm việc tối ưu công năng sử dụng, bố trí lại không gian, cải thiện ánh sáng, thông gió và nâng cấp chất lượng vật liệu. Một căn nhà cũ, tối và chật có thể trở thành không gian sống hiện đại, tiện nghi chỉ sau một quá trình cải tạo hợp lý. Với đất trống, việc xây dựng mới cho phép nhà đầu tư thiết kế sản phẩm đúng với nhu cầu của thị trường mục tiêu, từ nhà ở cho gia đình nhỏ đến nhà phố cho thuê hoặc kết hợp kinh doanh.

Khi công trình được hoàn thiện, bước cuối cùng là bán ra để hưởng phần chênh lệch. Ở giai đoạn này, bất động sản đã mang một diện mạo hoàn toàn khác so với thời điểm mua vào. Người mua không còn nhìn thấy một căn nhà cũ kỹ hay mảnh đất trống, mà là một sản phẩm hoàn chỉnh, có thể sử dụng ngay, pháp lý rõ ràng và phù hợp với nhu cầu ở thực. Chính điều này giúp bất động sản dễ tiếp cận người mua hơn và có khả năng bán nhanh với mức giá tốt.

Điểm mấu chốt của mô hình xây – sửa – bán là lợi nhuận không đến chủ yếu từ việc thị trường tăng giá, mà đến từ phần giá trị gia tăng do chính nhà đầu tư tạo ra thông qua quá trình xây dựng và cải tạo. Điều này giúp nhà đầu tư giảm sự phụ thuộc vào chu kỳ thị trường, đồng thời chủ động kiểm soát bài toán chi phí, tiến độ và lợi nhuận. Nếu được triển khai bài bản, mô hình này không chỉ mang lại lợi nhuận hấp dẫn mà còn tạo ra những sản phẩm bất động sản chất lượng, đáp ứng đúng nhu cầu thực tế của xã hội.

Vì sao mô hình xây – sửa – bán ngày càng được ưa chuộng?

Trong giai đoạn thị trường bất động sản trầm lắng, khi thanh khoản suy giảm và tâm lý người mua trở nên thận trọng hơn, việc đầu tư theo kiểu “mua rồi chờ giá tăng” thường tiềm ẩn nhiều rủi ro và có thể kéo dài thời gian thu hồi vốn. Không ít nhà đầu tư rơi vào trạng thái “ôm hàng” nhiều năm, dòng tiền bị chôn chặt, trong khi chi phí cơ hội và áp lực tài chính ngày càng gia tăng. Chính trong bối cảnh đó, mô hình xây – sửa – bán nổi lên như một giải pháp đầu tư chủ động, giúp nhà đầu tư không bị lệ thuộc hoàn toàn vào biến động của thị trường.

Ưu điểm đầu tiên của mô hình xây – sửa – bán là khả năng chủ động kiểm soát tiến độ và giá trị tài sản. Thay vì bị động chờ thị trường hồi phục, nhà đầu tư trực tiếp tham gia vào quá trình tạo giá trị cho bất động sản thông qua cải tạo, xây dựng và hoàn thiện sản phẩm. Việc chủ động này cho phép nhà đầu tư quyết định khi nào bắt đầu, khi nào hoàn thiện và thời điểm đưa sản phẩm ra thị trường. Đồng thời, thông qua việc thiết kế lại không gian, nâng cấp công năng và cải thiện chất lượng sống, giá trị của tài sản được gia tăng rõ rệt, ngay cả khi mặt bằng giá chung của khu vực chưa có nhiều biến động.

Bên cạnh đó, mô hình xây – sửa – bán giúp rút ngắn đáng kể thời gian thu hồi vốn. So với chiến lược nắm giữ dài hạn để chờ tăng giá, việc cải tạo và bán lại sau khi hoàn thiện thường diễn ra trong một khoảng thời gian ngắn hơn, có thể chỉ từ vài tháng đến một năm. Điều này giúp dòng tiền quay vòng nhanh, giảm áp lực tài chính và tạo điều kiện cho nhà đầu tư tái đầu tư sang các dự án khác. Đối với những người coi bất động sản là một hoạt động kinh doanh thay vì tích sản đơn thuần, tốc độ quay vòng vốn chính là yếu tố quyết định hiệu quả đầu tư.

Một lợi thế quan trọng khác của mô hình này là khả năng tạo ra sản phẩm “ở ngay”, dễ bán. Trong bối cảnh người mua ngày càng ưu tiên những bất động sản có thể sử dụng ngay, không phải tốn thêm thời gian và chi phí sửa chữa, các sản phẩm đã được xây dựng hoặc cải tạo hoàn chỉnh luôn có sức hút lớn. Một căn nhà sáng sủa, bố trí hợp lý, đầy đủ công năng và pháp lý rõ ràng sẽ dễ dàng tiếp cận nhóm khách hàng ở thực – những người có nhu cầu mua để ở lâu dài. Đây cũng là nhóm khách hàng ổn định nhất trên thị trường, ít bị ảnh hưởng bởi các biến động ngắn hạn.

Đối với những nhà đầu tư có kinh nghiệm, xây – sửa – bán không chỉ là một mô hình kiếm lợi nhuận, mà còn là cách biến tài sản cũ, kém hấp dẫn thành sản phẩm phù hợp với nhu cầu thực tế của thị trường. Thông qua việc hiểu rõ thị hiếu người mua, kiểm soát tốt chi phí và lựa chọn phân khúc phù hợp, nhà đầu tư có thể tạo ra những bất động sản vừa dễ bán, vừa mang lại biên lợi nhuận hợp lý. Trong bối cảnh thị trường chưa thực sự sôi động, đây chính là lợi thế giúp những người “hiểu nghề” vẫn duy trì được hiệu quả đầu tư và dòng tiền ổn định.

Một số chia sẻ đến từ thầy Tuấn Tổng về chủ đề Xây - Sửa - Bán:

Mô hình Xây - Sửa - Bán: Mô hình này sẽ giúp anh/chị kiếm được tiền tỷ trên 1 tháng.

Mô hình này thường được sử dụng trên các tỉnh/thành phố lớn: Hà Nội, Đà Nẵng, TP. Hồ Chí Minh, Cần Thơ, Phú Quốc,...........

Ví dụ: Ở thành phố lớn, 1 toà nhà lớn trị giá 10 tỷ, lợi nhuận của truyền nhân sẽ là 20%/ 1 vòng quay (từ lúc mua, xây cho đến lúc bán ra). Hải Phòng là 30%, Đà Nẵng là 40%. Còn ở Hà Nội thì sẽ là 2 vòng.

Xây - Sửa - Bán với 1 năm 2 vòng:

Ví dụ: Như ở Hà Nội, 1 năm 2 vòng, năm thứ nhất thì 1 tỷ sau 6 tháng thành 1,2 tỷ, thêm 6 tháng nữa thành 1,44 tỷ (coi như tiền mặt bỏ ra 100% và không tính vay ngân hàng). Còn đến năm thứ hai, 1,44 thành 1,72 tỷ rồi thành 2,0 tỷ (lợi nhuận 40%). Cứ tiếp tục sử dụng lãi kép thì trong vòng 5 năm thì sẽ nhân 6 lần, tiếp tục trong vòng 10 năm thì sẽ nhân bằng 38 lần.

Công thức: Cứ nhân với 1,2 lần sau 6 tháng. Trong vòng 10 năm thì sẽ nhân lên thành 38 lần.

Quy trình tối ưu: Làm thế nào để xây dựng trong vòng 6 tháng (cả pháp lý)?

Tối ưu về mặt pháp lý, lệnh khởi công, cách thức làm, lệnh như nào, công tác dân vận, quy trình xử lý dân vận, quy trình xử lý đơn thư, đào móng như thế nào, cắm cọc ra sao, ............

Đối tượng bất động sản phù hợp để xây – sửa – bán

Không phải bất động sản nào trên thị trường cũng phù hợp để áp dụng mô hình xây – sửa – bán. Việc lựa chọn đúng loại tài sản ngay từ đầu đóng vai trò then chốt, quyết định phần lớn khả năng sinh lời cũng như mức độ rủi ro của toàn bộ thương vụ. Trên thực tế, những nhà đầu tư thành công thường không chạy theo số lượng hay mức giá rẻ tuyệt đối, mà tập trung vào những bất động sản có tiềm năng cải tạo rõ ràng và đầu ra khả thi sau khi hoàn thiện.

Một trong những lựa chọn phổ biến nhất là nhà cũ nằm trong khu dân cư hiện hữu. Đây thường là những căn nhà đã được xây dựng từ lâu, thiết kế cũ, công năng chưa tối ưu hoặc ngoại thất xuống cấp theo thời gian. Tuy nhiên, điểm mạnh của loại hình này là vị trí đã được kiểm chứng, hạ tầng xung quanh hoàn thiện, dân cư đông đúc và nhu cầu ở thực luôn tồn tại. Khi được cải tạo lại về mặt công năng, ánh sáng, thông gió và thẩm mỹ, những căn nhà này có thể “lột xác” hoàn toàn, trở thành sản phẩm rất hấp dẫn đối với người mua có nhu cầu ở ngay. Đặc biệt, tâm lý người mua thường ưa chuộng nhà trong khu dân cư sẵn có hơn là các khu vực còn thưa thớt, vì sự tiện lợi và cảm giác an toàn.

Bên cạnh nhà cũ, đất có vị trí đẹp và pháp lý rõ ràng cũng là đối tượng phù hợp cho mô hình xây – sửa – bán. Đó có thể là những lô đất trong khu vực trung tâm, gần trục đường chính, trường học, chợ hoặc khu thương mại. Lợi thế lớn nhất của đất trống là nhà đầu tư có thể chủ động hoàn toàn trong việc thiết kế và xây dựng công trình mới, từ đó tạo ra sản phẩm phù hợp nhất với nhu cầu thị trường tại khu vực đó. Tuy nhiên, việc lựa chọn đất để xây mới đòi hỏi sự hiểu biết sâu về quy hoạch, chỉ giới xây dựng, mật độ xây dựng và các quy định pháp lý liên quan, nhằm tránh phát sinh rủi ro và chi phí ngoài dự kiến.

Một nhóm bất động sản khác cũng rất đáng chú ý là những căn nhà xuống cấp nhưng kết cấu còn tốt. Đây thường là những tài sản có “phần thô” vẫn đảm bảo chất lượng, chỉ cần cải tạo lại mặt tiền, nội thất và hệ thống kỹ thuật. Ưu điểm của loại hình này là chi phí cải tạo thường thấp hơn so với xây mới hoàn toàn, trong khi giá trị gia tăng sau khi sửa chữa vẫn rất đáng kể. Với sự tính toán hợp lý, nhà đầu tư có thể tối ưu chi phí, rút ngắn thời gian thi công và nhanh chóng đưa sản phẩm ra thị trường.

Dù lựa chọn loại hình nào, yếu tố quan trọng nhất vẫn là pháp lý minh bạch. Một bất động sản dù vị trí đẹp hay giá rẻ đến đâu, nếu pháp lý không rõ ràng thì khả năng bán ra sau khi hoàn thiện sẽ gặp rất nhiều khó khăn. Người mua ở thực ngày nay ngày càng thận trọng, ưu tiên những tài sản có sổ sách đầy đủ, không tranh chấp và có thể sang tên thuận lợi. Do đó, ngay từ khâu lựa chọn tài sản, nhà đầu tư cần đặt tiêu chí pháp lý lên hàng đầu, đồng thời đánh giá kỹ khả năng bán ra trong tương lai. Một bất động sản phù hợp cho mô hình xây – sửa – bán không chỉ là tài sản có thể sửa đẹp, mà còn là tài sản có thể bán nhanh, bán được giá và được thị trường đón nhận.

Bài toán chi phí trong xây – sửa – bán

Để mô hình xây – sửa – bán mang lại hiệu quả thực sự, bài toán chi phí luôn là yếu tố cốt lõi mà nhà đầu tư phải tính toán kỹ lưỡng ngay từ đầu. Trên thực tế, rất nhiều thương vụ thất bại không phải vì sản phẩm xấu hay thị trường không có nhu cầu, mà xuất phát từ việc đánh giá sai hoặc kiểm soát kém các khoản chi phí trong suốt quá trình đầu tư. Chỉ cần một vài hạng mục vượt ngân sách dự kiến, biên lợi nhuận có thể bị thu hẹp đáng kể, thậm chí chuyển từ lãi sang lỗ.

Trước hết, giá mua ban đầu là nền tảng của toàn bộ bài toán. Nhà đầu tư cần xác định rõ mức giá mua phù hợp với mặt bằng khu vực và tiềm năng gia tăng giá trị sau khi cải tạo. Mua quá cao sẽ khiến mọi nỗ lực sửa chữa phía sau trở nên kém hiệu quả, bởi dù có cải tạo đẹp đến đâu thì giá bán ra cũng bị giới hạn bởi thị trường xung quanh. Ngược lại, mua được tài sản với mức giá hợp lý, thậm chí thấp hơn giá thị trường do nhà cũ, cần bán gấp hoặc chưa được khai thác tốt, sẽ tạo ra “biên an toàn” rất quan trọng cho thương vụ.

Tiếp theo là chi phí xây dựng hoặc cải tạo – khoản chi thường chiếm tỷ trọng lớn nhất trong tổng ngân sách. Nhà đầu tư cần bóc tách chi tiết từng hạng mục, từ phần thô, phần hoàn thiện cho đến các chi phí phát sinh có thể xảy ra trong quá trình thi công. Việc thiếu kinh nghiệm hoặc không có kế hoạch rõ ràng rất dễ dẫn đến tình trạng đội chi phí, kéo dài thời gian xây dựng và làm chậm vòng quay vốn. Do đó, việc làm việc với nhà thầu uy tín, có báo giá minh bạch và hợp đồng rõ ràng là điều gần như bắt buộc.

Bên cạnh đó, chi phí thiết kế và nội thất cũng cần được cân nhắc kỹ. Thiết kế tốt giúp tối ưu công năng, ánh sáng và trải nghiệm không gian, từ đó nâng cao giá trị cảm nhận của bất động sản khi bán ra. Tuy nhiên, sửa chữa hoặc hoàn thiện nội thất quá “cao cấp” so với phân khúc khu vực lại có thể phản tác dụng, khiến chi phí tăng mạnh nhưng giá bán không tăng tương ứng. Nguyên tắc chung là thiết kế vừa đủ đẹp, hiện đại, phù hợp với đối tượng khách hàng mục tiêu và mặt bằng giá chung của khu vực.

Ngoài các chi phí trực tiếp, nhà đầu tư không nên bỏ qua chi phí pháp lý, thuế và môi giới. Đây là những khoản chi thường bị đánh giá thấp nhưng lại ảnh hưởng không nhỏ đến lợi nhuận cuối cùng. Các chi phí liên quan đến thủ tục pháp lý, thuế chuyển nhượng, phí công chứng hay hoa hồng môi giới cần được tính sẵn ngay từ đầu để tránh “vỡ kế hoạch” khi bán ra. Đặc biệt, trong những thương vụ cần bán nhanh, chi phí môi giới có thể cao hơn nhưng lại giúp rút ngắn thời gian thu hồi vốn.

Cuối cùng, biên lợi nhuận kỳ vọng là con số tổng hợp phản ánh mức độ hấp dẫn của thương vụ. Nhà đầu tư cần xác định rõ mình kỳ vọng mức lợi nhuận bao nhiêu cho một vòng quay, từ đó đối chiếu ngược lại với tổng chi phí để quyết định có nên xuống tiền hay không. Nguyên tắc quan trọng nhất là nếu không kiểm soát được chi phí, lợi nhuận sẽ bị “ăn mòn” rất nhanh. Trong mô hình xây – sửa – bán, người thắng cuộc không chỉ là người bán được giá cao, mà là người quản lý chi phí tốt và giữ được biên lợi nhuận như kế hoạch ban đầu.

Những rủi ro thường gặp khi xây – sửa – bán

Mô hình xây – sửa – bán bất động sản được nhiều nhà đầu tư đánh giá là mang lại biên lợi nhuận hấp dẫn, tuy nhiên đi kèm với cơ hội luôn là những rủi ro tiềm ẩn nếu không được lường trước và kiểm soát tốt. Trên thực tế, không ít nhà đầu tư bước vào mô hình này với tâm lý “thấy người khác làm được” nhưng lại thiếu sự chuẩn bị về kinh nghiệm, nguồn lực và kế hoạch, dẫn đến việc lợi nhuận kỳ vọng không đạt được như mong muốn, thậm chí thua lỗ.

Rủi ro phổ biến đầu tiên là đội chi phí xây dựng. Đây là vấn đề mà rất nhiều người gặp phải, đặc biệt là những nhà đầu tư mới. Nguyên nhân có thể đến từ việc dự toán ban đầu chưa sát thực tế, giá vật liệu xây dựng biến động, hoặc phát sinh thêm hạng mục sửa chữa trong quá trình thi công. Chỉ cần chi phí tăng thêm 10–20% so với kế hoạch, biên lợi nhuận đã có thể bị thu hẹp đáng kể. Trong mô hình xây – sửa – bán, khi lợi nhuận chủ yếu đến từ phần chênh lệch sau cải tạo, việc chi phí vượt kiểm soát sẽ “ăn mòn” gần như toàn bộ công sức của nhà đầu tư.

Bên cạnh đó, kéo dài thời gian thi công cũng là một rủi ro không thể xem nhẹ. Thời gian càng kéo dài, chi phí cơ hội càng lớn, đặc biệt với những nhà đầu tư sử dụng vốn vay hoặc vốn xoay vòng. Việc chậm tiến độ có thể xuất phát từ nhiều nguyên nhân như thiếu nhân công, nhà thầu làm việc không hiệu quả, vướng mắc pháp lý hoặc điều kiện thời tiết. Khi thời gian thi công bị kéo dài, nhà đầu tư không chỉ chịu thêm chi phí quản lý, chi phí lãi vay mà còn mất đi lợi thế bán ra đúng thời điểm thị trường thuận lợi.

Một rủi ro khác mang tính thị trường là việc bán ra chậm. Dù sản phẩm đã hoàn thiện tốt, nhưng nếu thị trường đang trầm lắng hoặc nhu cầu mua giảm, thời gian tìm được người mua phù hợp có thể kéo dài hơn dự kiến. Điều này khiến dòng tiền bị “kẹt” lại, ảnh hưởng đến kế hoạch xoay vòng vốn và các dự án tiếp theo. Trong nhiều trường hợp, nhà đầu tư buộc phải giảm giá để bán nhanh, làm lợi nhuận thực tế thấp hơn nhiều so với kế hoạch ban đầu.

Ngoài ra, thiết kế không phù hợp nhu cầu người mua cũng là nguyên nhân khiến bất động sản khó bán hoặc phải bán với giá thấp. Nhiều nhà đầu tư sửa nhà theo gu cá nhân, đầu tư quá nhiều vào những chi tiết không cần thiết, trong khi lại bỏ qua yếu tố công năng và thói quen sinh hoạt của người mua ở thực. Một thiết kế đẹp nhưng bất tiện, thiếu ánh sáng, không tối ưu không gian hoặc không phù hợp với phân khúc khách hàng mục tiêu sẽ rất khó thuyết phục người mua xuống tiền.

Chính vì những rủi ro này, kinh nghiệm thi công và sự am hiểu thị trường đầu ra trở thành yếu tố quyết định thành bại của mô hình xây – sửa – bán. Người làm tốt không chỉ biết cách xây dựng hay cải tạo, mà còn hiểu rõ khách hàng cần gì, khu vực đó phù hợp với phân khúc nào và mức giá nào là hợp lý. Khi kiểm soát tốt rủi ro, mô hình này mới thực sự trở thành công cụ tạo lợi nhuận bền vững, thay vì một canh bạc phụ thuộc vào may mắn.

Kinh nghiệm giúp xây – sửa – bán hiệu quả hơn

Trong mô hình xây – sửa – bán bất động sản, kinh nghiệm thực tế đóng vai trò vô cùng quan trọng, bởi chỉ cần một quyết định sai lệch cũng có thể ảnh hưởng trực tiếp đến khả năng bán ra và biên lợi nhuận cuối cùng. Trên thực tế, rất nhiều nhà đầu tư mới thường mắc sai lầm khi sửa nhà theo cảm tính hoặc theo sở thích cá nhân, thay vì bám sát nhu cầu thực tế của thị trường. Chính vì vậy, những kinh nghiệm tưởng chừng đơn giản nhưng lại mang tính “xương máu” dưới đây sẽ giúp nhà đầu tư hạn chế rủi ro và tối ưu hiệu quả.

Trước hết, không nên sửa chữa hoặc xây dựng quá “cao cấp” so với mặt bằng chung của khu vực. Mỗi khu dân cư đều có một mức giá trần nhất định, phản ánh thu nhập và nhu cầu thực của người mua. Nếu đầu tư nội thất quá đắt tiền, sử dụng vật liệu cao cấp vượt chuẩn khu vực, giá bán sau cùng sẽ rất khó vượt qua mức mà thị trường chấp nhận. Hệ quả là nhà đầu tư phải chấp nhận bán chậm, buộc giảm giá để thu hồi vốn. Trong khi đó, chi phí đã bỏ ra cho phần “cao cấp hóa” lại rất khó thu hồi đủ, khiến lợi nhuận bị thu hẹp đáng kể.

Tiếp theo, ưu tiên thiết kế đơn giản, dễ ở là nguyên tắc quan trọng giúp bất động sản tiếp cận được nhiều đối tượng khách hàng hơn. Một thiết kế quá cầu kỳ, nhiều chi tiết trang trí phức tạp có thể đẹp về mặt thẩm mỹ, nhưng lại không phù hợp với số đông người mua ở thực. Phần lớn khách hàng chỉ cần một không gian gọn gàng, bố trí hợp lý, dễ sử dụng và có thể linh hoạt thay đổi theo nhu cầu sinh hoạt của gia đình. Thiết kế đơn giản cũng giúp giảm chi phí thi công, rút ngắn thời gian hoàn thiện và hạn chế phát sinh trong quá trình sửa chữa.

Bên cạnh đó, tập trung vào công năng và ánh sáng tự nhiên là yếu tố then chốt để tăng giá trị cảm nhận của bất động sản. Người mua ngày càng quan tâm đến sự tiện nghi và cảm giác thoải mái khi sinh sống, hơn là những chi tiết trang trí hào nhoáng. Một ngôi nhà có bố cục hợp lý, phòng ốc thông thoáng, tận dụng tốt ánh sáng và gió tự nhiên sẽ luôn được đánh giá cao. Việc cải thiện ánh sáng, thông gió, lối đi và không gian sinh hoạt chung thường mang lại hiệu quả rõ rệt trong việc nâng giá bán, trong khi chi phí bỏ ra không quá lớn.