M&A là một thuật ngữ kinh doanh quen thuộc, được sử dụng để chỉ hoạt động mua bán và sáp nhập giữa các doanh nghiệp. M&A là viết tắt của Mergers (Sáp nhập) và Acquisitions (Mua lại). M&A được thực hiện nhằm tăng trưởng, mở rộng quy mô, tận dụng nguồn lực và thúc đẩy hiệu quả kinh doanh. Trong bài viết này, chúng ta sẽ cùng tìm hiểu về M&A là gì, những lợi ích và thách thức của hình thức này, các hình thức M&A phổ biến hiện nay, quy trình thực hiện thương vụ M&A và những thương vụ M&A nổi tiếng ở Việt Nam.

M&A là gì?

M&A là sự kết hợp của hai hoặc nhiều doanh nghiệp thành một, thông qua việc hợp nhất (merger) hoặc mua lại (acquisition) một doanh nghiệp bằng cách mua cổ phần hoặc tài sản của nó. M&A được thực hiện nhằm tăng trưởng, mở rộng quy mô, tận dụng nguồn lực và thúc đẩy hiệu quả kinh doanh.

Sáp nhập là hình thức kết hợp hai doanh nghiệp có cùng quy mô và lĩnh vực hoạt động, tạo ra một doanh nghiệp mới có tư cách pháp nhân mới. Sáp nhập thường diễn ra theo cách thân thiện và được cả hai bên đồng ý. Hai doanh nghiệp sáp nhập sẽ trở thành đối tác bình đẳng trong doanh nghiệp mới.

Mua lại là hình thức một doanh nghiệp lớn hơn bỏ tiền ra để mua một hoặc nhiều doanh nghiệp nhỏ và yếu hơn. Mua lại có thể diễn ra theo cách thân thiện hoặc thù địch, tùy thuộc vào việc doanh nghiệp bị mua lại có đồng ý hay không. Doanh nghiệp mua lại sẽ giữ nguyên tư cách pháp nhân và trở thành công ty con của doanh nghiệp mẹ.

>> Xem thêm: Offer là gì? Những khái niệm Offer phổ biến hiện nay

M&A là hoạt động sáp nhập và mua lại

Những lợi ích và hạn chế của việc mua bán sáp nhập m&a là gì?

M&A mang lại nhiều lợi ích cho các doanh nghiệp tham gia, chẳng hạn như:

- Cải thiện hiệu quả kinh tế theo quy mô: Khi kết hợp, các doanh nghiệp có thể tận dụng được nguồn lực, công nghệ, thị trường và khách hàng của nhau, giảm chi phí và tăng doanh thu.

- Tăng thị phần: Khi sáp nhập hoặc mua lại, các doanh nghiệp có thể mở rộng phạm vi hoạt động, chiếm lĩnh thị trường và cạnh tranh với các đối thủ.

- Tăng khả năng phân phối: Khi mở rộng về mặt địa lý, các doanh nghiệp có thể thêm vào mạng lưới phân phối của mình hoặc mở rộng khu vực dịch vụ địa lý của mình.

- Giảm chi phí nhân lực: Khi loại bỏ tình trạng dư thừa nhân sự, các doanh nghiệp có thể giảm chi phí và tăng năng suất.

- Nâng cao tài năng lao động: Khi mở rộng nguồn lao động, các doanh nghiệp có thể thu hút và giữ chân được nhiều nhân viên có chuyên môn và kinh nghiệm cao.

- Nâng cao nguồn tài chính: Khi tăng lợi nhuận và giảm chi phí, các doanh nghiệp có thể có nhiều nguồn tài chính để đầu tư vào các dự án mới hoặc mở rộng hoạt động.

Mặc dù sáp nhập và mua lại là những cam kết tốn kém, nhưng vẫn có những phần thưởng tiềm năng. Và có những bất lợi hoặc lý do để không mua một chuyển đổi, bao gồm:

- Chi phí lớn liên quan đến việc mua một công ty, đặc biệt nếu nó không muốn bị mua lại.

- Chi phí pháp lý cao hơn, có thể bị cắt cổ nếu một công ty không muốn bị mua lại.

- Chi phí cơ hội của việc bỏ qua các giao dịch khác để tập trung vào việc đưa hai công ty lại với nhau.

- Khả năng xảy ra phản ứng tiêu cực đối với việc sáp nhập hoặc mua lại, điều này khiến giá cổ phiếu của công ty thấp hơn.

Những lợi ích và hạn chế của việc mua bán sáp nhập (M&A)

Các hình thức của M&A hiện nay

Có nhiều hình thức M&A khác nhau, tùy thuộc vào mục tiêu, phương thức và quy mô của các doanh nghiệp tham gia. Dưới đây là một số hình thức M&A phổ biến hiện nay:

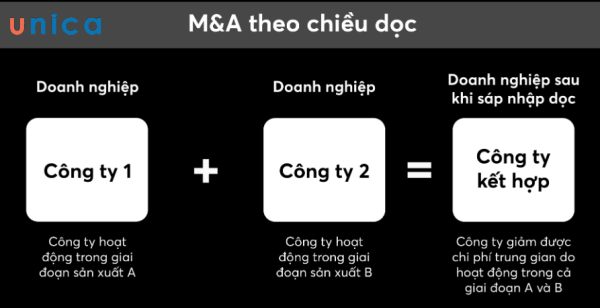

1. M&A theo chiều dọc

M&A theo chiều dọc là hình thức một doanh nghiệp mua lại hoặc sáp nhập với một doanh nghiệp khác cùng chuỗi cung ứng, nhưng ở các giai đoạn khác nhau. Mục đích của M&A theo chiều dọc là kiểm soát toàn bộ chuỗi cung ứng, giảm chi phí, tăng hiệu quả và cạnh tranh.

Ví dụ: Một công ty sản xuất xe hơi mua lại một công ty sản xuất linh kiện xe hơi.

M&A theo chiều dọc

2. M&A theo chiều ngang

M&A theo chiều ngang là hình thức một doanh nghiệp mua lại hoặc sáp nhập với một doanh nghiệp khác cùng lĩnh vực hoạt động, cùng sản phẩm hoặc dịch vụ, cùng thị trường hoặc cùng khách hàng. Mục đích của M&A theo chiều ngang là tăng thị phần, mở rộng quy mô, tận dụng nguồn lực và khai thác lợi thế cạnh tranh.

Ví dụ: Một công ty bán lẻ mua lại một công ty bán lẻ khác.

3. M&A kết hợp

M&A kết hợp là hình thức một doanh nghiệp mua lại hoặc sáp nhập với một doanh nghiệp khác có liên quan đến lĩnh vực hoạt động, nhưng không cùng sản phẩm hoặc dịch vụ, không cùng thị trường hoặc khách hàng. Mục đích của M&A kết hợp là tạo ra sự đa dạng hóa, tận dụng sự bổ sung và tương tác giữa các sản phẩm hoặc dịch vụ, mở rộng thị trường và khách hàng.

Ví dụ: Một công ty sản xuất bánh kẹo mua lại một công ty sản xuất nước giải khát.

M&A kết hợp

Đăng ký khoá học kinh doanh trên Unica để nhận vô vàn ưu đãi hấp dẫn. Khoá học giúp bạn xây dựng mối quan hệ trong kinh doanh. Đồng thời nắm được cách sử dụng công cụ, cách ứng dụng Ai vào kinh doanh đỉnh cao, có được hiệu quả cao đúng như mong muốn.

Quy trình thực hiện thương vụ M&A như thế nào?

Bước 1: Xây dựng chiến lược M&A

Đầu tiên trong quy trình M&A người giám đốc, quản lý cần xây dựng phát triển chiến lược M&A rõ ràng và mục đích mà họ muốn đạt được về việc mua lại, các phương thức để đạt được mục tiêu đó.

Bước 2: Xác định tiêu chí tìm kiếm M&A

Cần xác định các tiêu chí chính đê xác định các công tu mục tiêu tiềm năng ví dụ như lợi nhuận.

Bước 3: Đánh giá các mục tiêu tiềm năng

Cần đặt ra các tiêu chí tìm kiếm được xác định sau đó đánh giá các công ty có tiềm năng từ các danh sách đã lập sẵn.

Đánh giá các mục tiêu tiềm năng

Bước 4: Bắt đầu lập kế hoạch mua lại

Tại bước này công ty sẽ có người đại diện liên hệ với một hoặc nhiều công ty đáp ứng được những tiêu chí như cung cấp giá trị tốt...Mục đích của các cuộc hội thoại này để có thêm thông tin và xem xét mực đọ phù hợp của việc sáp nhập hoặc mua lại công ty.

Bước 5: Thực hiện phân tích định giá

Giả sử các liên lạc và cuộc hội thoại ban đầu diễn ra tốt đẹp, người thâu tóm yêu cầu công ty mục tiêu cung cấp thông tin đáng kể (tài chính hiện tại, v.v.) để cho người thâu tóm đánh giá thêm mục tiêu, cả về doanh nghiệp và mục tiêu mua lại phù hợp

Bước 6: Đàm phán

Khi đã sản xuất một số mô hình định giá của công ty mục tiêu, người thâu tóm phải có đủ thông tin để cho phép nó xây dựng một đề nghị hợp lý; Khi đề xuất ban đầu đã được trình bày, hai công ty có thể thương lượng các điều khoản chi tiết hơn

Đàm phán

Bước 7: Thẩm định

Sự thẩm định nhằm mục đích xác nhận hoặc điều chỉnh giá trị của công ty mục tiêu bằng cách tiến hành kiểm tra và phân tích chi tiết mọi khía cạnh của hoạt động của công ty mục tiêu – các chỉ số tài chính, tài sản và nợ, khách hàng, nguồn nhân lực,…

Bước 8: Hợp đồng mua bán

Khi không có vấn đề lớn phát sinh, bước tiếp theo là thực hiện hợp đồng mua bán cuối cùng; các bên sẽ đưa ra quyết định cuối cùng về loại thỏa thuận mua hàng, cho dù đó là mua tài sản hay mua cổ phần.

Bước 9: Tài chính

Khi thỏa thuận ký kết, các nhà đầu tư thường nhận được một cổ phiếu mới trong danh mục đầu tư của họ – cổ phiếu mở rộng của công ty mua lại. Đôi khi các nhà đầu tư sẽ nhận được cổ phiếu mới xác định một thực thể doanh nghiệp mới được tạo ra bởi thỏa thuận M&A. Trong một vụ sáp nhập mà một công ty mua một công ty khác, công ty mua lại sẽ thanh toán cho cổ phiếu của công ty mục tiêu bằng tiền mặt, cổ phiếu hoặc cả hai.

Bước 10: Kết thúc giao dịch

Kết thúc giao dịch, các nhóm quản lý của mục tiêu và người thâu tóm làm việc cùng nhau trong quá trình sáp nhập hai công ty. Người mua và Người bán thường có một số điều chỉnh tài chính sau khi kết thúc và Người mua phải tích hợp công ty được mua lại vào công ty mẹ hoặc đảm bảo rằng họ có thể tiếp tục hoạt động như một doanh nghiệp độc lập.

Kết thúc giao dịch

Những thương vụ M&A nổi tiếng Việt Nam

Sau khi đã biết m&a là gì thì phần này, Unica sẽ tổng hợp những thương vụ M&A nổi tiếng Việt Nam cho bạn tham khảo. Những cái tên nổi bật nhất có thể kể tới là:

1. Masan Group mua lại VinComerce và VinEco (thuộc Vingroup)

- Thời gian: Tháng 12 năm 2021

- Giá trị: Không công bố

- Mục tiêu: Tạo ra một hệ sinh thái tiêu dùng toàn diện, kết nối các mảng sản xuất, phân phối và bán lẻ của Masan và Vingroup

- Chi tiết: Masan Group, một trong những tập đoàn hàng đầu Việt Nam về thực phẩm và nước giải khát, đã mua lại VinCommerce và VinEco, hai công ty con của Vingroup, tập đoàn bất động sản và bán lẻ lớn nhất Việt Nam.

Theo thỏa thuận, Masan sẽ nắm giữ 83,74% cổ phần của Công ty TNHH Thương mại Kỹ thuật và Dịch vụ Tiêu dùng (NET), công ty mẹ của VinCommerce và VinEco, trong khi Vingroup sẽ nắm giữ 14,9% cổ phần của NET và 28,57% cổ phần của Masan.

VinCommerce là chuỗi bán lẻ lớn nhất Việt Nam với hơn 2.600 cửa hàng, bao gồm siêu thị VinMart, cửa hàng tiện lợi VinMart+ và trang thương mại điện tử Adayroi. VinEco là công ty nông nghiệp chuyên cung cấp rau quả sạch cho VinMart và VinMart+. Thương vụ M&A này được xem là một bước ngoặt lớn trong lịch sử ngành tiêu dùng Việt Nam, khi tạo ra một hệ sinh thái tiêu dùng toàn diện, kết nối các mảng sản xuất, phân phối và bán lẻ của Masan và Vingroup. Mục tiêu của Masan là trở thành công ty tiêu dùng hàng đầu Đông Nam Á, với doanh thu 10 tỷ USD và lợi nhuận 1 tỷ USD trong vòng 5 năm tới.

Masan Group mua lại VinComerce và VinEco (thuộc Vingroup)

2. Masan mua lại 85% cổ phần Phúc Long

- Thời gian: Tháng 6 năm 2021

- Giá trị: 280 triệu USD

- Mục tiêu: Mở rộng mảng kinh doanh thức uống, tăng cường hệ sinh thái tiêu dùng của Masan

- Chi tiết: Masan Group, thông qua công ty con là Công ty TNHH The Sherpa, đã mua lại 85% cổ phần của Phúc Long Heritage, công ty mẹ của chuỗi cửa hàng trà và cà phê Phúc Long.

Thương vụ M&A này có giá trị 280 triệu USD, được đánh giá là một trong các thương vụ giá trị cao nhất trong mảng thực phẩm, nước uống F&B (Food&Beverage) tại Việt Nam. Phúc Long là một trong những thương hiệu trà và cà phê nổi tiếng và được yêu thích tại Việt Nam, với hơn 80 cửa hàng trên toàn quốc và doanh thu hơn 1.200 tỷ đồng năm 2020.

Với việc sở hữu Phúc Long, Masan Group mong muốn mở rộng mảng kinh doanh thức uống, tăng cường hệ sinh thái tiêu dùng của mình, bao gồm cả kênh bán lẻ trực tuyến và truyền thống. Masan Group cũng có kế hoạch phát triển Phúc Long thành một thương hiệu toàn cầu, với mục tiêu đạt 3.000 cửa hàng trên thế giới trong vòng 10 năm tới.

Masan mua lại 85% cổ phần Phúc Long

3. An Quý Hưng thâu tóm Vinaconex Xây dựng

- Thời gian: Tháng 9 năm 2021

- Giá trị: 1.000 tỷ đồng

- Mục tiêu: Mở rộng hoạt động kinh doanh trong lĩnh vực xây dựng và bất động sản

- Chi tiết: Công ty Cổ phần Đầu tư An Quý Hưng, một công ty con của Tập đoàn An Phát Holdings, đã mua lại 51% cổ phần của Công ty Cổ phần Vinaconex Xây dựng (VCG), một công ty con của Tổng công ty Cổ phần Xuất nhập khẩu và Xây dựng Việt Nam (Vinaconex).

Thương vụ M&A này có giá trị khoảng 1.000 tỷ đồng, được thực hiện thông qua việc mua cổ phiếu VCG trên thị trường chứng khoán. Sau khi hoàn tất thương vụ, An Quý Hưng sẽ trở thành cổ đông chiến lược của VCG, đồng thời sẽ tham gia quản trị và điều hành công ty.

VCG là một trong những công ty xây dựng hàng đầu Việt Nam, có nhiều dự án lớn như Khu đô thị Nam An Khánh, Khu đô thị Splendora, Khu đô thị Mỹ Đình, Khu đô thị Ciputra, Khu đô thị Thanh Hà, Khu đô thị Thăng Long Victory,… Với việc sở hữu VCG, An Quý Hưng mong muốn mở rộng hoạt động kinh doanh trong lĩnh vực xây dựng và bất động sản, tận dụng nguồn lực và kinh nghiệm của cả hai bên.

An Quý Hưng thâu tóm Vinaconex Xây dựng

4. THACO mua CTCP Nông nghiệp Hoàng Anh Gia Lai

- Thời gian: Tháng 12 năm 2021

- Giá trị: 3.800 tỷ đồng

- Mục tiêu: Mở rộng hệ sinh thái hoạt động sang lĩnh vực nông nghiệp

- Chi tiết: Công ty Cổ phần Ô tô Trường Hải (THACO), một trong những doanh nghiệp hàng đầu Việt Nam về sản xuất và kinh doanh ô tô, đã mua lại 35% cổ phần của Công ty Cổ phần Nông nghiệp Quốc tế Hoàng Anh Gia Lai (HAGL Agrico), một công ty con của Tập đoàn Hoàng Anh Gia Lai.

Thương vụ M&A này có giá trị khoảng 3.800 tỷ đồng, được thực hiện thông qua việc mua cổ phiếu HNG trên thị trường chứng khoán. Sau khi hoàn tất thương vụ, THACO sẽ trở thành cổ đông lớn nhất của HAGL Agrico, đồng thời sẽ hỗ trợ công ty trong việc tái cấu trúc tài chính, nâng cao hiệu quả quản lý và vận hành các dự án nông nghiệp.

HAGL Agrico là một trong những công ty nông nghiệp lớn nhất Việt Nam, có nhiều dự án trồng cây ăn trái, cây công nghiệp và chăn nuôi tại Việt Nam, Lào và Campuchia. Với việc sở hữu HAGL Agrico, THACO mong muốn mở rộng hệ sinh thái hoạt động sang lĩnh vực nông nghiệp, tận dụng nguồn lực và kinh nghiệm của cả hai bên.

THACO mua CTCP Nông nghiệp Hoàng Anh Gia Lai

5. F.I.T mua lại Nước khoáng Khánh Hòa (Vikoda)

- Thời gian: Tháng 5 năm 2021

- Giá trị: 206 tỷ đồng

- Mục tiêu: Mở rộng mảng kinh doanh nước giải khát, tận dụng nguồn nước khoáng thiên nhiên

- Chi tiết: Công ty Cổ phần Tập đoàn F.I.T, một trong những tập đoàn đa ngành hàng đầu Việt Nam, đã mua lại 100% cổ phần của Công ty Cổ phần Nước khoáng Khánh Hòa (Vikoda), một công ty có lịch sử hơn 40 năm hoạt động trong lĩnh vực nước khoáng và nước giải khát.

Thương vụ M&A này có giá trị khoảng 206 tỷ đồng, được thực hiện thông qua việc mua cổ phiếu VIK trên thị trường chứng khoán. Sau khi hoàn tất thương vụ, F.I.T sẽ trở thành cổ đông duy nhất của Vikoda, đồng thời sẽ đầu tư nâng cấp cơ sở hạ tầng, công nghệ và nhân sự của công ty.

Vikoda là một trong những thương hiệu nước khoáng thiên nhiên nổi tiếng tại Việt Nam, với nguồn nước khoáng được khai thác từ núi Hòn Bà, có hàm lượng khoáng cao và tốt cho sức khỏe. Với việc sở hữu Vikoda, F.I.T mong muốn mở rộng mảng kinh doanh nước giải khát, tận dụng nguồn nước khoáng thiên nhiên và khẳng định vị thế trên thị trường.

F.I.T mua lại Nước khoáng Khánh Hòa (Vikoda)

6. Kido thâu tóm Tổng Công ty Công nghiệp Dầu thực vật Việt Nam (Vocarimex)

- Thời gian: Tháng 7 năm 2021

- Giá trị: 1.000 tỷ đồng

- Mục tiêu: Mở rộng mảng kinh doanh dầu ăn, tăng cường hệ sinh thái tiêu dùng của Kido

- Chi tiết: Công ty Cổ phần Tập đoàn Kido (Kido Group), một trong những tập đoàn hàng đầu Việt Nam về thực phẩm và nước giải khát, đã thâu tóm Tổng Công ty Công nghiệp Dầu thực vật Việt Nam (Vocarimex), một trong những doanh nghiệp lớn nhất Việt Nam về sản xuất và kinh doanh dầu ăn.

Thương vụ M&A này có giá trị khoảng 1.000 tỷ đồng, được thực hiện thông qua việc mua cổ phiếu VOC trên thị trường chứng khoán. Sau khi hoàn tất thương vụ, Kido sẽ nắm giữ 51% cổ phần của Vocarimex, đồng thời sẽ hỗ trợ công ty trong việc tái cấu trúc tài chính, nâng cao hiệu quả quản lý và vận hành các dự án dầu ăn.

Vocarimex là một trong những doanh nghiệp có lịch sử hơn 40 năm hoạt động trong lĩnh vực dầu ăn, sở hữu nhiều thương hiệu nổi tiếng như Neptune, Kiddy, Simply, Cái Lân, Tường An… Với việc sở hữu Vocarimex, Kido Group mong muốn mở rộng mảng kinh doanh dầu ăn, tăng cường hệ sinh thái tiêu dùng của mình, bao gồm cả kênh bán lẻ trực tuyến và truyền thống. Kido Group cũng có kế hoạch phát triển Vocarimex thành một thương hiệu toàn cầu, với mục tiêu đạt 10% thị phần dầu ăn tại Việt Nam trong vòng 5 năm tới.

Kido thâu tóm Tổng Công ty Công nghiệp Dầu thực vật Việt Nam (Vocarimex)

Có cần chú trọng M&A trong Marketing?

Đến dòng này bạn không còn cảm thấy thắc mắc liên quan đến M&A là gì phải không? Đây là một câu hỏi khá hay. Bất kỳ thương vụ nào đều chứa đựng rất nhiều rủi ro tiềm ẩn. Bạn là một Marketer, bạn có thể nhìn thấy hình thức này có thể giúp doanh nghiệp của bạn thâu tóm được đối thủ cạnh tranh hoặc có thể thâm nhập vào thị trường một cách sâu hơn.

Tuy nhiên, bạn cần lưu ý rằng nó không giúp cho doanh nghiệp của phát triển, chinh phục được khách hàng nếu như doanh nghiệp của bạn không có sự đầu tư chính xác.

Sau khi đã sáp nhập thành công hoặc mua lại doanh nghiệp, thì người quản trị, đứng đầu công ty cần xem xét lại khách hàng và thị trường của mình bây giờ thay đổi như thế nào, chú ý đến vấn đề phân khúc, định vị thương hiệu, sáng tạo sản phẩm.

Đặc biệt, nếu việc mua lại của bạn là 2 doanh nghiệp đối thủ thì bạn cần xem trước đây đối thủ sản xuất những dòng sản phẩm gì, giá tiền, chất lượng, hệ thống phân phối, đội ngũ nhân viên, văn hóa doanh nghiệp…

Chúng tôi lấy một ví dụ về việc mua lại Uber của Grab. Trước đây, Uber trong tâm trí của người dùng là dịch vụ đưa đón sang trọng, tiên phong. Còn Grab thì chỉ là bình dân và đời thường. Có thể nói Uber làm rất tốt trong việc xây dựng hình ảnh nhưng lại không tốt trong việc chuyển lời nói sang hành động. Các chiến dịch Marketing của Grab thì quá xuất sắc, khiến cho mọi người trầm trồ khi đặt xe. Chính vì thế, mà Uber dần dần bị Grab thâu tóm.

Grab đã thâu tóm Uber thành con "ghẻ" của mình

Kết luận

Như vậy, UNICA đã phần nào giúp bạn đọc hiểu rõ hơn về M&A là gì cũng như những lưu ý về việc doanh nghiệp định vị lại thương hiệu của mình khi sáp nhập của ông lớn Grab để gia trăng giá trị, lợi thế cạnh tranh. Bên cạnh đó, chúng tôi còn mang đến những kiến thức xung quanh lĩnh vực kinh doanh với các khoá học kinh doanh hot nhất hiện nay trên Unica sẽ được các chuyên gia bật mí những kiến thức thực tế không có trên sách vở, mời bạn đọc theo dõi.

>> Xem thêm: B2B là gì? Phân biệt giữa B2B và B2C chi tiết

.jpg_1715592266.jpg)