Thông tin về lãi suất ngân hàng hiện nay được cập nhật liên tục từng giờ, từng ngày, cho thấy sự quan trọng và ảnh hưởng sâu rộng của lãi suất đối với nền kinh tế và các hoạt động đầu tư. Vậy lãi suất là gì, vai trò của nó như thế nào và các yếu tố ảnh hưởng khiến lãi suất tăng và giảm ra sao? Hãy cùng Unica tìm hiểu trong bài viết dưới đây!

Lãi suất là gì?

Lãi suất là tỷ lệ phần trăm mà người vay phải trả cho số tiền đã vay hoặc người gửi tiền nhận được từ số tiền đã gửi trong một khoảng thời gian nhất định. Đây là chi phí hoặc phần thưởng của việc sử dụng tiền.

Khái niệm lãi suất

Ví dụ cụ thể về lãi suất vay:

Bạn vay ngân hàng 100 triệu đồng với lãi suất 10%/năm trong 1 năm. Sau 1 năm, bạn sẽ phải trả lại ngân hàng số tiền gốc 100 triệu đồng cộng với lãi suất 10% của 100 triệu đồng, tức là 10 triệu đồng. Tổng số tiền bạn phải trả lại sau 1 năm là 110 triệu đồng.

-

Số tiền gốc: 100 triệu đồng.

-

Lãi suất: 10%/năm.

-

Lãi suất phải trả: 100 triệu đồng x 10% = 10 triệu đồng.

-

Tổng số tiền phải trả: 100 triệu đồng + 10 triệu đồng = 110 triệu đồng.

Ví dụ về lãi suất vay

Ví dụ cụ thể về lãi suất tiết kiệm:

Bạn gửi 100 triệu đồng vào ngân hàng với lãi suất tiết kiệm 5%/năm trong 1 năm. Sau 1 năm, bạn sẽ nhận được số tiền gốc 100 triệu đồng cộng với lãi suất 5% của 100 triệu đồng, tức là 5 triệu đồng. Tổng số tiền bạn sẽ nhận được sau 1 năm là 105 triệu đồng.

-

Số tiền gốc: 100 triệu đồng.

-

Lãi suất: 5%/năm.

-

Lãi suất nhận được: 100 triệu đồng x 5% = 5 triệu đồng.

-

Tổng số tiền nhận được: 100 triệu đồng + 5 triệu đồng = 105 triệu đồng.

Ví dụ về lãi suất tiết kiệm

Lãi và lãi suất có gì khác nhau?

Sau khi đã hiểu lãi suất là gì, chắc hẳn bạn sẽ thắc mắc rằng khái niệm này có giống với lãi suất không? Để biết được sự khác biệt giữa lãi và lãi suất, chúng ta sẽ cùng xét trên một số tiêu chí sau:

| Lãi | Lãi suất | |

| Khái niệm |

Lãi là số tiền cụ thể. |

Lãi suất là tỷ lệ phần trăm. |

| Cách tính | Lãi được tính bằng cách áp dụng lãi suất lên số tiền gốc. | Lãi suất là con số cố định hoặc thay đổi được áp dụng để tính lãi. |

| Đơn vị | Lãi được biểu thị bằng tiền tệ (ví dụ: đồng, đô la) | Lãi suất được biểu thị bằng phần trăm (%) |

Ví dụ cụ thể để minh họa:

-

Lãi suất: Bạn vay 100 triệu đồng với lãi suất 10%/năm.

-

Lãi: Sau 1 năm, lãi suất 10% của 100 triệu đồng là 10 triệu đồng. Đây là số tiền bạn phải trả thêm ngoài số tiền gốc.

Tóm lại, lãi suất là tỷ lệ phần trăm dùng để tính lãi, trong khi lãi là số tiền thực tế bạn phải trả hoặc nhận được dựa trên lãi suất đó.

Vai trò và ý nghĩa của lãi suất là gì?

Ở phần này, chúng ta sẽ tìm hiểu chi tiết về vai trò và ý nghĩa của lãi suất.

Vai trò của lãi suất là gì?

Những vai trò quan trọng của lãi suất đó là công cụ điều tiết kinh tế, khuyến khích hoặc hạn chế tiêu dùng và đầu tư, định hướng luồng vốn.

Công cụ điều tiết kinh tế:

-

Lãi suất là một công cụ quan trọng trong chính sách tiền tệ của ngân hàng trung ương. Bằng cách tăng hoặc giảm lãi suất, ngân hàng trung ương có thể điều chỉnh lượng tiền trong lưu thông, kiểm soát lạm phát và ảnh hưởng đến tốc độ tăng trưởng kinh tế.

-

Khi lãi suất tăng, chi phí vay vốn cao hơn, làm giảm chi tiêu và đầu tư, giúp kiểm soát lạm phát.

-

Khi lãi suất giảm, chi phí vay vốn thấp hơn, khuyến khích chi tiêu và đầu tư, thúc đẩy tăng trưởng kinh tế.

Công cụ điều tiết kinh tế

Khuyến khích hoặc hạn chế tiêu dùng và đầu tư:

-

Lãi suất ảnh hưởng trực tiếp đến quyết định vay và gửi tiền của cá nhân và doanh nghiệp.

-

Lãi suất cao khuyến khích tiết kiệm và hạn chế vay vốn, làm giảm chi tiêu và đầu tư.

-

Lãi suất thấp khuyến khích vay vốn và tiêu dùng, làm tăng chi tiêu và đầu tư.

Định hướng luồng vốn:

-

Lãi suất ảnh hưởng đến luồng vốn trong nền kinh tế, bao gồm cả vốn trong nước và vốn quốc tế.

-

Lãi suất cao có thể thu hút vốn đầu tư nước ngoài, trong khi lãi suất thấp có thể khuyến khích vốn đầu tư ra nước ngoài.

Định hướng luồng vốn

Ý nghĩa của lãi suất là gì?

Lãi suất có những ý nghĩa như sau:

-

Đo lường chi phí của việc sử dụng tiền: Lãi suất là chi phí mà người vay phải trả cho việc sử dụng tiền của người khác. Đây là phần thưởng cho người cho vay hoặc người gửi tiền.

-

Tín hiệu về tình hình kinh tế: Lãi suất có thể phản ánh tình hình kinh tế và sự kỳ vọng về tương lai. Lãi suất cao có thể cho thấy nền kinh tế đang tăng trưởng mạnh và có nguy cơ lạm phát, trong khi lãi suất thấp có thể cho thấy nền kinh tế đang chậm lại và cần kích thích.

-

Công cụ quản lý rủi ro: Lãi suất giúp các tổ chức tài chính và nhà đầu tư đánh giá và quản lý rủi ro khi đưa ra các quyết định vay vốn và đầu tư. Lãi suất cao thường đi kèm với rủi ro cao, trong khi lãi suất thấp thường đi kèm với rủi ro thấp hơn.

-

Thúc đẩy sự phát triển của thị trường tài chính: Lãi suất ảnh hưởng đến các sản phẩm tài chính và dịch vụ ngân hàng, từ đó thúc đẩy sự phát triển của thị trường tài chính và tăng tính thanh khoản cho các tài sản tài chính.

Ý nghĩa của lãi suất

Một số loại lãi suất phổ biến hiện nay

Để phân loại lãi suất, bạn có thể căn cứ vào giá trị thực của tiền lãi thu được, căn cứ vào tính chất của khoản tiền vay, căn cứ vào tính chất linh hoạt của lãi suất, căn cứ vào loại tiền cho vay hoặc phân loại lãi suất dựa vào cách tính lãi. Chi tiết như dưới đây:

Căn cứ vào giá trị thực của tiền lãi thu được

- Lãi suất danh nghĩa (Nominal Interest Rate):

Đây là lãi suất mà các tổ chức tài chính như ngân hàng, quảng cáo và cung cấp cho khách hàng. Nó không điều chỉnh cho lạm phát.

Ví dụ: Nếu ngân hàng A quảng cáo một tài khoản tiết kiệm với lãi suất 5%/năm, đây là lãi suất danh nghĩa.

- Lãi suất thực (Real Interest Rate):

Đây là lãi suất đã được điều chỉnh cho lạm phát, phản ánh giá trị thực sự của tiền lãi.

Công thức: Lãi suất thực = Lãi suất danh nghĩa - Tỷ lệ lạm phát

Ví dụ: Nếu lãi suất danh nghĩa là 5% và tỷ lệ lạm phát là 2%, thì lãi suất thực là 5% - 2% = 3%.

Căn cứ vào giá trị thực của tiền lãi thu được

Căn cứ vào tính chất của khoản tiền vay

- Lãi suất vay thương mại (Commercial Loan Interest Rate):

Áp dụng cho các khoản vay dành cho doanh nghiệp và các hoạt động kinh doanh.

Ví dụ: Một công ty vay 1 tỷ đồng với lãi suất vay thương mại 8%/năm để mở rộng sản xuất.

- Lãi suất vay tiêu dùng (Consumer Loan Interest Rate):

Áp dụng cho các khoản vay cá nhân để mua sắm, du lịch hoặc các chi tiêu cá nhân khác.

Ví dụ: Một người vay 100 triệu đồng với lãi suất vay tiêu dùng 12%/năm để mua xe máy.

- Lãi suất vay thế chấp (Mortgage Interest Rate):

Áp dụng cho các khoản vay được bảo đảm bằng tài sản cố định như nhà đất.

Ví dụ: Một người mua nhà và vay ngân hàng 1 tỷ đồng với lãi suất thế chấp 7%/năm.

Căn cứ vào tính chất của khoản tiền vay

Căn cứ vào tính chất linh hoạt của lãi suất

- Lãi suất cố định (Fixed Interest Rate):

Lãi suất không thay đổi trong suốt thời gian vay hoặc gửi tiền.

Ví dụ: Một người gửi tiết kiệm 500 triệu đồng với lãi suất cố định 6%/năm trong 3 năm.

- Lãi suất thả nổi (Variable Interest Rate):

Lãi suất có thể thay đổi theo thời gian dựa trên biến động của thị trường.

Ví dụ: Một người vay mua nhà với lãi suất thả nổi, ban đầu là 7%/năm nhưng có thể thay đổi hàng năm dựa trên lãi suất thị trường.

Căn cứ vào tính chất linh hoạt của lãi suất

Căn cứ vào loại tiền cho vay

- Lãi suất nội tệ (Domestic Currency Interest Rate):

Lãi suất áp dụng cho các khoản vay bằng đồng nội tệ.

Ví dụ: Một công ty vay 2 tỷ đồng với lãi suất nội tệ 9%/năm để đầu tư vào dự án mới.

- Lãi suất ngoại tệ (Foreign Currency Interest Rate):

Lãi suất áp dụng cho các khoản vay bằng ngoại tệ.

Ví dụ: Một công ty nhập khẩu vay 100,000 USD với lãi suất ngoại tệ 3%/năm để mua hàng hóa từ nước ngoài.

Căn cứ vào loại tiền cho vay

Phân loại lãi suất dựa vào cách tính lãi

- Lãi suất đơn (Simple Interest Rate):

Lãi suất được tính dựa trên số tiền gốc ban đầu và không thay đổi trong suốt thời gian vay hoặc gửi tiền.

Công thức: Tiền lãi = Tiền gốc x Lãi suất x Thời gian

Ví dụ: Một người vay 200 triệu đồng với lãi suất đơn 10%/năm trong 2 năm sẽ trả lãi = 200 triệu đồng x 10% x 2 = 40 triệu đồng.

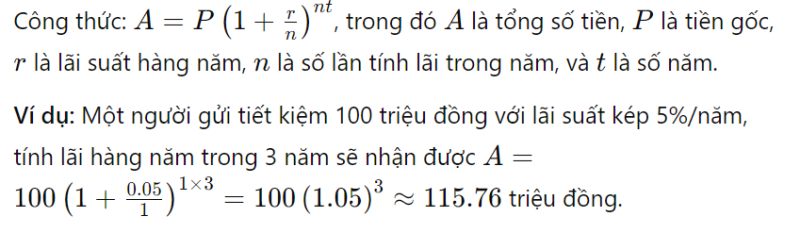

- Lãi suất kép (Compound Interest Rate):

Lãi suất được tính trên cả tiền gốc và lãi đã tích lũy từ các kỳ trước.

Công thức và ví dụ về lãi suất kép

Các yếu tố ảnh hưởng đến lãi suất tăng hay giảm

Việc hiểu được lãi suất là gì sẽ giúp bạn xác định được các yếu tố ảnh hưởng tới sự tăng giảm của lãi suất. Cụ thể, lãi suất tăng hay giảm phụ thuộc vào rất nhiều yếu tố như mức cung cầu tiền tệ (vốn) trên thị trường, lạm phát kỳ vọng, tính ổn định của nền kinh tế và chính trị và chính sách của nhà nước.

Mức cung cầu tiền tệ (vốn) trên thị trường

- Cung tiền tệ (Money Supply):

Khi cung tiền tệ tăng, ngân hàng và các tổ chức tài chính có nhiều tiền để cho vay, dẫn đến lãi suất giảm. Ngược lại, khi cung tiền tệ giảm, lãi suất sẽ tăng.

Ví dụ: Ngân hàng trung ương quyết định bơm thêm tiền vào nền kinh tế thông qua các chính sách nới lỏng định lượng (quantitative easing), làm tăng cung tiền tệ và giảm lãi suất.

- Cầu tiền tệ (Money Demand):

Khi cầu tiền tệ tăng, nhiều người và doanh nghiệp cần vay vốn, làm tăng lãi suất. Ngược lại, khi cầu tiền tệ giảm, lãi suất sẽ giảm.

Ví dụ: Trong thời kỳ bùng nổ kinh tế, nhiều doanh nghiệp muốn mở rộng sản xuất và đầu tư, dẫn đến cầu tiền tệ tăng và lãi suất tăng.

Mức cung cầu tiền tệ (vốn) trên thị trường

Lạm phát kỳ vọng

Khi mọi người kỳ vọng lạm phát tăng, họ yêu cầu lãi suất cao hơn để bù đắp cho sự mất giá của tiền tệ. Ngược lại, khi kỳ vọng lạm phát giảm, lãi suất cũng sẽ giảm.

Ví dụ: Nếu mọi người tin rằng lạm phát sẽ tăng từ 2% lên 4% trong năm tới, họ sẽ đòi hỏi lãi suất vay cao hơn để đảm bảo rằng giá trị thực của số tiền họ nhận lại không bị giảm đi do lạm phát.

Tính ổn định của nền kinh tế và chính trị

- Tính ổn định kinh tế (Economic Stability):

Một nền kinh tế ổn định với mức tăng trưởng bền vững thường có lãi suất thấp hơn vì rủi ro thấp hơn. Ngược lại, một nền kinh tế bất ổn sẽ có lãi suất cao hơn để bù đắp rủi ro.

Ví dụ: Nếu một quốc gia có nền kinh tế ổn định và tăng trưởng đều đặn, lãi suất sẽ thấp hơn so với một quốc gia đang trải qua khủng hoảng kinh tế.

- Tính ổn định chính trị (Political Stability):

Môi trường chính trị ổn định giúp giảm rủi ro cho các nhà đầu tư và người vay vốn, dẫn đến lãi suất thấp hơn. Ngược lại, sự bất ổn chính trị làm tăng rủi ro, dẫn đến lãi suất cao hơn.

Ví dụ: Một quốc gia có môi trường chính trị ổn định và hệ thống pháp luật đáng tin cậy sẽ có lãi suất vay thấp hơn so với một quốc gia có tình trạng chính trị bất ổn và rủi ro cao.

Tính ổn định của nền kinh tế và chính trị

Chính sách của nhà nước

- Chính sách tiền tệ (Monetary Policy):

Ngân hàng trung ương sử dụng chính sách tiền tệ để điều chỉnh lãi suất. Khi muốn kích thích nền kinh tế, ngân hàng trung ương có thể giảm lãi suất; khi muốn kiểm soát lạm phát, ngân hàng trung ương có thể tăng lãi suất.

Ví dụ: Ngân hàng trung ương có thể giảm lãi suất chính sách để khuyến khích tiêu dùng và đầu tư khi nền kinh tế đang suy thoái.

- Chính sách tài khóa (Fiscal Policy):

Chính sách chi tiêu và thuế của chính phủ cũng ảnh hưởng đến lãi suất. Chính phủ tăng chi tiêu hoặc giảm thuế có thể làm tăng cầu tiền tệ, đẩy lãi suất lên. Ngược lại, giảm chi tiêu hoặc tăng thuế có thể làm giảm cầu tiền tệ, đẩy lãi suất xuống.

Ví dụ: Chính phủ quyết định tăng chi tiêu công để xây dựng cơ sở hạ tầng, làm tăng cầu tiền tệ và dẫn đến lãi suất tăng.

Chính sách của nhà nước tới lãi suất

Tác động của lãi suất với nền kinh tế thị trường

Lãi suất tác động tới nền kinh tế thị trường theo cơ chế sau:

-

Lãi suất cao sẽ nâng cao giá trị của đồng tiền địa phương so với các nước khác, từ đó thu hút nhiều vốn đầu tư và đẩy mạnh xuất khẩu. Ngược lại, lãi suất thấp sẽ làm suy yếu giá trị đồng tiền, từ đó thúc đẩy nhập khẩu.

-

Lãi suất cao làm tăng chi phí vay vốn và giảm khả năng thanh toán nợ của người vay vì vậy người vay cần phải cân nhắc cẩn thận trước khi quyết định vay một khoản tiền nào đó.

-

Lãi suất cao cũng có thể giảm chi phí vay cho doanh nghiệp, thúc đẩy tăng trưởng và tạo điều kiện tăng lương cho nhân viên.

-

Khi lãi suất tăng, các nhà đầu tư thường chuyển từ cổ phiếu sang các khoản tiền gửi ngân hàng có lãi suất cao, khiến giá trị cổ phiếu giảm. Ngược lại, khi lãi suất giảm, nhà đầu tư sẽ tìm đến cổ phiếu có tiềm năng sinh lợi cao hơn, làm tăng giá trị cổ phiếu.

Tác động của lãi suất với nền kinh tế thị trường

Kết luận

Tóm lại, bài viết đã cung cấp thông tin để giải đáp câu hỏi lãi suất là gì. Việc nắm rõ khái niệm lãi suất và các yếu tố liên quan sẽ giúp cá nhân và doanh nghiệp xây dựng chiến lược đầu tư tài chính hiệu quả và phù hợp.

>>> Xem thêm: