Kinh doanh và khởi nghiệp

Xu hướng là gì? Hướng dẫn cách xác định xu hướng đầu tư

Có thể nói việc tìm kiếm cơ hội đầu tư cũng như xu hướng thị trường luôn là điều mà nhà đầu tư nào cũng quan tâm. Khi bạn xác định được đúng hướng thì có thể giúp nâng cao được khả năng thành công tốt hơn. Vậy xu hướng là gì và cách xác định nó chính xác thế nào cùng Unica tìm hiểu xem nhé!

Tổng quan về xu hướng

Xu thế là gì?

Xu hướng hay còn gọi xu thế (tiếng anh: trend) là một thành tố dài hạn và cơ bản trong số liệu về dãy số thời gian, nó thể hiện hướng thay đổi dài hạn của một biến số nào đó. Hiện nay có nhiều phương pháp để xác định xu thế, ví dụ như phương pháp phân tích hồi quy, số bình quân trượt...

Định nghĩa xu hướng là gì?

>>> Xem ngay: Tìm hiểu các chỉ báo dao động phổ biến nhất hiện nay

Định nghĩa xu hướng là gì?

Ngoài ra thì cũng có thể hiểu xu hướng thị trường là khái niệm được dùng chủ yếu trong phân tích kỹ thuật. Người ta sẽ dùng hệ thống các cụ như vùng hỗ trợ và kháng cự, đường trendline, chỉ báo RSI hoặc đường trung bình động...chỉ để xác định xu hướng của thị trường. Và chắc hẳn rằng bạn cũng đã từng nghe qua những lời khuyên đó là: "đừng bao giờ giao dịch ngược xu hướng", "đi lệch xu hướng chính là bạn tìm đường chết".

Nhìn chung bạn có thể hiểu rằng xu hướng chính là chiều hướng dịch chuyển của giá cả, phản ánh các cách thức dịch chuyển của thị trường. Trên thực tế, giá cả thị trường gần như không bao giờ dịch chuyển theo một đường thẳng. Thêm nữa giá cả luôn luôn có sự biến động tăng giảm khiến cho đường mô tả xu hướng tương tự như một đường zíc zắc.

Đường zíc zắc này sẽ mô tả thị trường giống như những gợn sóng liên tiếp luôn tạo thành đỉnh và đáy. Dựa vào yếu tố đỉnh và đáy này, các nhà đầu tư sẽ biết được thị trường đang trong đà tăng trưởng, giảm hay đang sang ngang.

Cấu trúc của xu hướng là gì?

Mỗi một xu hướng sẽ có một cấu trúc nhất định, chỉ khi cấu trúc đó bị phá vỡ thì xu hướng bất kỳ mới kết thúc.

- Với cấu trúc xu hướng tăng: Lúc này giá tạo đỉnh sau sẽ cao hơn đỉnh trước, đáy sau cũng cao hơn đáy trước

- Còn cấu trúc xu hướng giảm: Khi đó giá tạo đỉnh sau thường thấp hơn đỉnh trước, đáy sau thấp hơn đáy trước

- Cấu trúc xu hướng đi ngang: Giá tạo đỉnh sau bằng hoặc gần bằng với đỉnh trước, ngoài ra đáy sau cũng sẽ bằng hoặc gần bằng đáy trước

Nhiều trường hợp thị trường đang trong một xu hướng tăng nhưng không phải lúc nào giá cũng đi lên mà sẽ có những khoảng thời gian thị trường điều chỉnh giảm. Tương tự như trong một xu hướng giảm, giá sẽ không nhất thiết phải luôn đi xuống mà sẽ có những lúc thị trường sẽ điều chỉnh tăng lên.

Phân loại các xu hướng thị trường

Trong một nền kinh tế thị trường, theo từng giai đoạn mọi người có thể bắt gặp những trạng thái tăng trưởng nhanh hoặc chậm, có thể diễn biến ổn định hoặc bị suy thoái. Tăng trưởng chính là khi thị trường đang phát triển đi lên, ổn định là khi thị trường không có nhiều sự biến động mạnh. Còn suy thoái thì chính là lúc thị trường có dấu hiệu đi xuống.

Xét trên những thị trường giao dịch tài sản bất kỳ, xu hướng cũng được chia thành 3 trạng thái tương tự như vậy.

- Xu hướng tăng – Uptrend: Đây được coi là giai đoạn chứng kiến tài sản giao dịch trong thị trường liên tục được tăng giá

- Xu hướng giảm – Downtrend: Là giai đoạn chứng kiến tài sản giao dịch trong thị trường có dấu hiệu liên tục bị giảm giá

- Xu hướng sang ngang – Sideway: Thể hiện giai đoạn thị trường không có nhiều sự biến động giá mạnh, mức tăng giảm cũng không rõ ràng

Các xu hướng này luôn thường xuyên thay thế cho nhau. Ví dụ như xu hướng tăng kết thúc thì tiếp đến sẽ là một xu hướng giảm hoặc sang ngang. Điểm mấu chốt đó là nằm ở việc bạn xác định được đúng thời điểm kết thúc các xu hướng.

Khoá học online qua video về chủ đề chứng khoán sẽ giúp bạn nắm được tất tần tật những kiến thức cơ bản về thị trường chứng khoán. Nắm được các những công cụ để đánh giá, phân tích và đầu tư chứng khoán đem về lợi nhuận khủng. Ngoài những kiến thức căn bản, khoá học còn đi sâu vào phân tích các Case Study ở Việt Nam để giúp bạn tối ưu hóa được danh mục đầu tư, thời điểm vàng đầu tư,...

[course_id:1123,theme:course]

[course_id:1285,theme:course]

[course_id:1175,theme:course]

Các giai đoạn của xu hướng thị trường là gì?

>>> Xem ngay: Dòng tiền thông minh là gì? Bí quyết đầu tư hiệu quả

Các giai đoạn của xu hướng thị trường là gì?

Dựa theo lý thuyết Dow, một xu hướng tăng hoặc giảm thường bao gồm 3 giai đoạn, từ lúc xu hướng bắt đầu hình thành, đến lúc xu hướng mạnh lên và cuối cùng là giai đoạn cao trào của xu hướng. Nghiên cứu các giai đoạn của một xu hướng là điều cần thiết trong việc nắm bắt xu hướng của thị trường vì nó sẽ giúp cho các trader xác định được thời điểm nào nên nhảy vào thị trường, thời điểm nào thì nên đứng yên.

Có 3 giai đoạn của xu hướng tăng bao gồm: tích lũy, bùng nổ và quá độ. Cả ba giai đoạn của xu hướng giảm đó là: phân phối, giảm mạnh và tuyệt vọng. Dưới đây là 3 giai đoạn của xu hướng tăng. Cụ thể là:

Giai đoạn tích lũy

Đây chính là giai đoạn bắt đầu của một xu hướng tăng. Giai đoạn tích lũy cũng thường xuất hiện ở cuối xu hướng giảm trước đó. Khi đó các nhà đầu tư đã cảm thấy giá giảm đủ sâu, họ tin tưởng rằng giá không thể giảm được nữa và bắt đầu mua vào để tích lũy tài sản. Lúc này khối lượng giao dịch sẽ thấp hơn do nhà đầu tư vẫn còn đang chần chừ, khi mà giá bắt đầu tăng lên các mức cao hơn sẽ kích thích nhà đầu tư mua vào nhiều hơn, khối lượng giao dịch cũng từ đó tăng lên, giá tăng lên. Trong giai đoạn tích lũy, thị trường sẽ có những đợt điều chỉnh giảm nhưng vẫn đảm bảo được các điều kiện đáy mới cao hơn đáy cũ.

Giai đoạn bùng nổ

Khi thị trường trong trạng thái bị phá vỡ giai đoạn tích lũy sẽ bước sang giai đoạn bùng nổ. Đây là lúc những ông lớn bắt đầu tung chiêu để đẩy giá lên thật cao. Lúc này sự chần chừ của những nhà đầu tư nhỏ lẻ khác dường như bị dập tắt, họ đồng loạt mạnh dạn tham gia vào thị trường đầu tư, khiến cho giá được đẩy lên cao hơn. Đây có thể coi là giai đoạn kéo dài nhất trong tổng thời gian tồn tại của một xu hướng tăng và cũng là giai đoạn có đà tăng trưởng vững chắc nhất. Các trader thường nắm giữ vị thế dài hạn của mình để tìm kiếm những lợi nhuận trong giai đoạn này.

Giai đoạn cao trào quá độ

Đây sẽ là giai đoạn cuối cùng của xu hướng tăng, khi mà giá đã tăng lên quá mức sau một đợt bùng nổ kéo dài. Trong giai đoạn quá độ này, một số nhà đầu tư sẽ chọn cách bán ra để chốt lời nhưng vẫn có số khác tiếp tục nhảy vào thị trường mà không hề hay biết rằng mình đang mua ở đỉnh, nhưng lúc này sức mua đã giảm đi, báo hiệu một xu hướng tăng sắp kết thúc.

Sau khi giai đoạn quá độ kết thúc, thị trường sẽ bắt đầu chuyển sang giai đoạn phân phối, sau đó giảm mạnh và bị tuyệt vọng (kế tiếp là 3 giai đoạn của một xu hướng giảm).

Cách xác định xu hướng bền vững và không bền vững

Không phải xu hướng nào trên thị trường cũng mang tính bền vững. Một vài xu hướng chỉ xuất hiện chớp nhoáng rồi sau đó lại phải nhường chỗ cho các xu hướng khác. Xác định tính bền vững và bền vững của một xu hướng rất cần thiết để giúp bạn xây dựng những chiến lược giao dịch đạt hiệu quả cao nhất.

Ví dụ như trong biểu đồ A, bạn sẽ thấy rằng mức giá có vẻ đang tăng liên tục, từ đó thiết lập lên nhiều đỉnh giá mới. Người ta sẽ coi đây là xu hướng mạnh tuy nhiên lại không mang tính bền vững.

Còn với biểu đồ B, giá không tăng liên tục nhưng mỗi khi giảm xuống thì ngay sau đó lại phục hồi nhanh chóng. Mặc dù quá trình tăng giá bị ngắt quãng nhưng xu hướng tăng này lại có tính bền vững hơn cả.

Tổng kết

Hy vọng rằng những chia sẻ trên từ Unica sẽ đem lại cho bạn những kiến thức cần thiết để có thể xác định xu hướng là gì cũng như cách để nhận định được những xu hướng quan trọng của thị trường trong lĩnh vực đầu tư. Cuối cùng là chúc cho các bạn thật thành công trong việc đầu tư sinh lời này nhé!

21/03/2022

3325 Lượt xem

Price action là gì? Price action từ cơ bản đến nâng cao

Trong đầu tư bạn sẽ bắt gặp rất nhiều phương pháp cần thiết để có thể định hướng đầu tư một cách hiệu quả và chính xác nhất. Trong đó thì không thể thiếu là Price action đây là một trong những phương pháp quan trọng và hữu ích cho nhiều người. Vậy cụ thể Price action là gì và cách sử dụng phương pháp này thế nào cùng Unica tìm hiểu xem nhé!

Price action trong chứng khoán

Phương pháp Price action là gì?

>>> Xem ngay: Breakout là gì? Dấu hiệu nhận biết Breakout trong chứng khoán

Phương pháp Price action là gì?

Price Action (hay PA) chính là phương pháp giao dịch theo hành động giá, nó được dùng để dự đoán hướng đi tiếp theo của thị trường chứng khoán thông qua các dữ liệu về giá cả.

Những nhà giao dịch chứng khoán theo phương pháp Price action này luôn tin rằng thị trường là hiệu quả và tất cả thông tin, tin tức trên thị trường dù tốt hay là xấu thì đều đã phản ánh hết vào đồ thị giá. Do vậy, giá cả là thông tin duy nhất mà họ cần.

Price action trong chứng khoán

Phương pháp giao dịch theo hành động giá (Price Action) còn được nhiều người biết đến là "phương pháp giao dịch trần trụi" (tiếng anh là: naked trading) vì việc giao dịch được thực hiện trên biểu đồ trần, chúng không có bất kỳ chỉ báo hay công cụ kỹ thuật nào để kết hợp và sử dụng.

Mô hình Price action từ cơ bản đến nâng cao

Đối với phương pháp giao dịch Price action, hiện nay có 4 mô hình được sử dụng nhiều nhất cụ thể:

- Mô hình Inside bar

- Mô hình Outside bar

- Mô hình Pin bar

- Mô hình Fakey bar

Mô hình Inside bar

Inside bar là một mô hình bao gồm từ 2 cây nến trở lên, với cây nến đầu tiên có độ dài (kể cả bóng nến) bao bọc hoàn toàn những cây nến phía sau. Cây nến đầu tiên được gọi là nến mẹ (hay Mother bar), các những cây nến sau chính là Inside bar.

Mô hình Inside bar cũng sẽ được chia làm 2 loại là:

- Mô hình Inside bar tăng: Gồm một cây nến lớn và cây nến giảm, cây nến nhỏ chính là cây nến tăng

- Mô hình Inside bar giảm: Trường hợp này cây nến lớn là cây nến tăng, còn cây nến nhỏ sẽ trở thành cây nến giảm

Mô hình Outside Bar

Ngược lại với mô hình Inside Bar, thì mô hình Outside bar có cây nến đằng sau thường dài hơn và bao trùm lên cây nến trước đó. Mô hình này được phân ra làm 2 loại là:

- Mô hình Outside bar tăng: Cây nến nhỏ chính là cây nến giảm và cây nến lớn là cây nến tăng

- Mô hình Outside bar giảm: Thì có cây nến nhỏ là cây nến tăng, còn cây nến lớn là cây nến giảm

Mô hình Pin bar

Pin bar là một mô hình mà có cây nến với thân rất ngắn và bóng nến rất dài đổ về một phía, phía còn lại rất ngắn hoặc thậm chí không có bóng nến. Pin bar gồm 2 loại:

- Pinbar tăng: Đuôi nến nằm dưới thân nến (màu sắc trên thân nến không quan trọng)

- Pinbar giảm: Với đặc điểm đuôi nến nằm trên thân nến (màu sắc thân nến cũng không quan trọng)

Khoá học online qua video về chủ đề chứng khoán sẽ giúp bạn nắm được tất tần tật những kiến thức cơ bản về thị trường chứng khoán. Nắm được các những công cụ để đánh giá, phân tích và đầu tư chứng khoán đem về lợi nhuận khủng. Ngoài những kiến thức căn bản, khoá học còn đi sâu vào phân tích các Case Study ở Việt Nam để giúp bạn tối ưu hóa được danh mục đầu tư, thời điểm vàng đầu tư,...

[course_id:1123,theme:course]

[course_id:1285,theme:course]

[course_id:1175,theme:course]

Ưu nhược điểm của phương pháp Price action

>>> Xem ngay: Chỉ số wacc là gì? Công thức tính wacc chính xác nhất

Ưu nhược điểm của phương pháp Price action

Ưu điểm của Price action là gì?

Mọi người đều biết Price action đã xuất hiện từ rất lâu, khoảng từ thời gian 250 - 300 năm về trước, thời điểm ông Steve Nison sáng tạo ra nến Nhật cũng là lúc Price action này bắt đầu được hình thành.

Trải qua quá trình hình thành và phát triển lâu đời như vậy, phương pháp này đã thu hút được rất nhiều sự quan tâm và tin dùng của các nhà giao dịch, ngoài ra cũng xây dựng được khối lượng tài liệu khổng lồ qua năm tháng.

Ngoài ra Price action là phương pháp dễ học vì khi giao dịch theo phương thức này, các bạn chỉ cần nhìn vào biểu đồ giá mà không cần quan tâm đến bất kỳ các công cụ chỉ báo nào. Đồ thị là thứ được cung cấp miễn phí trên hầu hết các phần mềm giao dịch và bạn có thể bắt tay vào học và thực hành bất kỳ lúc nào.

Price action giúp các giao dịch của bạn trở nên đơn giản hơn

Chúng ta vẫn luôn hướng tới sự phức tạp trong giao dịch vì cho rằng sử dụng phương pháp cầu kỳ, đa dạng thì mới có kết quả và có tính chuyên nghiệp, chính xác. Nhưng bạn nên hiểu rằng, đơn giản sẽ tượng trưng cho sự tinh tế và thuần túy nhất. Càng đơn giản bao nhiêu, thì chúng ta càng dễ đi sâu vào phân tích tâm lý thị trường bấy nhiêu.

Phản ánh nhanh chóng và kịp thời những biến động giá của thị trường

Những hành động giá có thể giúp các nhà đầu tư nắm bắt được cơ hội đón đầu một đợt sóng. Đây cũng là ưu điểm lớn nhất so với indicators vì cơ bản các chỉ báo sẽ luôn có độ trễ nhất định so với những biến động trên thị trường.

Price action là một phương pháp logic giúp các nhà đầu tư có thể dễ dàng xác định được điểm entry, dừng lệnh và take profit chính xác hơn. Qua đó cũng dự đoán được hướng đi dài hạn của các thị trường.

Nhược điểm

Price action mang tính chất chủ quan

Mỗi trader sẽ có cách xác định kháng cự, hỗ trợ khác nhau. Vì vậy trong giao dịch theo đồ thị, giá sẽ mang tính chất chủ quan nhiều hơn và bị phụ thuộc nhiều vào khả năng phân tích thị trường của mỗi người.

Khả năng xảy ra rủi ro là vấn đề không thể tránh khỏi

Các "cá mập" hoàn toàn có thể thao túng thị trường để tạo lập các mô hình giả khiến nhiều nhà đầu tư sập bẫy mà họ đã giăng ra.

Trong đầu tư thì tất cả chỉ là xác suất và không có một nhà đầu tư nào có thể dự đoán đúng 100% xu hướng của thị trường. Price action chỉ đơn giản là một phương pháp giúp đẩy nhanh quá trình đến với thành công của bạn chứ không phải là yếu tố quyết định tất cả sự thắng bại của bạn.

Vì vậy mà bên cạnh một phương pháp tốt, các nhà đầu tư cần phải quản lý vốn và rèn luyện tâm lý giao dịch thật tốt để có thể tăng khả năng chiến thắng thị trường.

Phương pháp giao dịch diễn biến giá

Price action được biết đến là mang lại rất nhiều lợi ích cho trader khi giao dịch. Nhưng không phải ai cũng có thể giao dịch thành công một cách nhanh chóng. Chính vì vậy mà dưới đây là một vài phương pháp giao dịch mà bạn có thể tham khảo.

Giao dịch theo những cú pullback

Hầu hết các phương pháp Price action theo xu hướng mà các nhà đầu tư sử dụng là chiến thuật Pullback. Nghĩa là nhà đầu tư sẽ dựa vào sự điều chỉnh giá đi ngược lại với xu hướng chủ đạo của thị trường và kiểm tra các vùng kháng cự hoặc hỗ trợ.

Giả sử giá trên thị trường đang trong xu hướng giảm và thị trường đã tạo thành khu vực hỗ trợ, khi giá phá vỡ được ngưỡng hỗ trợ đó và quay trở lại kiểm thử nó một lần nữa thì đây là thời điểm thích hợp để bạn có thể chọn lệnh sell. Khi đó các nhà đầu tư có thể xác định được tín hiệu vào lệnh một cách dễ dàng thông qua việc phân tích hành vi giá.

Giao dịch theo những chiến lược đảo chiều

Chiến lược đảo chiều này cũng là một trong những phương pháp giao dịch phổ biến mà nhiều nhà đầu tư ưa thích sử dụng. Phương pháp này sẽ yêu cầu các nhà giao dịch xác định được những vùng hỗ trợ và kháng cự mạnh mà thị trường khó có thể đạt được. Đây cũng là cơ hội để các trader tìm kiếm được lợi thế vào lệnh với mức giá tốt nhất.

So với giao dịch theo xu hướng, giao dịch đảo chiều được cho là chứa nhiều rủi ro hơn. Tuy nhiên, những trader mới giao dịch theo phương pháp này cũng không cần quá lo lắng, chỉ cần các bạn hiểu được luật chơi và tuân thủ nguyên tắc quan trọng này thì hoàn toàn có thể kiểm soát được rủi ro đúng với mục tiêu của mình.

Tổng kết

Những thông tin về Price action là gì mong rằng sẽ giúp các nhà đầu tư nắm thêm được một phương pháp đầu tư phù hợp cũng như giúp đem lại cơ hội thành công cao hơn cho mọi người. Unica rất vui mừng khi là một trong những địa chỉ uy tí0n mà mỗi nhà đầu tư mong muốn tìm hiểu kiến thức cho việc đầu tư của mình trở nên tốt hơn.

21/03/2022

1884 Lượt xem

Tìm hiểu các chỉ báo dao động phổ biến nhất hiện nay

Các chỉ báo dao động trên thị trường chứng khoán hiện nay đang rất phổ biến và được nhiều nhà đầu tư quan tâm. Vậy cụ thể những chỉ báo này có đặc điểm và vai trò cụ thể thế nào trong việc đầu tư thì mời các bạn cùng với Unica tìm hiểu cụ thể hơn ở bài viết dưới đây nhé!

Tổng quan về các chỉ báo dao động

>>> Xem ngay: Hướng dẫn cách xem vùng hỗ trợ và kháng cự trong chứng khoán

Tổng quan về các chỉ báo dao động

Chỉ báo dao động được hiểu là một công cụ phân tích kỹ thuật vô cùng phổ biến, có sẵn trên hầu hết các nền tảng giao dịch và được nhiều nhà giao dịch trên toàn thế giới sử dụng. Công cụ này được phát triển bởi George Lane, ông là một nhà phân tích kỹ thuật nổi tiếng, dựa trên tiền đề rằng trong quá trình tăng giá, giá thường có xu hướng đóng ở phần trên thân nến và ở phần dưới thân nến trong quá trình hạ giá. Ngoài ra chỉ báo dao động còn xác định mức giá đóng cửa xoay quanh phạm vi giá nhất định trong một khoảng thời gian đã chọn. Khi có xu hướng tăng, giá đóng thường nằm ở đỉnh một phạm vi cụ thể, ngược lại khi có xu hướng giảm, giá thường giảm xuống gần chạm đáy.

Chỉ báo dao động sẽ bao gồm hai đường cơ bản là: %K và %D. Các tín hiệu chính #được thiết lập sẽ sử dụng %D.

Một vài các chỉ báo dao động cơ bản

Khái niệm chỉ báo nhanh và chỉ báo chậm

Thông thường trong đầu tư sẽ có 2 loại chỉ báo chính đó là:

- Chỉ báo nhanh (tên tiếng anh: Leading indicator) là một loại chỉ báo dao động (hay Oscillator), dùng để đưa ra những tín hiệu trước khi xu hướng mới hoặc đảo chiều xảy ra

- Chỉ báo chậm (hoặc Lagging indicator) chính là chỉ báo động lượng (Momentum), để đưa ra một tín hiệu sau khi xu hướng đã có dấu hiệu bắt đầu

- Nếu trong trường hợp tất cả các chỉ báo nhanh luôn chính xác thì việc kiếm tiền từ đầu tư chứng khoán cũng sẽ trở nên dễ dàng hơn. Tuy nhiên, trên thực tế các chỉ báo nhanh thường đưa ra nhiều tín hiệu sai hơn

Ngược lại, thì các chỉ báo chậm chỉ đưa ra tín hiệu sau khi giá đã thay đổi rõ ràng đang hình thành một xu hướng mới. Nhược điểm duy nhất đó là bạn phải vào lệnh chậm hơn thị trường.

Thông thường thì mức tăng lớn nhất của một xu hướng sẽ xảy ra trong một vài cây nến đầu tiên, dó vậy mà bằng cách sử dụng một chỉ báo chậm, bạn sẽ có thể bị bỏ lỡ phần lớn lợi nhuận của mình trong đầu tư chứng khoán.

Tổng quan về chỉ báo dao động Stochastic

Chỉ báo Stochastic được hiểu là những đường chỉ sự dao động của giá dựa trên các cơ sở quan sát như sau:

- Khi giá tăng, thì giá đóng cửa có xu hướng tiến gần đến biên trên của một khung giá (hay là price range)

- Còn nếu trường hợp giá giảm thì giá đóng cửa có khuynh hướng tiến gần đến biên dưới của một khung giá

Mỗi chỉ báo Stochastic đều sử dụng hai đường, % K và %D. Có hai đường của Stochastic là: Slow Stochastic và Fast Stochastic. Sự khác biệt giữa hai đường này được thể hiện ở cách tính hai đường %K và %D. Đường Slow Stochastic thường chậm và nhẵn hơn so với đường Fast Stochastic.

Chinh phục thị trường đầu tư chứng khoán với số vốn ít bằng cách đăng ký học online ngay. Khoá học cung cấp cho bạn kiến thức về thị trường chứng khoán, góc nhìn mới về tài chính hay những kiến thức và phương pháp đầu tư cần thiết. Từ đó bạn sẽ nắm được cách thức, các bước tham gia vào thị trường và nắm bắt được cơ hội đầu tư với tỷ suất lợi nhuận cao.

[course_id:2255,theme:course]

[course_id:1208,theme:course]

[course_id:703,theme:course]

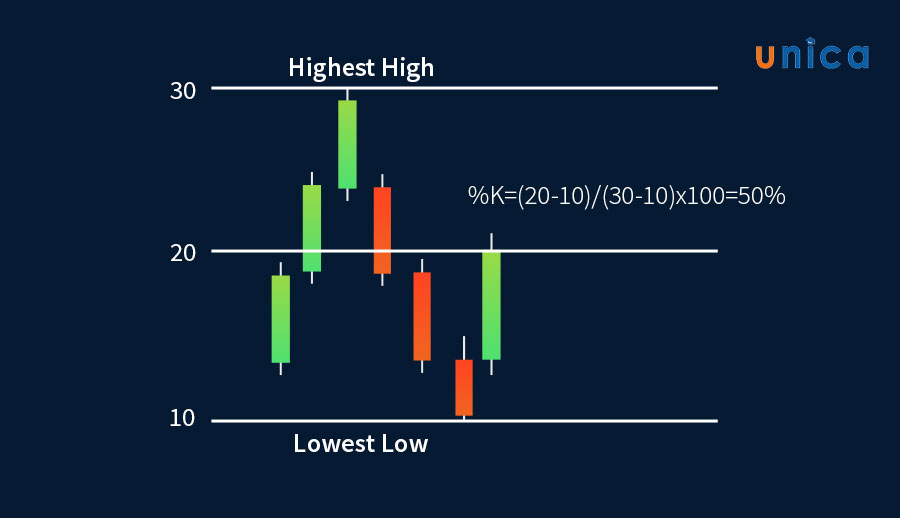

Công thức để tính chỉ báo dao động Stochastic

Để tính toán chính xác được chỉ báo Stochastic thì bạn chỉ cần áp dụng theo công thức dưới đây một cách đơn giản. Cụ thể là:

% K sẽ= 100 x [(Close – Lowest Low (n))/ (Highest High (n) – Lowest Low (n)]

% D được tính = 3 – Periods moving average of % K

n thì = Number of periods used in calculation

Ứng dụng của chỉ báo dao động Stochastic

Đầu tiên là nó chỉ ra tình trạng overbought hoặc oversold cụ thể

- Trên đường 80 - nghĩa là thị trường overbought

- Dưới đường 20 - được hiểu là thị trường oversold

Chỉ ra dấu hiệu mua hay bán trên thị trường

- %K và %D sẽ cắt xuống từ vùng trên 80 – cho thấy dấu hiệu bán

- %K và %D cắt lên từ vùng dưới 20 – thể hiện dấu hiệu mua

- %K và %D cắt lên từ vùng dưới 20 – thể hiện dấu hiệu mua

Thêm nữa có thể dựa vào chỉ báo dao động Stochastic để xác định dấu hiệu mua hoặc bán, cũng như tình trạng chung của thị trường.

Nếu chỉ báo dao động Stochastic nằm trên vùng 80 có nghĩa rằng thị trường đang ở trạng thái mua quá mức (overbought). Lúc này bạn chỉ đưa ra lệnh bán khi chỉ báo dao động Stochastic có dấu hiệu quay đầu, nghĩa là đường %K sẽ cắt cắt đường %D từ trên xuống dưới vùng 80, thông thường khi hai đường đưa ra dấu hiệu cắt nhau đó là dấu hiệu của thị trường đang bán ra.

Ngược lại nếu chỉ báo dao động Stochastic nằm ngưỡng dưới vùng 20 cho thấy thị trường đang ở trạng thái bán quá mức (oversold). Lúc này chỉ nên đưa ra lệnh mua khi chỉ báo dao động Stochastic có dấu hiệu quay đầu, nghĩa là đường %K cắt đường %D từ dưới lên trên ngưỡng vùng 20, thông thường khi hai đường đưa ra dấu hiệu cắt nhau đó là thị trường đang mua vào.

Chỉ báo dao động Stochastic được hiểu rằng là chỉ báo đi sau (dự báo biến động sau diễn biến thị trường), chỉ báo này chỉ áp dụng đúng đắn (hiệu quả) cho thị trường không có xu hướng rõ ràng. Nếu thị trường đang diễn ra theo một xu hướng thì dấu hiệu theo xu hướng thị trường sẽ đáng tin cậy hơn. Chỉ báo này không được sử dụng nhiều trong trường hợp thị trường đang trong tình trạng dao động tích lũy trong một biên độ hẹp vì thế hai đường %K và %D có thể cắt nhau nhiều lần và dấu hiệu đưa ra không rõ ràng.

Ngoài cách áp đặt vùng 20 và vùng 80 (hay oversold - overbought) còn có thể sử dụng những con số thông dụng sau đây: 75-25, 70-30 và 85-15 . Thường đối với thị trường giao dịch thì các số mặc định 5-5-5 được để nguyên, còn đối với thị trường giao ngay có thể dùng 5-3-3.

Ngoài ra cần kết hợp chỉ báo dao động Stochastic với các chỉ báo dao động khác và các chỉ báo xu hướng để có thể đưa ra chiến lược thích hợp với điểm vào hợp lý, các mức chốt lời cũng như chặn lỗ kỹ thuật.

Cách sử dụng chỉ báo động lượng để xác định xu hướng

>>> Xem ngay: Xu hướng là gì? Hướng dẫn cách xác định xu hướng đầu tư

Cách sử dụng chỉ báo động lượng để xác định xu hướng

Có thể nói việc nắm bắt được những thông tin về các chỉ báo dao động này có vai trò quan trọng trong việc dự đoán tình hình, xu hướng phát triển của thị trường. Đồng thời còn góp phần cải thiện khả năng đầu tư hiệu quả của nhiều nhà đầu tư, đặc biệt là những người mới tham gia vào thị trường chứng khoán.

Các chỉ báo dao động dùng để xác nhận xu hướng đó là MACD và MA. Mặc dù các chỉ báo này đươc phát hiện và xác nhận xu hướng có độ trễ, tuy nhiên thì nó thường khá chính xác.

Cũng giống như bộ chỉ báo dao động, các bộ chỉ báo động lượng sẽ đưa các tín hiệu sai nếu không có sự kết hợp đầy đủ của cả 2 chỉ báo động lượng.

Trên các biểu đồ ngày của GBP/USD, mọi người thướng sử dụng EMA10 (màu xanh), EMA20 (thể hiện màu đỏ) cùng với chỉ báo MACD.

Vào ngày 15 tháng 10, EMA10 đã cắt lên trên EMA20, đồng thời thể hiện xu hướng tăng. Tương tự như vậy, thì chỉ báo MACD đã cắt nhau đi lên và đưa ra tín hiệu BUY. Nếu bạn vào lệnh BUY, thì bạn sẽ thu được một khoản lợi nhuận tương đối lớn.

Cuối cùng cả hai đường trung bình động và MACD đều cho một vài tín hiệu SELL. Nếu bạn thực hiện giao dịch này, các lệnh SELL đó sẽ mang lại nguồn lợi nhuận khổng lồ.

Tổng kết

Mong rằng những chia sẻ này từ Unica sẽ giúp cho các nhà đầu tư có thêm những kiến thức về các chỉ báo dao động cần thiết để có thể dự đoán xu hướng biến động của thị trường một cách hiệu quả nhất. Từ đó giúp cho các nhà đầu tư có những quyết định đầu tư hợp lý và chính xác hơn đồng thời đem lại kết quả đầu tư đầu tư trong tương lai ổn định và phát triển hơn nữa. Cuối cùng là chúc cho các nhà đầu tư sẽ thành công hơn nữa trong lĩnh vực đầu tư chứng khoán này nhé!

18/03/2022

1898 Lượt xem

Tìm hiểu những nguyên tắc vàng trong đầu tư chứng khoán

Không phải ai cũng có thể thành công trong những lần đầu tham gia vào thị trường chứng khoán, đặc biệt là những bạn mới tìm hiểu về lĩnh vực này. Do đó mà việc tìm hiểu những kinh nghiệm, bí quyết đầu tư là điều rất quan trọng. Sau đây Unica sẽ giới thiệu cho bạn những nguyên tắc vàng trong đầu tư chứng khoán để giúp các nhà đầu tư thành công hơn nhé!

Tổng quan về đầu tư chứng khoán

Những nguyên tắc vàng trong đầu tư chứng khoán là gì?

>>> Xem ngay: Warren Buffett là ai? Những kinh nghiệm đầu tư của Warren Buffett

Nguyên tắc vàng trong đầu tư chứng khoán là gì?

Dưới đây là một vài nguyên tắc mà nhà đầu tư cần nắm được nếu muốn thành công trong quá trình đầu tư chứng khoán. Cụ thể đó là:

Quy tắc 1: Tránh tâm lý theo đám đông

Trong giai đoạn đầu của hành trình đầu tư, bạn sẽ thấy rằng rất dễ có xu hướng chịu áp lực giao dịch giống như hầu hết các nhà đầu tư khác. Ví dụ, bạn có thể có xu hướng mua cổ phiếu phổ biến trên thị trường hoặc bán cổ phiếu mà các nhà đầu tư khác có thể đang bán tháo. Đây được gọi là tâm lý bầy đàn, điều này có thể gây hại cho triển vọng giao dịch của bạn.

Để có thể vượt qua cám dỗ chạy theo đám đông, thì bạn hãy tự mình tiến hành nghiên cứu, tìm hiểu các quy tắc đầu tư cổ phiếu và tham khảo ý kiến của các chuyên gia, từ đó cái nhìn rõ ràng hơn về cách đầu tư tiền của mình vào thị trường tài chính.

Quy tắc 2: Suy nghĩ dài hạn

Một trong những nguyên tắc thiết yếu nhất của đầu tư cổ phiếu là suy nghĩ dài hạn. Nhiều nhà đầu tư thường tập trung vào việc kiếm lợi nhuận nhanh chóng trên thị trường chứng khoán. Nhược điểm của chiến lược này đó là nó thường thúc đẩy bạn đưa ra các quyết định hấp tấp và liều lĩnh mà có thể bạn không hiểu biết rõ ràng, tất cả với hy vọng thu được lợi nhuận lớn trong thời gian ngắn. Nhưng có câu nói: "dục tốc bất đạt", sự vội vàng trong những quyết định tài chính có thể khiến bạn phải chịu những khoản lỗ đáng kể.

Một cách tiếp cận tốt hơn đó là đầu tư dài hạn. Chuyển trọng tâm của bạn sang việc tạo ra lợi nhuận trong thời gian 5 đến 10 năm. Điều này có thể cải thiện cơ hội đầu tư cổ phiếu của bạn mang lại lợi nhuận cao hơn. Ngoài ra, nó cũng làm giảm khả năng đưa ra các quyết định thiếu hiểu biết do sợ hãi hoặc những thành kiến.

Quy tắc 3: Không sử dụng những suy đoán để đầu tư

Việc mua hoặc bán một cổ phiếu hoàn toàn chỉ dựa vào sự suy đoán có thể khiến các khoản đầu tư của bạn gặp nhiều rủi ro ở mức độ cao. Các lời khuyên dựa trên suy đoán về thời điểm thích hợp để mua cổ phiếu hoặc thời điểm thích hợp để thoát ra mà không dựa trên những nghiên cứu và dữ liệu rất có thể đều chỉ là phỏng đoán.

Như vậy hãy tự mình nghiên cứu và quan sát thật kỹ thị trường chứng khoán để hình thành chiến lược giao dịch của mình. Tìm kiếm các mẹo đầu tư và lời khuyên từ các chuyên gia tài chính dày dặn kinh nghiệm, đồng thời cập nhật tình hình kinh tế xã hội để hiểu biết thị trường tốt hơn. Những chiến lược này đều dựa trên thông tin và sự nghiên cứu vững chắc do đó rất đáng tin cậy và bổ ích dành cho tất cả mọi người.

Quy tắc 4: Đa dạng hóa các danh mục đầu tư

Đây là một trong lời khuyên đầu tư quan trọng và là mẹo đầu tư phổ biến nhất được cung cấp cho các nhà đầu tư có trình độ chuyên môn khác nhau. Tuy nhiên, chúng thường là những quy tắc khó tuân theo nhất. Điều này là do nếu một loại tài sản cụ thể hoạt động tốt ngay trong lần đầu tiên bạn đầu tư vào nó, bạn có thể thấy mình dựa vào khoản đầu tư đó rất nhiều. Nó có thể không khuyến khích bạn khám phá các lựa chọn đầu tư khác mặc dù khả năng sinh lợi nhiều hơn.

Mặc dù bạn tiếp tục đầu tư vào những cổ phiếu có thể mang lại lợi nhuận trong quá khứ có vẻ thuận tiện đến mức nào, nhưng điều quan trọng là bạn phải đa dạng hóa danh mục đầu tư của mình. Điều này sẽ giúp phân tán độ rủi ro của bạn qua các khoản đầu tư khác nhau và do vậy nó cũng cải thiện lợi nhuận của bạn trong một thời gian dài.

Quy tắc 5: Lập kế hoạch và bám sát vào nó

Kỷ luật là chìa khóa quan trọng dẫn đến thành công. Chính vì vậy, nếu bạn là nhà đầu tư mới hoặc nếu bạn đang tìm kiếm một vài bí quyết đầu tư để hợp lý hóa chiến lược của mình, thì lời khuyên tốt nhất là bạn nên bắt đầu với một kế hoạch tập trung vào các mục tiêu tài chính ngắn hạn và dài hạn của mình. Điều chỉnh chiến lược đầu tư phù hợp với mục tiêu tài chính có thể giúp bạn đầu tư một cách có kỷ luật hơn.

Hãy tập trung đầu tư một số tiền cụ thể vào mỗi tháng, thay vì rót vốn mỗi khi bạn muốn mua một cổ phiếu mới. Bằng cách này, bạn có thể cân bằng được danh mục đầu tư của mình với các khoản đầu tư rủi ro thấp khác mà không vượt quá ngân sách của bạn.

Trở thành chuyên gia hàng đầu trong lĩnh vực đầu tư chứng khoán bằng cách đăng ký học video ngay. Khoá học cung cấp cho bạn những kiến thức, kỹ năng và lưu ý cần thiết để thực hiện giao dịch chứng khoán thành công. Và chia sẻ cho bạn các công thức, kỹ thuật đầu tư chứng khoán tuyệt vời.

[course_id:2186,theme:course]

[course_id:1384,theme:course]

[course_id:1441,theme:course]

Một vài bí quyết trong đầu tư chứng khoán

>>> Xem ngay: Cách quản trị rủi ro trong đầu tư chứng khoán hiệu quả

Một vài bí quyết trong đầu tư chứng khoán

Chỉ đầu tư những gì mình có

Bạn chỉ nên đầu tư trên số tiền nhàn rỗi mà bạn đang sở hữu và bạn không cần nó trong một thời gian dài, ít nhất trong thời gian từ 3 - 4 tháng trở lên. Có nhiều người nông nổi vay mượn tiền để chơi chứng khoán, về mặt tâm lý thì họ đã tự đưa bản thân vào thế bất lợi, bắt buộc phải thắng lớn trong lần đầu để trả lại số tiền vay mượn, trạng thái này dẫn đến những hành động đầu tư thiếu thận trọng, càng thua càng muốn gỡ gạc, cay cú sát phạt lớn. Do vậy mà điều này sẽ rất nguy hiểm cho người mới tập tành chơi chứng khoán.

Chọn Broker - nhà môi giới

Nhà đầu tư cá nhân không thể mua chứng khoán trực tiếp ở thị trường chứng khoán mà phải qua trung gian. Trước đây, những công ty trung gian còn giới thiệu, mời chào cổ phiếu lẫn quỹ đầu tư của họ cho nên còn được gọi là những nhà môi giới. Còn hiện nay, với tình hình công nghệ truyền thông hiện đại, ai cũng có thể tự mình tìm những thông tin thị trường, mua bán như những người chuyên nghiệp, do vậy khái niệm môi giới mất dần ý nghĩa của nó.

Các công ty trung gian hiện nay đang cạnh tranh nhau ráo riết về giá cả và dịch vụ...Dù bạn đã có khoản tiền ở một công ty trung gian trên mạng, thi thoảng bạn cũng nên xem nó có công ty nào khác thích hợp hơn với bạn không. Không có trung gian chứng khoán nào thuận tiện cho người đầu tư cá nhân bằng các công ty trung gian trên mạng vì chi phí mua bán cổ phần thường thấp mà dịch vụ và những lợi ích của nó mang lại thì khá nhiều. Nhiều ngân hàng truyền thông phải tự mở chi nhánh trung gian trên mạng hoặc tìm cách mua lại những công ty trung gian độc lập vì họ phải chịu áp lực nặng nề. Sự lựa chọn các công ty trung gian này rất quan trọng, vì nó sẽ quyết định mức độ thành công của bạn.

Kinh nghiệm từ những thất bại của bản thân

Trí nhớ con người là có hạn, chúng ta chỉ nên ghi lại những thành công và thất bại để làm kinh nghiệm. Khi mua một cổ phần thì bạn nên ghi rõ với tối đa chi tiết như lý do tại sao mua, xu hướng thị trường thế nào, những tin tức liên quan đến cổ phần, stop loss và sell limit… Khi bạn bán ra thì bạn cũng ghi rõ tất cả thông tin chi tiết và rút ra kết luận, kinh nghiệm… Không có kinh nghiệm nào tốt hơn bằng việc bạn nhớ lâu bài học được rút ra từ những thất bại của bản nhân mình.

Tổng kết

Mong rằng những nguyên tắc vàng trong đầu tư chứng khoán mà Unica chia sẻ cho bạn sẽ giúp cho mọi người phần nào có thêm bí quyết đầu tư hiệu quả và thành công hơn trong tương lai. Chúc cho mọi người thật thành công trong lĩnh vực đầu tư chứng khoán này nhé!

18/03/2022

2375 Lượt xem

Cách quản trị rủi ro trong đầu tư chứng khoán hiệu quả

Nhà đầu tư nào khi tham gia vào thị trường chứng khoán thì cũng cần phải biết cách quản trị rủi ro trong đầu tư chứng khoán để có thể tránh được những sai lầm mất tiền trong đầu tư. Vì ngoài việc đem lại lợi nhuận cho mọi người thì chắc chắn nó sẽ đi kèm với rủi ro nhất định. Sau đây Unica sẽ giới thiệu cho bạn kỹ hơn ở bài viết này nhé!

Quản trị rủi ro trong đầu tư chứng khoán là gì?

>>> Xem ngay: Tìm hiểu những nguyên tắc vàng trong đầu tư chứng khoán

Quản trị rủi ro trong đầu tư chứng khoán là gì?

Khái niệm

Đầu tư chứng khoán là một trong những hình thức kinh doanh có rủi ro. Chính vì vậy mà khi tham gia đầu tư trực tiếp vào thị trường chứng khoán cũng như khi đầu tư thông qua các quỹ, thì nhà đầu tư cần tìm hiểu trước và có những chiến lược quản trị rủi ro phù hợp nhất.

Phân loại rủi ro phổ biến trong đầu tư chứng khoán đó là:

- Rủi ro hệ thống: Hay còn được gọi là rủi ro thị trường – đây là một trong những rủi ro có thể ảnh hưởng đến toàn bộ thị trường nói chung

- Rủi ro cụ thể hay còn gọi là rủi ro phi hệ thống, thường sẽ xảy ra ở từng trường hợp đầu tư riêng lẻ, ảnh hưởng rất lớn tới khoản đầu tư đó, đồng thời không có tính chất bao trùm cả thị trường

Quản trị rủi ro trong đầu tư chứng khoán là gì?

Quản trị rủi ro (tên tiếng Anh: Risk management) là quá trình nhận dạng, phân tích, đo lường và đánh giá rủi ro, để từ đó có thể tìm ra các biện pháp kiểm soát, khắc phục các hậu quả của rủi ro đối với hoạt động kinh doanh nhằm sử dụng tối đa các nguồn lực.

Rủi ro có thể xảy ra đối với danh mục đầu tư và tài khoản giao dịch bao gồm sự đảo chiều mạnh mẽ trong xu hướng, chênh lệch giá, sự kiện chính trị, sụp đổ thị trường, phá sản, rủi ro tiền tệ, báo cáo thu nhập, báo cáo của chính phủ, lạm phát và các chính sách tiền tệ.

Ngoài ra nhà đầu tư cần có một quy trình quản trị rủi ro cho riêng mình nhằm xác định, điều chỉnh và quản lý tất cả các rủi ro tiềm ẩn mà tài khoản phải đối mặt để những tổn thất được giảm thiểu ở mức tối đa.

Chinh phục thị trường đầu tư chứng khoán với số vốn ít bằng cách đăng ký học online ngay. Khoá học cung cấp cho bạn kiến thức về thị trường chứng khoán, góc nhìn mới về tài chính hay những kiến thức và phương pháp đầu tư cần thiết. Từ đó bạn sẽ nắm được cách thức, các bước tham gia vào thị trường và nắm bắt được cơ hội đầu tư với tỷ suất lợi nhuận cao.

[course_id:2255,theme:course]

[course_id:1208,theme:course]

[course_id:703,theme:course]

Nguyên nhân dẫn đến rủi ro trong đầu tư chứng khoán

>>> Xem ngay: Hướng dẫn cách đọc bảng giá chứng khoán chính xác nhất

Nguyên nhân dẫn đến rủi ro trong chứng khoán

Rủi ro từ các nhà đầu tư hoặc đơn vị phụ trách đầu tư

Trong hoạt động đầu tư cần nguồn lực và thời gian nghiên cứu doanh nghiệp một cách thấu đáo, kỹ lưỡng và toàn diện. Nhưng nhà đầu tư hoặc các đơn vị phụ trách đầu tư không đủ khả năng tiến hành toàn bộ các công việc như vậy với hàng ngàn doanh nghiệp khác nhau. Khiến cho sự thấu hiểu về doanh nghiệp còn bị hạn chế, sai lệch, không đủ thông tin và thiếu chính xác trước khi ra các quyết định đầu tư.

Không chỉ vậy mà nhiều nhà đầu tư còn không bỏ thời gian nghiên cứu tìm hiểu về doanh nghiệp mình bỏ vốn. Họ không hiểu được doanh nghiệp kinh doanh lĩnh vực gì, tình hình tài chính thế nào, lãnh đạo là ai. Mà họ dành thời gian vào việc dùng các công cụ thần bí để dự đoán xem: hàng trăm nghìn nhà đầu tư khác ngày mai sẽ mua hay bán cổ phiếu nào, thị trường sẽ tăng hay giảm…

Đây là những rủi ro dễ gặp phải. Không chỉ đối với các cá nhân mà cả đối với các công ty, quỹ đầu tư lớn và uy tín khác.

Ngoài ra, rủi ro còn có thể đến từ các khâu khác trong quy trình đầu tư. Như là: lựa chọn thời điểm mua bán, quản lý danh mục đầu tư không hợp lý.

Tâm lý của nhà đầu tư

Thêm một nguyên nhân nữa là do tâm lý của các nhà đầu tư. Nhiều nhà đầu tư mới bước vào thị trường chứng khoán và họ bị thua lỗ liên tục nên họ luôn trong tình trạng lo sợ mất tiền. Nên rất dễ bị lôi kéo bởi đám đông và có thể đưa ra những quyết định sai lầm trong đầu tư.

Khi chưa có những hiểu biết thấu đáo về các doanh nghiệp, nhà đầu tư có thể lựa chọn những doanh nghiệp xấu để đầu tư. Hoặc lựa chọn những doanh nghiệp làm ăn chỉ có hòa với lỗ, không thấy lãi đâu khiến cho giá của cổ phiếu không tăng mà còn bị giảm. Cổ tức của nhà đầu tư nhận được cũng chả đáng bao nhiêu. Trong trường hợp này thì việc đem tiền đi đầu tư cổ phiếu sẽ thua kém hơn so với các kênh đầu tư khác.

Một vài phương pháp quản trị rủi ro trong đầu tư chứng khoán

Xác định khẩu vị rủi ro

Rủi ro và lợi nhuận thường sẽ tỷ lệ thuận với nhau, nhà đầu tư phải chấp nhận rủi ro lớn khi đầu tư vào các công ty start up, cổ phiếu small caps càng có khả năng thu được lợi nhuận lớn. Việc xác định được khẩu vị rủi ro của mỗi nhà đầu tư sẽ tác động tới quá trình lựa chọn cổ phiếu để đầu tư.

Nghiên cứu kỹ số cổ phiếu trước khi đầu tư

Các nhà đầu tư thận trọng thường không thực hiện đầu tư mà không có những nghiên cứu trước hoặc chứng minh được lý do tại sao cổ phiếu lại hấp dẫn để mua. Các nhà đầu tư có thể tham khảo các phương pháp đầu tư có giá trị từ Waren Buffett hoặc phương pháp lựa chọn cổ phiếu Canslim để tìm ra cổ phiếu tốt trước khi tham gia đầu tư.

Theo dõi sát sao các khoản đầu tư của mình

Thị trường chứng khoán tại Việt Nam không chỉ chịu tác động từ các thông tin từ tình hình kinh tế vĩ mô mà còn bị ảnh hưởng bởi nhiều tin tức của nền kinh tế thế giới.

Thị trường tài chính và các công ty luôn luôn thay đổi hàng ngày, hàng tuần, chính vì vậy nhà đầu tư cần theo dõi những biến động về hoạt động kinh doanh và thị trường.

Việc theo dõi những tin tức này sẽ giúp nhà đầu tư đưa ra được những điều chỉnh về danh mục đầu tư một cách kịp thời, tránh bị thua lỗ hay sẽ hưởng lợi từ các thông tin trên.

Đa dạng hóa các danh mục

Đa dạng hóa danh mục đầu tư sẽ giúp hạn chế được nhiều tác động của một cổ phiếu lên toàn bộ danh mục.

Nếu một cổ phiếu chiếm tới 80% danh mục và cổ phiếu đó giảm 30% thì tổng tài sản của nhà đầu tư sẽ bị mất đi gần một phần tư và khi đó nhà đầu tư đó sẽ cần phải có mức lãi là 33% để gỡ lại khoản lỗ 25% trước đó. Tuy nhiên, nếu cổ phiếu này chỉ chiếm 15% danh mục, khoản thua lỗ sẽ chỉ xấp xỉ 5% và đồng thời các cổ phiếu khác cũng có thể sinh lời làm giảm tác động thực tế của cổ phiếu này lên các danh mục đầu tư.

Đa dạng hóa danh mục không có nghĩa là loại bỏ hoàn toàn rủi ro, thay vào đó, đa dạng hóa sẽ giúp làm giảm thiểu một phần rủi ro cá biệt của từng cổ phiếu và đưa danh mục về mức rủi ro tương đương với rủi ro trên hệ thống.

Đầu tư có kỷ luật

Đưa ra quyết định theo các nguyên tắc đặt ra trước còn giúp nhà đầu tư hạn chế được các khoản thua lỗ lớn và giúp có một định hướng rõ ràng trong đầu tư.

Khi quyết định lựa chọn mua cổ phiếu dựa trên các tiêu chí kỹ thuật, nhà đầu tư cũng nên bán đi các cổ phiếu hoặc hạ tỷ trọng khi các tiêu chí đó bị vi phạm thay vì việc chần chừ hành động và ngồi đợi các cổ phiếu đó quay trở lại mức giá vốn, vì trên thực tế nhiều cổ phiếu không thể quay trở về mức giá ban đầu hoặc cũng mất nhiều năm để trở về.

Việc bán ra khi các khoản thua lỗ còn nhỏ giúp bảo toàn vốn để tìm kiếm các cơ hội đầ tư khác.

Tổng kết

Qua những chia sẻ trên Unica hy vọng rằng đã cung cấp kiến thức cần thiết về quản trị rủi ro trong đầu tư chứng khoán cho mọi người nắm rõ hơn. Từ đó có thể tìm kiếm những phương pháp giảm thiểu rủi ro một cách hiệu quả trong quá trình đầu tư chứng khoán nhé!

18/03/2022

2154 Lượt xem

Dòng tiền thông minh là gì? Bí quyết đầu tư hiệu quả

Để có thể thành công trong lĩnh vực đầu tư thì mọi người phải biết cách quản lý được dòng tiền của mình một cách hợp lý nhất. Ngoài ra thì dòng tiền cũng sẽ ảnh hưởng đến sự tồn tại và phát triển của một doanh nghiệp. Vậy dòng tiền thông minh là gì và cách quản lý chính xác thế nào thì sẽ được Unica giải đáp chi tiết trong bài viết dưới đây nhé!

Tổng quan về dòng tiền thông minh

>>> Xem ngay: Xu hướng là gì? Hướng dẫn cách xác định xu hướng đầu tư

Tổng quan về dòng tiền thông minh

Dòng tiền thông minh là gì?

Dòng tiền thông minh thường được các chuyên gia kinh tế xem nó tương tự như một chiếc xe lửa chỉ biết chạy đến điểm đích và dễ hiểu hơn đó là một dòng tiền thông minh chỉ biết chạy vào những khu vực nào có khả năng sinh lợi nhuận cao, hoặc có thể hiểu là nơi nào có lợi nhuận cao thì nơi đó sẽ xuất hiện dòng tiền thông minh.

Thông thường khi các công ty kinh doanh đặt ra mục tiêu cho chính họ đó là tạo ra một dòng tiền thông minh dương hay đơn giản là hy vọng sẽ thu về tiền vào nhiều hơn so với dòng tiền ra, nên bắt buộc nhà kinh doanh phải có một chiến lược quản lý dòng tiền thông minh và hiệu quả nhất.

Chỉ báo dòng tiền thông minh là gì?

Chỉ báo dòng tiền hay có tên tiếng anh: Money Flow Index là sự kết hợp giữa giá và khối lượng giao dịch. Từ đó bạn có thể tìm ra điều kiện của vùng quá mua hoặc quá bán của một sản phẩm tài chính trên thị trường đầu tư.

Ngoài ra chỉ báo dòng tiền thông minh còn cho bạn biết thời điểm giá sẽ phân kỳ. Dựa vào đó, bạn có thể xác định được xu hướng của giá.

Nhiều nhà đầu tư còn có cách gọi khác về dòng tiền thông minh, họ gọi nó là chỉ báo RSI trọng khối. Bởi vì, chỉ báo dòng tiền dựa trên cả giá và khối lượng, còn RSI thì chỉ dựa vào mức giá.

Công thức tính chỉ báo dòng tiền thông minh đó là:

Money Flow Index sẽ = 100 – (100/ (1 + Tỉ lệ dòng tiền))

Trong đó:

- Tỷ lệ dòng tiền được tính = Dòng tiền âm trong vòng 14 kỳ/ Dòng tiền dương trong 14 kỳ

- Dòng tiền thô sẽ = Giá bình thường x Khối lượng giao dịch

- Giá bình thường = (Giá đỉnh + Giá đáy + Giá đóng cửa) / 3

Ngoài ra, thì khi giá có xu hướng tăng giữa hai thời kỳ cũng có nghĩa là dòng tiền thô trong giai đoạn kế tiếp sẽ có giá trị dương và ngược lại, khi giá có xu hướng giảm thì có nghĩa là dòng tiền trong giai đoạn này sẽ mang giá trị âm.

Để trở thành nhà đầu tư chứng khoán thông minh là điều không hề đơn giản, nó đòi hỏi bạn cần rất nhiều kỹ năng và có phương pháp phân tích chuẩn xác. Đăng ký khoá học online chứng khoán trên Unica để học đầu tư chứng khoán theo phương pháp phân tích kỹ thuật và có thêm bí quyết kinh nghiệm đầu tư chứng khoán thành công.

[course_id:559,theme:course]

[course_id:560,theme:course]

[course_id:641,theme:course]

Cách quản lý dòng tiền thông minh trong chứng khoán

Đo lường dự báo dòng tiền

Việc đầu tiên của một nhà quản lý dòng tiền đó là phải có kế hoạch cho dòng tiền thông minh của mình bởi vì dòng tiền thông minh sẽ cho bạn biết những vấn đề bạn thường gặp phải trước khi nó ập đến. Chính vì vậy việc lập kế hoạch không bao giờ là thừa thãi, nó sẽ cho bạn thấy được những yếu tố như lịch sử thanh toán của khách hàng, những khoản nợ hay cả những giả định mà bạn có thể đặt ra.

Ngoài ra bạn cần phải dự đoán những khoản tiền mà bạn cần chi tiêu, thời gian bạn sẽ sử dụng nó và bạn chi tiêu nó vào việc gì.

Tất nhiên là việc lập kế hoạch cho dòng tiền thông minh của bạn sẽ không hề dễ dàng và nó đòi hỏi bạn phải cần rất nhiều kỹ năng từ người quản lý dòng tiền. Tuy nhiên nó lại là việc làm vô cùng quan trọng và đồng nghĩa với việc bạn cần lập kế hoạch kinh doanh cho tương lai.

Dự đoán dòng tiền chi ra

Là một nhà quản trị tài chính của doanh nghiệp bạn cần phải biết như thế nào là chi tiêu hợp lý, luôn luôn phải kiểm tra những khoản chi của mình xem có vượt mức hay sai sót gì hay không để có thể đưa ra các phương án xử lý nhanh. Ngoài ra bạn có thể áp dụng một số cách quản lý dòng tiền cụ thể là:

- Đầu tiên là không nên thanh toán nợ sớm mà hãy tận dụng nó

- Nếu muốn trì hoãn nợ thì bạn phải có mối quan hệ tốt đẹp và đồng thời xây dựng được lòng tin với các đối tác

- Nên để tâm nhiều hơn vào các điều khoản thay vì tập trung vào việc soi giá

Dự báo dòng tiền vào

So với việc dự báo dòng tiền ra thì dự báo dòng tiền vào cũng có vai trò quan trọng không kém. Thêm nữa bất kỳ doanh nghiệp nào cũng muốn dòng tiền vào của mình phải luôn dương và lớn hơn dòng tiền ra. Dưới đây là một vài cách để nhà quản trị có thể dự báo được dòng tiền vào hiệu quả:

- Tìm cách xử lý toàn bộ hàng lỗi và hàng tồn kho

- Luôn yêu cầu khách hàng phải thanh toán trước khi đơn hàng được thực hiện

- Triển khai chính sách giảm giá cho khách hàng khi họ chi trả sớm hơn

- Thường xuyên theo dõi những khoản phải thu để đảm bảo rằng khách hàng không trả chậm

- Nên xây dựng chính sách tiền mặt để không phải hợp tác với những khách hàng trả chậm này

Phương pháp nhận diện dòng tiền thông minh

>>> Xem ngay: Giá trần là gì? Giá trần có vai trò thế nào trong đầu tư?

Phương pháp nhận diện dòng tiền thông minh

Thông thường mọi người sẽ sử dụng chỉ báo dòng tiền thông minh để nhận diện dòng tiền này. Và dấu hiệu nhận biết rõ nhất chính là khi có sự phân kỳ xảy ra. Phân kỳ là hiện tượng mà khi dao động có sự chuyển động ngược hướng với giá. Đây được xem là tín hiệu về một sự đảo chiều tiềm năng của các loại giá trong tương lai.

Ví dụ: Khi ta thấy chỉ báo dòng tiền đang ở mức rất cao nhưng lại có xu hướng giảm dưới 80, trong khi chứng khoán vẫn tiếp tục tăng thì đây là tín hiệu đảo chiều về phía giảm. Và ngược lại, nếu chỉ báo dòng tiền đang tăng hơn 20 nhưng chứng khoán vẫn đang có dấu hiệu dư bán thì đây là tín hiệu tăng giá mà nhà đầu tư có thể nhảy vào để tham gia đầu tư.

Các nhà đầu tư có thể theo dõi phân kỳ ở những quy mô lớn hơn bằng cách dùng nhiều sóng trong giá và chỉ báo dòng tiền thông minh.

Ví dụ như: Một cổ phiếu đã đạt đỉnh 10 đồng nhưng bị tụt giá 8 đồng và sau đó tăng lên 12 đồng, lúc này giá đã đạt 2 mức cao liên tiếp là 10 và 12 đồng. Nhưng chỉ báo dòng tiền không tạo ra được mức cao hơn hoặc thấp hơn khi giá đạt 12 đồng thì đây sẽ là dự báo cho một sự sụt giảm đáng báo động trong tương lai.

Lưu ý rằng: Nếu mức quá mua và quá bán được dùng kết hợp với chỉ báo này để thể hiện các cơ hội giao dịch có thể xảy ra. Thì mức di chuyển dưới 10 và trên 90 có rất ít khả năng xảy ra. Chính vì vậy nhà đầu tư chứng khoán có thể quan sát chỉ báo di chuyển trên 10 để có thể phân tích thực hiện một cuộc giao dịch mua dài và dưới 90 để thực hiện cuộc giao dịch ngắn hạn hơn.

Ngoài ra các động thái khác ra khỏi vùng quá mua và quá bán cũng là những thông tin hữu ích cho nhà đầu tư.

Ví dụ: Khi chứng khoán đang có xu hướng tăng, việc chỉ báo dưới 20 (hoặc thậm chí là 30) và sau đó tăng trở lại thì thể hiện rằng có một đợt giảm giá đã kết thúc và xu hướng tăng giá đang bắt đầu trở lại. Hoặc một đợt phục hồi ngắn hạn có thể đẩy chí báo lên đến mức 70 – 80, nhưng lại giảm ngay sau đó thì đây có thể là thời điểm để tham gia giao dịch ngắn hạn, chuẩn bị cho đợt giảm giá tiếp theo.

Tổng kết

Unica mong rằng những chia sẻ về dòng tiền thông minh là gì sẽ là những kiến thức bổ ích giúp cho các nhà đầu tư có thể tự tin trong việc ra quyết định đầu tư của mình. Ngoài ra nếu mọi người có thể kiếm soát được dòng tiền thông minh và thu được nhiều lợi nhuận sinh lời trong tương lai hãy nhanh tay đăng ký các khoá học chứng khoán trên Unica. Cuối cùng là chúc cho các bạn thật thành công trong lĩnh vực tham gia đầu tư chứng khoán này nhé!

17/03/2022

3329 Lượt xem

Tổng hợp những kiến thức về lý thuyết hộp Darvas

Lý thuyết hộp Darvas là một trong những khái niệm có thể mới đối với nhiều người. Đây được coi là một trong những chiến lược giao dịch quan trọng và mang lại nhiều lợi ích cho các nhà đầu tư. Vậy cụ thể lý thuyết này thế nào thì mời các bạn cùng Unica tìm hiểu kỹ hơn ở bài viết này ngay nhé!

Lý thuyết hộp Darvas là gì?

>>> Xem ngay: Ros là gì? Hướng dẫn cách tính chỉ số Ros chính xác nhất

Lý thuyết hộp Darvas là gì?

Khái niệm chung

Lý thuyết hộp Darvas (có tên tiếng anh: Darvas Box Theory) là một hệ thống, chiến lược giao dịch được phát triển bởi Nicolas Darvas nhằm mục tiêu vào các cổ phiếu có giá trị và khối lượng ở mức cao làm các chỉ số chính.

Lý thuyết chiếc hộp này sẽ liên quan đến việc mua cổ phiếu đang giao dịch ở mức giá cao mới và vẽ một hộp xung quanh mức cao và thấp gần đây của giá để thiết lập điểm vào và điểm ra cho các lệnh cắt lỗ.

Hộp Darvas được coi là một trong những chiến lược giao dịch theo xu hướng và động lực của các cổ phiếu. Mô hình hộp Darvas thường được hiển thị bằng các hình hộp chữ nhật được vẽ xung quanh các mức cao và thấp theo mốc thời gian nhất định.

Nguồn gốc của lý thuyết hộp Darvas

Nicolas Darvas đã hạy trốn khỏi quê hương Hungary của mình trước Đức Quốc xã vào những năm 1930. Cuối cùng, thì anh ấy đoàn tụ với em gái của mình, ngay sau đó, sau Thế chiến thứ hai, họ bắt đầu khiêu vũ chuyên nghiệp ở châu Âu. Đến cuối những năm 1950, Nicolas Darvas là một nửa của đội khiêu vũ được trả lương cao nhất trong lĩnh vực kinh doanh chương trình biểu diễn. Anh ấy tham gia ở giữa chuyến lưu diễn vòng quanh thế giới, khiêu vũ trước đám đông cháy vé.

Trong khi đi du lịch với tư cách là một vũ công, Darvas đã có được các bản sao của The Wall Street Journal và Barron’s, nhưng ông chỉ sử dụng giá cổ phiếu đã niêm yết để xác định các khoản đầu tư của mình. Bằng cách vẽ ra các ô và tuân theo các quy tắc giao dịch nghiêm ngặt, Darvas đã biến khoản đầu tư từ 10.000 đô la thành 2 triệu đô la trong khoảng thời gian là 18 tháng. Thành công của ông đã khiến ông viết cuốn sách: How I Made 2,000,000 USD trên Thị trường Chứng khoán vào năm 1960, phổ biến nhất đó là lý thuyết chiếc hộp Darvas.

Đặc điểm của lý thuyết hộp Darvas?

Hộp Darvas chính là một loại chiến lược động lượng. Nó được sử dụng lý thuyết xung lượng thị trường cùng với các phân tích kỹ thuật để xác định thời điểm tham gia và thoát khỏi thị trường.

Ngoài ra đây là một chỉ báo khá đơn giản được tạo ra bằng cách vẽ một đường dọc theo mức thấp và mức cao. Khi bạn cập nhật mức cao và mức thấp theo thời gian, thì bạn sẽ thấy các hộp tăng hoặc hộp giảm. Lý thuyết hộp của Darvas được đề xuất chỉ giao dịch các hộp tăng và sử dụng mức cao của các hộp bị phá vỡ để cập nhật các lệnh cắt lỗ.

Mặc dù chủ yếu nó là một chiến lược kỹ thuật, nhưng lý thuyết hộp từ ban đầu đã được kết hợp với một số phân tích cơ bản để xác định các loại cổ phiếu cần nhắm mục tiêu. Darvas luôn cho rằng phương pháp của ông có hiệu quả tốt nhất khi được áp dụng cho các ngành có tiềm năng lớn nhất để kích thích các nhà đầu tư và người tiêu dùng bằng các sản phẩm mang tính cách mạng khác nhau. Ông cũng ưa thích các công ty đã cho thấy thu nhập cao theo thời gian, đặc biệt nếu thị trường nói chung không ổn định.

Trở thành nhà đầu tư chứng khoán thành công từ con số 0 bằng cách đăng ký học online ngay. Khoá học với giảng viên là những chuyên gia nghiên cứu hàng đầu trong lĩnh vực chứng khoán sẽ giúp bạn có cái nhìn bao quát về hoạt động của thị trường chứng khoán. Đồng thời, chia sẻ cho bạn bí quyết đầu tư chứng khoán giúp bạn trở thành nhà đầu tư chuyên nghiệp

[course_id:608,theme:course]

[course_id:1240,theme:course]

[course_id:1310,theme:course]

Quy tắc hộp Darvas

Các quy tắc trong phương pháp chiếc hộp Darvas này khá đơn giản. Nicolas Darvas đã nêu ra khá chi tiết trong cuốn sách "Tôi đã kiếm 2 triệu đô la từ thị trường chứng khoán như thế nào?". Những kiến thức mà Nicolas Darvas đã đưa ra trong cuốn sách này đều là những kiến thức hấp dẫn và đáng để bạn phải dành thời gian ra để tìm hiểu, nghiên cứu nó.

Lý thuyết hộp này bao gồm các quy tắc sau đây:

– Bao gồm cổ phiếu đang đạt mức cao mới trong thời gian 52 tuần

– Sau khi thiết lập mức cao nhất, giá ở trong ba ngày liên tiếp và không vượt qua mức này

– Mức cao mới sẽ trở thành đỉnh hộp và điểm phá vỡ dẫn tới mức cao mới sẽ trở thành mức thấp nhất của hộp

– Tiếp theo là việc đặt lệnh bán tại mức thấp nhất của hộp nếu mức giá đó bị vi phạm quy tắc

– Ngoài ra sẽ được thêm vào vị thế khi nó di chuyển tới mỗi hộp mới

Các bước giao dịch của lý thuyết hộp Darvas

>>> Xem ngay: Lý thuyết Dow là gì? Những nguyên lý cơ bản trong đầu tư

Các bước giao dịch của lý thuyết hộp Darvas

Quy trình giao dịch theo Lý thuyết Hộp này có thể được chia thành 3 bước quan trọng cụ thể:

Bước 1: Lựa chọn cổ phiếu

Tác giả của nó, ông Nicolas Darvas đã phát minh ra lý thuyết này từ thị trường chứng khoán và ông cũng chỉ sử dụng nó để đầu tư vào cổ phiếu, chính vì vậy mà việc lựa chọn cổ phiếu tất nhiên sẽ trở thành một khâu vô cùng quan trọng khi giao dịch với Darvas Box.

Nguyên tắc lựa chọn cổ phiếu của Darvas hoàn toàn dựa theo phương pháp kỹ thuật, chỉ tập trung vào 2 yếu tố đó là: giá cả và khối lượng. Ông lựa chọn những cổ phiếu có giá trị đang tăng và khối lượng cũng tăng lên theo xu hướng của giá mà hoàn toàn không quan tâm đến những lý do của việc tăng giá này vì ông cho rằng tất cả những nguyên nhân sâu xa đó đều sẽ được thể hiện trong việc tăng giá và khối lượng, do đó chỉ cần nhìn thấy những sự tăng lên đó thì ông sẽ mua ngay mà không cần biết tại sao chúng lại tăng.

Tuy nhiên thì điều quan trọng ở đây là làm sao để phát hiện ra một cổ phiếu đang tăng giá hay nói cách khác là cổ phiếu đang trong một xu hướng tăng?

Nguyên tắc lựa chọn cổ phiếu của Darvas dựa trên 2 điều kiện đó là:

- Điều kiện cần: Khi đó một cổ phiếu bình thường không có quá nhiều biến động bỗng nhiên có sự biến động mạnh thì đó được xem là một sự biến động bất thường

- Điều kiện đủ: Còn nếu cổ phiếu đó có sự gia tăng về giá cảvà khối lượng thì đó là cổ phiếu tốt đáng để mua vào

Giải thích cho nguyên tắc này, Darvas cho rằng sự bất thường trong chuyển động của giá có thể do một vài bộ phận nhà đầu tư nắm được những thông tin tốt, nếu mua vào cổ phiếu đó, các bạn sẽ cùng chung con thuyền với họ và sẽ không sợ họ sẽ nuốt chửng mình.

Bước 2: Xây dựng hộp Darvas

Khi giá tăng lên mạnh và bắt đầu có những đợt điều chỉnh giảm rồi dao động lên xuống trong một phạm vi nhất định thì ông bắt đầu tiến hành vẽ hộp Darvas. Cạnh trên hay giới hạn trên của chiếc hộp sẽ đi qua mức giá cao nhất trong phạm vi dao động của giá, còn cạnh dưới hay giới hạn dưới của chiếc hộp thì sẽ đi qua mức giá thấp nhất trong phạm vi dao động đó. Như vậy các mức giá cao nhất và thấp nhất này không bị phá vỡ ít nhất là trong 3 ngày liên tiếp. Cạnh trên đóng vai trò như một ngưỡng kháng cự và ngược lại cạnh dưới coi là một ngưỡng hỗ trợ.

Phụ thuộc vào mỗi cổ phiếu mà kích thước và thời gian dao động trong phạm vi của chiếc hộp Darvas này sẽ khác nhau. Có cổ phiếu chỉ mất vài giờ để chuyển sang chiếc hộp khác nhưng cũng có những cổ phiếu phải mất đến vài ngày. Cũng có những cổ phiếu dao động trong những chiếc hộp rất hẹp và ngược lại có cổ phiếu dao động với biên độ lớn, làm cho kích thước hộp tăng lên nhiều lần.

Tổng kết

Lý thuyết hộp Darvas này chắc chắn đem lại cho nhà đầu tư rất nhiều lợi ích để có thể đưa ra được những quyết định đầu tư phù hợp và chính xác nhất. Unica cũng hy vọng rằng mỗi người sẽ có thể vận dụng học thuyết này một cách dễ dàng nhất trong quá trình đầu tư của mình. Bạn đọc quan tâm truy cập trang web Unica để có thêm nhiều kiến thức hữu ích từ các khóa học chứng khoán với sự hướng dẫn và giảng dạy từ các chuyên gia sẽ phân tích và chỉ ra những hướng đi giúp bạn thu lợi nhuận cao.

Cảm ơn bạn đã theo dõi!

17/03/2022

4265 Lượt xem

Vốn chủ sở hữu là gì? Các yếu tố ảnh hưởng vốn chủ sở hữu

Vốn là một trong những yếu tố quan trọng đối với sự phát triển của một doanh nghiệp. Trong đó vốn chủ sở hữu rất cần thiết và có tác động đến việc tồn tại và vận hành của một doanh nghiệp bất kỳ. Vậy vốn chủ sở hữu là gì và các yếu tố ảnh hưởng đến vốn chủ sở hữu thế nào thì hãy cùng Unica tìm hiểu xem nhé!

Vốn chủ sở hữu là gì?

>>> Xem ngay: Giá trần là gì? Giá trần có vai trò thế nào trong đầu tư?

Vốn chủ sở hữu là gì?

Khái niệm

Vốn chủ sở hữu (tên tiếng anh Owner’s Equity) là các nguồn vốn thuộc sở hữu của chủ doanh nghiệp và các thành viên trong công ty liên doanh hoặc các cổ đông trong công ty cổ phần.

Các chủ sở hữu này góp vốn để cùng nhau để tiến hành mọi hoạt động sản xuất, kinh doanh và cũng chia sẻ lợi nhuận tạo ra từ các hoạt động này của doanh nghiệp cũng như gánh chịu những khoản lỗ nếu kinh doanh thất bại, không có lãi.

Vốn chủ sở hữu là một trong những nguồn tài trợ cố định và thường xuyên trong doanh nghiệp. Chỉ khi nào đơn vị ngừng hoạt động hoặc lâm vào tình trạng bị phá sản, lúc này đơn vị phải dùng tài sản của đơn vị, trước hết ưu tiên thanh toán cho các chủ nợ, sau đó tài sản còn lại mới được chia cho các chủ sở hữu theo tỷ lệ vốn góp của họ.

Công thức tính vốn chủ sở hữu là gì?

Vốn chủ sở hữu được tính = Tài sản - Nợ phải trả

Trong đó tài sản sẽ được tính gồm rất nhiều các hạng mục khác nhau. Chỉ cần tất cả những thứ có thể quy ra thành tiền đều có thể được sử dụng như là:

- Đất đai

- Nhà cửa

- Vốn

- Hàng hóa

- Hàng tồn kho

- Các khoản thu nhập khác

Còn nợ phải trả ở đây được hiểu là các khoản vay của doanh nghiệp trong quá trình kinh doanh. Hoặc các loại chi phí khác được sử dụng để duy trì công ty, doanh nghiệp hoạt động. Chỉ cần xác định được 2 yếu tố liên quan thì bạn sẽ dễ dàng thu được các kết quả như mong muốn.

Vốn chủ sở hữu gồm những yếu tố nào?

Vốn đầu tư của chủ sở hữu

Chính là toàn bộ vốn đầu tư (vốn góp) của chủ sở hữu và doanh nghiệp như vốn đầu tư của Nhà nước (đối với công ty Nhà nước), vốn góp của các cổ đông (đối với các công ty cổ phần), vốn góp của các bên liên doanh, vốn góp của các thành viên hợp danh và vốn góp của thành viên công ty trách nhiệm hữu hạn cũng như vốn đầu tư của chủ doanh nghiệp tư nhân.

Thặng dư vốn cổ phần

Đây là tổng giá trị chênh lệch giữa vốn góp theo mệnh giá cổ phiếu với giá thực tế phát hành cổ phiếu. Là toàn bộ vốn đầu tư (vốn góp) của chủ sở hữu vào doanh nghiệp như vốn đầu tư của Nhà nước (đối với công ty Nhà nước), ngoài ra vốn góp của các cổ động (đối với công ty cổ phần), vốn góp của các bên liên doanh và vốn góp của các thành viên hợp danh, vốn góp của thành viên công ty trách nhiệm hữu hạn hay vốn đầu tư của chủ doanh nghiệp tư nhân.

Vốn khác của chủ sở hữu

Được hiểu là vốn được bổ sung từ nguồn lợi nhuận sau thuế của doanh nghiệp, hoặc được tặng, biếu hay viện trợ…

Cổ phiếu quỹ

Là giá trị thực tế của việc mua lại số cổ phiếu do công ty cổ phần phát hành sau đó được mua lại bởi chính công ty cổ phần đó làm cổ phiếu ngân quỹ.

Chênh lệch đánh giá lại tài sản

Được biết đến là sự chênh lệch giữa giá trị ghi sổ của vật tư, sản phẩm, hàng hóa và tài sản cố định so với giá đánh giá lại và được thể hiện trong biên bản đánh giá lại của vật tư, sản phẩm, hàng hóa và tài sản cố định khác.

Chênh lệch tỷ giá hối đoái

Là chênh lệch tỷ giá hối đoái phát sinh trong quá trình đầu tư xây dựng cơ bản (giai đoạn đầu trước khi đi vào hoạt động).

Quỹ đầu tư phát triển

Sẽ là quỹ được trích lập từ lợi nhuận sau thuế thu nhập doanh nghiệp và được sử dụng vào việc đầu tư mở rộng quy mô sản xuất, kinh doanh hoặc đầu tư khác của doanh nghiệp.

Lợi nhuận sau thuế chưa phân phối

Phản ánh kết quả hoạt động kinh doanh (lợi nhuận, lỗ) sau thuế thu nhập doanh nghiệp và tình hình phân chia lợi nhuận hoặc xử lý lỗ của các doanh nghiệp.

Nắm bắt kiến thức và kỹ năng về đầu tư chứng khoán bằng cách tham gia khoá học online chứng khoán qua video. Khoá học giúp bạn nắm được chi tiết A-Z kiến thức về chứng khoán. Và giúp bạn tránh tất tần tật những rủi ro, cạm bẫy để tăng thu nhập từ đầu tư thị trường chứng khoán.

[course_id:260,theme:course]

[course_id:410,theme:course]

[course_id:2186,theme:course]

Những yếu tố tác động đến vốn chủ sở hữu?

>>> Xem ngay: Doanh thu thuần là gì? Các yếu tố ảnh hưởng doanh thu thuần

Những yếu tố tác động đến vốn chủ sở hữu

Vốn chủ sở hữu giảm

Đối với trường hợp vốn chủ sở hữu giảm thì chỉ khi doanh nghiệp gặp các trường hợp sau:

- Doanh nghiệp phải hoàn trả lại vốn góp cho đối tượng là các chủ sở hữu vốn

- Giá của cổ phiếu khi phát hành thấp hơn so với mệnh giá

- Doanh nghiệp chấm dứt hoạt động hay bị giải thể

- Ngoài ra phải bù lỗ vào các hoạt động kinh doanh theo quy định các cấp thẩm quyền

- Khi các công ty cổ phần phải hủy bỏ cổ phiếu quỹ

Vốn chủ sở hữu tăng

Vốn chủ sở hữu tăng khi doanh nghiệp gặp các trường hợp như là:

- Chủ sở hữu góp thêm vốn vào các doanh nghiệp

- Bổ sung thêm nguồn vốn từ lợi nhuận trong kinh doanh hay từ các quỹ thuộc vốn của chủ sở hữu khác của doanh nghiệp

- Thêm nữa là cổ phiếu phát hành sẽ cao hơn mệnh giá

- Giá trị của các khoản tài trợ, quà biếu hay tặng trừ đi khoản thuế phải nộp là một con số dương đồng thời được các cấp thẩm quyền và được phép ghi tăng vốn chủ sở hữu

Các nguyên tắc hạch toán vốn chủ sở hữu

Các doanh nghiệp muốn hạch toán vào nguồn vốn kinh doanh theo số vốn thực tế đã góp bằng tiền, bằng tài sản từ khi mới thành lập hoặc huy động thêm vốn để mở rộng quy mô hoạt động của các doanh nghiệp.

Khi đó các doanh nghiệp phải tổ chức hạch toán chi tiết nguồn vốn kinh doanh theo từng nguồn hình thành vốn. Đồng thời cần theo dõi chi tiết cho từng tổ chức cá nhân tham gia góp vốn.

Đối với các doanh nghiệp liên doanh phải tổ chức hạch toán chi tiết nguồn vốn kinh doanh theo từng bên góp vốn, từng số lần góp vốn, mức vốn góp, loại vốn góp như: vốn góp ban đầu, vốn được bổ sung từ các kết quả hoạt động kinh doanh.

Chỉ ghi giảm vốn kinh doanh trong trường hợp các doanh nghiệp nộp trả vốn cho cho ngân sách Nhà nước, bị điều động vốn cho doanh nghiệp khác trong nội bộ tổng công ty hoặc trả lại vốn góp cho các cổ đông hoặc các bên góp vốn liên doanh hoặc giải thể thanh lý. Ngoài ra doanh nghiệp xử lý bù lỗ kinh doanh theo quyết định của đại hội cổ đông.

Còn trường hợp nhận góp vốn liên doanh, vốn góp cổ phần bằng ngoại tệ thì được quy đổi ra đồng Việt Nam theo tỷ giá giao dịch thực tế hoặc tỷ giá giao dịch bình quân trên thị trường ngoại tệ trên ngân hàng do ngân hàng Nhà nước Việt Nam công bố ngay tại thời điểm phát sinh.

Đối với nhiều công ty cổ phần, vốn góp cổ phần của các cổ động được ghi theo giá thực tế phát hành cổ phiếu, nhưng được phản ánh chi tiết theo hai chỉ tiêu riêng đó là: Vốn đầu tư của chủ sở hữu và thặng dư vốn cổ phần. Vốn đầu tư của chủ sở hữu thường được phản ánh theo mệnh giá của cổ phiếu. Thặng dư vốn cổ phần sẽ phản ánh khoản chênh lệch tăng giữa số tiền thực tế thu được so với mệnh giá khi phát hành lần đầu, hoặc phát hành bổ sung cổ phiếu và chênh lệch tăng giảm giữa số tiền thực tế thu được so với giá mua lại cổ phiếu khi tái phát hành cổ phiếu quỹ.

Riêng với trường hợp mua lại cổ phiếu để hủy bỏ ngay tại ngày mua thì giá trị của cổ phiếu được ghi giảm nguồn vốn kinh doanh tại ngày mua lại giá thực tế và cũng ghi giảm nguồn vốn kinh doanh chi tiết theo mệnh giá và phần thặng dư vốn cổ phần của cổ phiếu mua lại.

Tổng kết

Mong rằng những thông tin trên từ Unica sẽ giúp cho mọi người có thêm kiến thức cần thiết về vốn chủ sở hữu. Nắm được vốn chủ sở hữu là gì, cách tính cũng như yếu tố ảnh hưởng đến vốn chủ sở hữu. Bên cạnh đó còn rất nhiều kiến thức chứng khoán hữu ích khác có trên khóa học đầu tư chứng khoán online được các chuyên gia bật mí các mẹo, các phân tích và nhận định chính xác.

Chúc các bạn thành công!

17/03/2022

3291 Lượt xem

Giá trần là gì? Giá trần có vai trò thế nào trong đầu tư?

Một trong những yếu tố có tác động đến việc đầu tư chứng khoán mà bạn phải nắm được đó là: giá trần, giá sàn và giá tham chiếu. Đây đều là những khái niệm về giá phổ biến mà bạn có thể bắt gặp cũng như được nghe thấy rất nhiều. Chắc hẳn sẽ còn nhiều bạn vẫn chưa nắm được khái niệm giá trần là gì cũng như vai trò của nó trong việc đầu tư thế nào. Mời các bạn cùng Unica tìm hiểu xem nhé!

Tổng quan về giá trần

Giá trần là gì?

>>> Xem ngay: Dòng tiền thông minh là gì? Bí quyết đầu tư hiệu quả

Giá trần là gì?

Là một trong những mức giá quan trọng có ảnh hưởng đến quá trình đầu tư trên mỗi sàn chứng khoán. Giá trần được hiểu là mức giá cao nhất mà nhà đầu tư có thể đặt lệnh mua hoặc lệnh bán chứng khoán trong một ngày giao dịch.

Mục đích mà nhà nước thiết lập giá trần là để bảo vệ những người tiêu dùng. Ngoài ra những chính sách giá trần thường được áp dụng trên một số thị trường nhất đinh như với thị trường nhà ở, thị trường vốn, thị trường chứng khoán…

Giá trần chứng khoán là gì?

Đây chính là mức giá thấp nhất mà nhà đầu tư nên bán cổ phiếu đang nắm giữ. Đồng thời còn có thể là mức giá mà nhà đầu tư tự định để nếu giá chứng khoán giảm đến mức này thì sẽ bán. Điều này cũng là một trong những chiếc lược hạn chế được mức lỗ tốt nhất.

Trong trường hợp đặt ra mức trần giá, mục tiêu của chính phủ là kiểm soát giá để bảo vệ cho người tiêu dùng. Tùy thuộc vào từng thị trường mà mức giá trần sẽ có các ý nghĩa khác nhau.

Trong kinh tế vĩ mô

Trong nền kinh tế vĩ mô nói chung, khi giá cân bằng trên thị trường được coi là quá cao, bằng cách đặt ra một mức giá trần thấp hơn, chính phủ hy vọng rằng người tiêu dùng sẽ mua được hàng hóa với giá thấp và điều này được coi là có ý nghĩa đối với xã hội to lớn. Những người có thu nhập thấp vẫn có quyền truy cập vào các loại hàng hóa quan trọng.

Chính sách này thường được áp dụng tại một vài thị trường như thị trường nhà ở, thị trường vốn...

Giả sử rằng nếu như không có sự can thiệp của chính phủ, thị trường ở trạng thái cân bằng tại điểm E, với giá P * và sản lượng Q *. Nếu trường hợp P * được coi là ở mức quá cao, chính phủ đặt giá trần là P1 trong đó P1 thấp hơn P *. Tại mức giá P1, lượng cung giảm xuống là QS1 và lượng cầu tăng lên QD1.

Thị trường lúc này sẽ không còn ở trạng thái cân bằng. Trên thị trường lập tức sẽ xảy ra tình trạng khan hiếm về hàng hóa hoặc thừa cầu vì khi đó lượng cầu lớn hơn lượng cung.

Đối với thị trường tự do

Trên thị trường tự do, trạng thái dư cầu sẽ chỉ là tạm thời vì nó tạo ra áp lực tăng giá và điều này làm cho lượng cầu dư thừa dần bị loại bỏ, và thị trường tiếp tục sẽ di chuyển đến điểm cân bằng.

Tuy nhiên, ở đây quy định của chính phủ về giá trần khiến giá không thể tăng vượt quá ngưỡng P1. Điều này cũng làm cho thị trường không trở lại trạng thái cân bằng.

Hậu quả của sự thiếu hụt hàng hoá này là tại mức giá P1 nhiều người tiêu dùng không thể mua được hàng hoá để thoả mãn nhu cầu của mình, hiện tượng xếp hàng xảy ra, làm cho việc mua hàng hóa sẽ mất rất nhiều thời gian. Đồng thời thị trường ngầm có cơ hội nảy sinh do khan hiếm về các loại hàng hóa.

Những hậu quả này có thể gây tổn hại đến lợi ích của nhiều người tiêu dùng, không như những kỳ vọng ban đầu của nhà nước.

Nắm bắt kiến thức và kỹ năng về đầu tư chứng khoán bằng cách tham gia khoá học online chứng khoán qua video. Khoá học giúp bạn nắm được chi tiết A-Z kiến thức về chứng khoán. Và giúp bạn tránh tất tần tật những rủi ro, cạm bẫy để tăng thu nhập từ đầu tư thị trường chứng khoán.

[course_id:260,theme:course]

[course_id:410,theme:course]

[course_id:2186,theme:course]

Cách tính giá trần là gì?

Sau khi tìm hiểu được khái niệm giá trần là gì cũng như trong chứng khoán nó được định nghĩa thế nào thì tiếp theo sẽ cần nắm được công thức tính giá trần chính xác nhất, để tự mỗi người có thể tính toán một cách dễ dàng.

Giá trần trong chứng khoán thường được tính dựa trên giá tham chiếu và biên độ dao động của các sở giao dịch. Công thức tính cụ thể dưới đây:

Giá trần được tính = Giá tham chiếu x (1 + Biên độ giao động)

Trong đó:

Biên độ dao động: Đây là một thuật ngữ đại diện cho phần trăm giá cổ phiếu có thể tăng hoặc giảm trong một phiên giao dịch bất kỳ. Hay nói cách khác, giá trần và giá sàn trong một phiên giao dịch sẽ bằng giá tham chiếu cộng trừ biên độ dao động.

Tại sàn HOSE quy định tỷ lệ ký quỹ là 7% trong khi 2 sàn còn lại là HNX và Upcom lần lượt bằng 10% và 15%. Ngoài ra thì chúng đều là khái niệm dùng để xác định mức giá tối thiểu trong chứng khoán mà mọi người sẽ được giới thiệu ở phần tiếp theo đây!

Quy định về giá trần trong chứng khoán

>>> Xem ngay: Vốn chủ sở hữu là gì? Các yếu tố ảnh hưởng vốn chủ sở hữu

Quy định về giá trần trong chứng khoán

Trên bảng giá chứng khoán tại các sở giao dịch, các mức giá này đều được quy định bằng các màu sắc nhất định giúp nhà đầu tư dễ dàng phân biệt được chúng với nhau. Đối với chứng khoán, theo quy định của sàn HOSE và HNX, thì giá này sẽ được niêm yết bằng màu tím.

Ngoài ra, thì tại một vài công ty chứng khoán, nhà đầu tư có thể đọc giá trần bằng cách nhìn vào những ký hiệu cụ thể. Theo quy định, giá trần sẽ được xác định bằng ký hiệu CE (celling), giá sàn sẽ được thêm ký hiệu FL (sàn) ở ngay bên cạnh.

Đặc biệt trong chứng khoán, giá trần còn được áp dụng quy tắc làm tròn để giải quyết hầu hết các vấn đề khi giá tham chiếu nhân với biên độ dao động cho ra số lẻ. Với những quy định như thế này sẽ giúp nhiều nhà đầu tư dễ dàng phân biệt cũng như tìm hiểu sâu hơn về đầu tư chứng khoán đó.

So sánh 3 mức giá phổ biến trong chứng khoán

Giá trần, giá sàn và giá tham chiếu có thể nói là 3 khái niệm quan trọng và phổ biến nhất trong đầu tư chứng khoán. Cụ thể chúng có những điểm khác biệt nào thì mời các bạn cùng Unica tìm hiếu kỹ hơn nhé!

Giá sàn là gì?

Giá sàn trong chứng khoán là mức giá thấp nhất mà nhà đầu tư có thể đặt lệnh mua hoặc lệnh bán chứng khoán trong cùng một ngày giao dịch.

Công thức tính:

Giá sàn = Giá tham chiếu x (100% – Biên độ dao động)

Ví dụ: Trên sàn HNX với mã chứng khoán X có giá tham chiếu là 21.0 (nghĩa là 21.000đ/cổ phiếu).

Giá trần được tính = 21.0 + (10% * 21.0) = 23.1

Giá sàn sẽ = 21.0 – (10% * 21.0) = 18.9

Như vậy chúng ta chỉ có thể được đặt lệnh giao dịch trong khoảng giá từ 18.900 – 23.100 đồng trên một cổ phiếu.

Giá tham chiếu

Được hiểu là giá đóng cửa (hay cũng chính là giá thực hiện của lần khớp lệnh cuối cùng) của ngày giao dịch trước đó. Tại mỗi sàn giao dịch sẽ có cách tính giá tham chiếu khác nhau. Cụ thể là:

- Sàn giao dịch HOSE (hay Sở giao dịch Chứng khoán TP. Hồ Chí Minh): Thì giá tham chiếu của cổ phiếu hay chứng chỉ quỹ đang được giao dịch trên thị trường cũng chính là giá đóng cửa của ngày giao dịch ngay gần nhất trước đó (trừ những trường hợp đặc biệt)

- Đối với sàn HNX: Giá tham chiếu được xác định bằng giá đóng cửa của ngày giao dịch liền kề trước đó (ngoại trừ các trường hợp đặc biệt khác)

- Còn tại sàn UPCOM: Đây sẽ là bình quân gia quyền của các giá giao dịch thực hiện theo các phương thức khớp lệnh liên tục của ngày giao dịch gần nhất trước đó (loại trừ những trường hợp đặc biệt)

Tổng kết

Unica hy vọng rằng qua những kiến thức có trong khoá học chứng khoán cơ bản thì các nhà đầu tư nói chung sẽ có thể nắm được khái niệm giá trần là gì một cách chính xác hơn. Từ đó có thể nhận định được các mức giá khác như giá sàn hay giá tham chiếu để đưa ra những quyết định về đầu tư phù hợp hơn. Cuối cùng là chúc cho các nhà đầu tư có thể thành công hơn khi tham gia vào thị trường đầu tư chứng khoán đầy biến động này trong năm 2022 nhé!

16/03/2022

3703 Lượt xem

Chỉ số pe là gì? Ý nghĩa của chỉ số pe trong đầu tư

Bất kỳ nhà đầu tư nào chắc chắn cũng đã nghe đến khái niệm Pe, một chỉ số tài chính quan trọng trong đầu tư chứng khoán. Nhưng chính xác chỉ số Pe là gì và ý nghĩa cũng như chỉ số này bao nhiêu là tốt thì sẽ được giải đáp kỹ hơn ở bài viết này cùng với Unica ngay nhé!

Tổng quan về chỉ số Pe

>>> Xem ngay: Lệnh MTL là gì? Các loại lệnh MTL trong chứng khoán

Tổng quan về chỉ số Pe

Chỉ số Pe là gì?

Chỉ số Pe (được viết tắt của cụm từ: Price to Earning ratio) chính là chỉ số đánh giá mối quan hệ giữa giá thị trường của cổ phiếu (Price) với thu nhập trên mỗi cổ phiếu (EPS).

Theo nhận định của nhà đầu tư huyền thoại Benjamin Graham, cũng là cố vấn của Warren Buffett, thì chỉ số tài chính này là một trong những cách nhanh chóng và dễ dàng nhất giúp xác định xem cổ phiếu đang được định giá cao hay thấp. Ngoài ra chỉ số Pe còn cho biết nhà đầu tư sẵn sàng trả giá bao nhiêu cho một đồng cổ tức của chứng khoán hoặc lợi nhuận của công ty đang được niêm yết trên sàn chứng khoán.

Công thức tính chỉ số Pe

Giá thị trường của cổ phiếu

P/E = -----------------------------------

Thu nhập trên một cổ phiếu

Trong đó:

EPS được biết là mức lợi nhuận trên mỗi cổ phần đang lưu hành tại thị trường chứng khoán và được các doanh nghiệp phân bổ. Chỉ số này thể hiện khả năng tạo ra lợi nhuận của cổ phần hay chính doanh nghiệp. Do vậy mà đây được coi là biến số quan trọng nhất với nhiều nhà đầu tư.

EPS = (Lợi nhuận sau thuế – Cổ tức ưu đãi) / Số lượng cổ phiếu thường đang lưu hành trên thị trường = Tổng thu nhập trong kỳ / Tổng số cổ phần

Khi tính toán chỉ số EPS, bạn có thể sử dụng số cổ phiếu lưu hành vào thời điểm cuối kỳ hoặc bình quân trong kỳ để đưa ra được kết quả chính xác hơn.

Ví dụ là: Giả sử giá thị trường tại thời điểm 31/12/2021 của cổ phiếu A là 20.000 đồng, thu nhập trên mỗi cổ phiếu (EPS) trong năm của công ty này là 2.000 đồng. Như vậy, hệ số Pe của cổ phiếu A này sẽ là 10.

Ý nghĩa của chỉ số Pe là gì?

Ý nghĩa của chỉ số Pe trong chứng khoán nói chung

Trong chứng khoán, thì chỉ số Pe được coi là một trong những chỉ số quan trọng nhất trong đầu tư. Cùng với chỉ số P/B, nó tạo nên một bức tranh toàn cảnh về biểu đồ chứng khoán của doanh nghiệp cũng như thị trường đầu tư nói chung.

Ý nghĩa của Pe đối với doanh nghiệp

Có thể nói Pe góp phần giúp các doanh nghiệp nắm bắt được tình trạng kinh doanh của mình. Chỉ số Pe càng cao thì chứng tỏ doanh nghiệp kinh doanh càng hiệu quả. Và ngược lại, Pe mà thấp hoặc âm thì doanh nghiệp cần phải xem xét và điều chỉnh chiến lược phát triển cho phù hợp với tình trạng chung của doanh nghiệp.

Ngoài ra chỉ số Pe còn cho doanh nghiệp biết rằng phải mất bao nhiêu năm để kiếm đủ tiền trả cho thị giá hiện tại của cổ phiếu. Ví dụ: Pe của cổ phiếu A vào năm 2018 là 8 lần, có nghĩa là doanh nghiệp sẽ mất khoảng 8 năm hoạt động để có thể trả đủ giá trị của cổ phiếu với mức giá tại năm 2018.

Ý nghĩa của chỉ số Pe đối với các nhà đầu tư

Như đã chia sẻ, thì Pe là một trong những chỉ số quan trọng nhất đối với mỗi nhà đầu tư. Đây là một bức tranh tương đối chính xác về hiệu quả kinh doanh của doanh nghiệp. Chính vì vậy mà nhà đầu tư vừa biết số tiền mình "rót vào" đang được sử dụng tốt hay không, có tạo ra được nhiều lợi nhuận hay không, vừa có thể so sánh, đối chiếu tiềm năng của các doanh nghiệp để lựa chọn những khả năng đầu tư có lợi nhất.

Để trở thành nhà đầu tư chứng khoán thông minh là điều không hề đơn giản, nó đòi hỏi bạn cần rất nhiều kỹ năng và có phương pháp phân tích chuẩn xác. Đăng ký khoá học online chứng khoán trên Unica để học đầu tư chứng khoán theo phương pháp phân tích kỹ thuật và có thêm bí quyết kinh nghiệm đầu tư chứng khoán thành công.

[course_id:559,theme:course]

[course_id:560,theme:course]

[course_id:641,theme:course]

Pe được sử dụng thế nào để lựa chọn cổ phiếu?

>>> Xem ngay: MACD là gì? Các giao dịch với MACD hiệu quả nhất

Pe được sử dụng thế nào để lựa chọn cổ phiếu?

Để ra những quyết định đầu tư hợp lý thì không chỉ sử dụng mỗi chỉ số Pe là được. Tuy nhiên thì đây cũng được coi là một trong những phương pháp dùng để đánh giá xu hướng của cổ phiếu. Giống như cách mà mọi người xem cổ phiếu đó như một công việc kinh doanh của chính mình.

Pe giúp lựa chọn được cổ phiếu có xu hướng tăng tăng trưởng hoặc mang đến lợi nhuận trong tương lai

- Chỉ số Pe cao có thể là biểu hiện của một doanh nghiệp kinh doanh không hiệu quả, khiến cho chỉ số EPS cũng giảm thấp (thậm chí gần bằng mức 0) và đồng thời sẽ khiến chỉ số Pe ở mức lớn hơn

- Chỉ số Pe thấp cũng sẽ thể hiện rằng chỉ số EPS (thu nhập ròng trên mỗi cổ phiếu) đang ở mức cao. Điều này sẽ giúp nhà đầu tư đưa ra quyết định sẽ mua vào những cổ phiếu này

Tuy nhiên nếu tỷ lệ Pe thấp cũng có thể là do doanh nghiệp thu được lợi nhuận bất thường (từ việc bán tài sản, thanh lý tài sản…). Khoản lợi nhuận này chỉ ở tại một thời điểm nhất định và sẽ không lặp lại trong tương lai chính điều này dẫn tới đã đẩy giá EPS lên cao đột xuất khiến chỉ số Pe cũng thấp hơn.

Ngoài ra các cổ đông đang nắm giữ cảm thấy tình hình kinh doanh của doanh nghiệp không hiệu quả nên họ đã quyết định bán số cổ phần đang nắm giữ của mình ra ngoài thị trường để chốt lời cũng khiến chỉ số Pe thấp.

Nhìn chung thị trường chứng khoán là vô cùng khó đoán và tỷ lệ Pe cao hay thấp chỉ là mức tạm thời ở tại một thời điểm xác định và chỉ có giá trị cho việc tham khảo hơn là dựa vào đó để mua bán.

Còn giúp nhà đầu tư lựa chọn cổ phiếu có tính thanh khoản tốt

Các cổ phiếu có độ ổn định cao thường không mang lại mức tăng đột biến, vì vậy giá trị Pe của chúng thường cao hơn so với các cổ phiếu có vốn hóa trên thị trường lớn. Có thể chọn cổ phiếu có hệ số Pe cao nhưng cũng có tính thanh khoản tốt.

Ngoài ra trong cùng một ngành và sử dụng mức Pe trung bình của loại ngành đó để so sánh.

Đầu tư ngoài có thể kiếm được nhiều lợi nhuận sinh lời thì cũng sẽ đi kèm với nhiều rủi ro, chính vì vậy việc nắm được những thông tin về các chỉ số này sẽ giúp cho việc ra quyết định của mọi người hiệu quả và chính xác hơn nhiều lần.

Chỉ số Pe bao nhiêu là tốt nhất?

Ngoài việc nắm được những thông tin cần thiết về khái niệm chỉ số Pe là gì cũng như ý nghĩa của nó thì một câu hỏi mà được nhiều người quan tâm đó là: chỉ số Pe thế nào là tốt nhất? Cùng tìm câu trả lời cho câu hỏi này nhé!

Về cơ bản, thì chỉ số Pe trong chứng khoán càng cao càng thể hiện hoạt động của doanh nghiệp đang hiệu quả. Ngoài ra các kỳ vọng của nhà đầu tư đối với doanh nghiệp, chính xác hơn là tiềm năng sinh lời của cổ phiếu đang là rất lớn. Tuy nhiên, điều này không phải lúc nào cũng luôn luôn chính xác. Trong một vài trường hợp, doanh nghiệp thua lỗ hoặc lợi nhuận trên đà xuống dốc khiến cho EPS giảm. Từ đó mà tỷ lệ Pe cũng tăng cao.

Thêm nữa có thể doanh nghiệp đang kinh doanh tốt hơn trước, giúp hệ số EPS tăng lên và kéo chỉ số P/S giảm xuống. Cũng có thể cổ đông hiện hữu không còn thấy khả năng phát triển nên quyết định bán chốt lời, khiến cho giá của cổ phiếu giảm và Pe thấp…

Như vậy để xác định chỉ số Pe như thế nào là tốt, bạn không nên chỉ nhìn vào số liệu có sẵn mà cần phải tìm hiểu kỹ lưỡng các biến số liên quan, từ đó mới có thể nắm rõ nguyên nhân khiến cho tỷ lệ Pe của doanh nghiệp thay đổi.

Tổng kết

Hiểu được chỉ số Pe là gì sẽ góp phần giúp cho các nhà đầu tư nắm bắt thông tin tốt hơn trong việc xác định giá và lợi nhuận đầu tư của mình. Unica hy vọng rằng bản thân mỗi nhà đầu tư cần nắm chắc được những kiến thức học đầu tư chứng khoán này để có thể phục vụ cho quá trình đầu tư của mình trong tương lai.

16/03/2022

2360 Lượt xem